Ngân hàng tích ‘của để dành’

Nợ xấu tăng

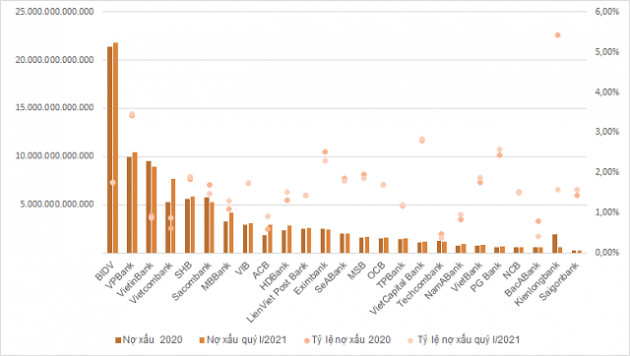

Theo thống kê của Người Đồng Hành với 25 ngân hàng, tổng nợ xấu trong 3 tháng đầu năm tăng 5% so với cuối 2020, lên 91.254 tỷ đồng, chiếm hơn 1,4% trong tổng dư nợ cho vay khách hàng.

ACB và Vietcombank là 2 ngân hàng có nợ xấu nâng cao nhất trong số 17 ngân hàng báo tăng quý I, xét về tương đối. Nợ nhóm 3-5 của ACB tăng 61% lên 2.954 tỷ đồng, đưa tỷ trọng trong danh mục từ 0,59% lên 0,91%, cao nhất từ năm 2016.

Dẫn chia sẻ của ban lãnh đạo, Trung tâm Phân tích Chứng khoán SSI - SSI Research cho biết ACB đã chủ động phân loại lại nợ của một khách hàng doanh nghiệp lớn có thể gặp khó khăn trong tương lai. Ngoài ra, ngân hàng cũng dự báo có thể cần hơn 2 năm để xử lý tài sản thế chấp liên quan, do đó ngân hàng đã trích lập dự phòng đầy đủ đối với khoản cho vay này (giả định tài sản đảm bảo bằng 0). SSI Research cũng kỳ vọng diễn biến tương tự sẽ không còn tiếp diễn ở các quý sau.

Diễn biến nợ xấu của ngân hàng trong quý I. Đơn vị: tỷ đồng, %.

Vietcombank cũng ghi nhận nợ xấu tăng 47% trong quý I, lên 7.697 tỷ đồng, đưa tỷ tlệ nợ xấu từ 0,62% lên 0,88%. Tại phiên họp thường niên 2021, ông Nghiêm Xuân Thành, Chủ tịch HĐQT Vietcombank cho biết ngân hàng sẽ chủ động phân loại nợ xấu và trích lập với cả nợ tái cơ cấu.

Một số ngân hàng có nợ nhóm 3-5 tăng quanh 20%, có thể điểm tới là MB 29%, HDBank 20% và NamABank 19%. Ở nhóm dưới, VietCapital Bank, Saigonbank tăng dư nợ xấu 7%, SHB, VPBAnk, VietBank, VIB khoản 5%, LienVietPostBank, OCB, TPBank, BIDV 2-4%...

Chiều ngược lại, 7 nhà băng báo giảm nợ xấu, nổi bật là Kienlongbank giảm 70% xuống 559,8 tỷ đồng. Trong quý I, ngân hàng này đã thanh lý xong lượng cổ phiếu STB, là tài sản đảm bảo của một nhóm khách hàng, qua đó giảm tỷ lệ nợ xấu từ 5,42% xuống 1,57%.

Techcombank cũng giảm nợ xấu 12% trong 3 tháng đầu năm xuống 1.135 tỷ đồng. Đồng thời tỷ lệ nợ xấu cũng hạ xuống mức thấp kỷ lục 0,38% từ mức 0,47%, giảm năm thứ 4 liên tiếp.

Nâng bao phủ nợ xấu

Trước tình hình dịch bệnh diễn biến phức tạp, nhiều doanh nghiệp vẫn bị ảnh hưởng của dịch Covid-19. Do đó, khả năng trả lãi vay, thanh toán dư nợ của khách hàng phụ thuộc vào triển vọng kinh tế, khả năng kiểm soát dịch bệnh.

Dù Thông tư 03 của NHNN áp dụng từ 17/5 tạo điều kiện cho các ngân hàng hỗ trợ doanh nghiệp, đồng thời giãn hạn trích lập dự phòng nợ cơ cấu trong 3 năm, nhiều ngân hàng vẫn chủ động trích lập, tăng bộ đệm rủi ro bằng cách nâng tỷ lệ bao phủ nợ xấu lên mức kỷ lục.

TS Cấn Văn Lực từng nhận định nợ xấu chịu nhiều áp lực trong năm nay. Tuy nhiên ông cho rằng không nên quá lo bởi các ngân hàng cũng đã lường trước tình huống này nên đã có sự chuẩn bị thông qua việc quyết liệt xử lý nợ xấu tồn đọng và tăng trích lập dự phòng rủi ro. Nếu có vấn đề phát sinh, ngân hàng cũng đã sẵn nguồn trích lập dự phòng để xử lý, không để nợ xấu đột biến.

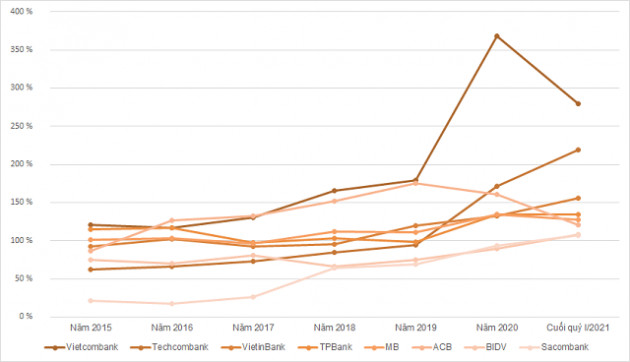

Theo thống kê, đến cuối quý I, phần dự phòng rủi ro cho vay khách hàng của các ngân hàng tăng 12% so với cuối năm 2020. Tỷ lệ bao phủ tổng nợ xấu với 25 ngân hàng tăng từ 103% lên 110%.

Vietcombank và Techcombank là 2 ngân hàng có tỷ lệ bao phủ nợ xấu trên 200%. Trong đó, ngân hàng quốc doanh có tỷ lệ bao phủ nợ xấu cao nhất hệ thống với 279%. Con số này chỉ thấp hơn mức 368% của cuối năm 2020 và bỏ xa giai đoạn trước chỉ 100-180%. Chủ tịch Nghiêm Xuân Thanh từng chia sẻ chủ trương của Vietcombank là thắt chặt rủi ro, dự phòng, chuẩn bị phương án tốt nhất ứng phó nợ xấu. Vị này cũng cho biết ngân hàng sẽ là đơn vị đầu tiên hoàn thành trích lập nợ tái cơ cấu mà không cần tới 3 năm như Thông tư 03.

Tỷ lệ bao phủ nợ xấu của một số ngân hàng ở mức kỷ lục. Đơn vị: %. |

Techcombank cũng nâng tỷ lệ bao phủ nợ xấu lên 219%, cao nhất lịch sử, một phần nhờ nợ xấu giảm trong quý I. Trong 6 năm qua, tỷ lệ bao phủ nợ xấu của nhà băng này liên tục đi lên, từ mức 62,6% của năm 2015% lên mức 94,7% vào năm 2019 và lần đầu đạt 171% vào cuối năm 2020.

VietinBank đứng thứ ba trong danh sách với tỷ lệ bao phủ nợ xấu kỷ lục 155,4%, tăng 5 năm liên tiếp. TPBank duy trì tỷ lệ này ở 134%, trong MB và ACB giảm nhẹ so với cuối năm trước lần lượt là 127,4% và 120% so với mức 134% và 160% vào cuối năm 2020.

Ngoài ra, BIDV và Sacombank cũng là hai ngân hàng nâng tỷ lệ bao phủ nợ xấu lên mức kỷ lục lần lượt ở 108% và 107%.

Ở nhóm dưới, một số ngân hàng duy trì tỷ lệ bao phủ nợ xấu 50-75% như HDBank, OCB, SeABank, VIB, SHB... Các ngân hàng còn lại duy trì tỷ lệ bao phủ nợ xấu như Saigonbank, PGBank...

Theo số liệu mới nhất từ NHNN, tính đến ngày 5/4, các TCTD đã cơ cấu lại thời hạn trả nợ cho 262.000 khách hàng với dư nợ khoảng 357.000 tỷ đồng. Đồng thời, miễn, giảm, hạ lãi suất cho hơn 663.000 khách hàng với dư nợ 1,27 triệu tỷ đồng, cho vay mới lãi suất ưu đãi với doanh số luỹ kế từ 23/1/2020 đạt hơn 3,16 triệu tỷ đồng cho 456.600 khách hàng.

Với quy định tại Thông tư số 03, các ngân hàng có thể lựa chọn trích lập dự phòng theo giai đoạn hoặc toàn bộ tuỳ thuộc vào khẩu vị rủi ro của từng ngân hàng. Chuyên gia Nguyễn Trí Hiếu cho rằng trích lập dự phòng giống như 'của để dành', "ngân hàng không làm trước cũng phải thực hiện sau và không dùng trước thì sẽ được dùng sau". Việc trích lập dự phòng đúng quy định luôn có lợi cho hệ thống ngân hàng, dù có thể ảnh hưởng đến lợi nhuận của ngân hàng.

Đồng quan điểm này, Chứng khoán Agriseco cũng cho rằng Thông tư 03 ban hành giúp các ngân hàng lên lộ trình 3 năm trích dự phòng cho các khoản nợ tái cơ cấu, tránh được tình trạng chi phí trích lập dự phòng dồn vào năm 2021. Dù vậy, tỷ lệ bao phủ nợ xấu ở cục bộ một số ngân hàng cao kỷ lục tạo bộ đệm rủi ro tốt và có thể làm của để dành hoàn nhập trong tương lai.

- Từ khóa:

- Dư nợ cho vay

- Xử lý tài sản

- Tài sản thế chấp

- Tài sản đảm bảo

- Ngân hàng

- Lãi suất

- Trích lập dự phòng

- Bao phủ nợ xấu

Xem thêm

- Giá vàng mất mốc 3.100 USD/ounce

- Giá bạc hôm nay 27/3: tiếp đà tăng cùng giá vàng

- Giá vàng có 'sập' xuống 90 triệu đồng/lượng?

- Giá bạc hôm nay 24/3: duy trì ổn định khi FED không giảm lãi suất

- Giá vàng nhẫn chạm mốc lịch sử 100 triệu đồng/lượng, 1 lượng vàng có thể mua được gì?

- Giá vàng thế giới tăng kỷ lục

- Ngày này đã tới: Bạn hàng lớn nhất chính thức tránh xa dầu Nga, tuyên bố sẽ chỉ mua hàng khi Mỹ nới lỏng lệnh trừng phạt

Tin mới

Tin cùng chuyên mục