Ngành dược – Nhóm cổ phiếu phòng thủ đáng cân nhắc cho năm 2019 khi chứng trường dự còn khó?

Là một nhóm có sự ổn định cao, đi cùng tiềm năng khai thác còn dồi dào khiến dược phẩm luôn là lựa chọn phòng thủ cho danh mục đầu tư, đặc biệt trong giai đoạn thị trường chứng khoán biến động.

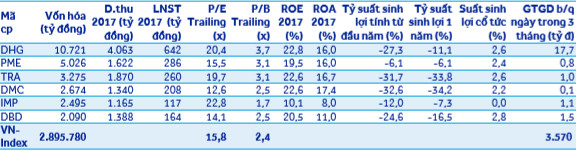

P/E hấp dẫn

Thực tế, mặc dù mức độ hấp dẫn của từng doanh nghiệp cần được xem xét kỹ hơn về năng lực hoạt động và triển vọng tăng trưởng, tuy nhiên hiện tại một số cổ phiếu dược phẩm niêm yết dường như đang giao dịch ở mức khá rẻ với P/E trailing 12 tháng là 12-15x, ví dụ như Pymepharco (PME), Dược Bình Định (DBD), Domesco (DMC)…

Bước sang năm 2019 khi thị trường chứng khoán dự còn khó khăn, nhiều nhà đầu tư đặt vấn đề liên quan đến nhóm phòng thủ là dược phẩm. Trong bối cảnh này, Chứng khoán Rồng Việt (VDSC) đưa ra cảnh báo tại báo cáo ngành mới đây: "Cần nhớ rằng với ngành dược, người chiến thắng cần phải có cơ sở sản xuất chất lượng, một đối tác chiến lược hữu ích, và có giải pháp cho đầu ra".

Bởi, tăng trưởng chậm của nhiều công ty dược niêm yết trong năm 2018 đã cho thấy quá trình chuyển dịch này có thể sẽ mất nhiều năm. Do đó, dù kỳ vọng tiến độ chuyển dịch trong kênh bệnh viện sẽ nhanh hơn 2018, giới phân tích hiện khá trung lập với cổ phiếu dược.

Nguồn: ACBS.

Nhóm phòng thủ và còn nhiều tiềm năng tăng trưởng

Phân tích sâu về dư địa phát triển, ghi nhận mức chi tiêu cho chăm sóc sức khỏe tăng đi cùng quá trình chuyển dịch từ thuốc ngoại sang thuốc nội tại các cơ sở y tế, điển hình là những hỗ trợ từ chính quyền cho nhóm doanh nghiệp nội địa thời gian qua, dược phẩm vẫn nhận được nhiều sự quan tâm từ giới đầu tư.

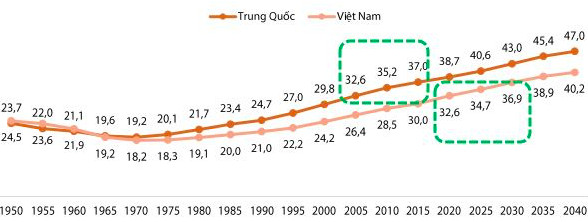

Thứ nhất, dân số già hóa đòi hỏi chi tiêu chăm sóc sức khỏe cao hơn. Theo UNFPA, mặc dù Việt Nam vẫn còn trong cơ cấu dân số vàng, nhưng đã bước vào giai đoạn "già hóa" từ năm 2017. Báo cáo từ Ngân hàng Thế giới cũng cảnh báo quá trình già hóa tại Việt Nam sẽ diễn ra trong một khoảng thời gian rất ngắn; chỉ khoảng 15 năm và hoàn tất trước 2040. Dân số già đi đồng nghĩa chi tiêu chăm sóc sức khỏe sẽ nhiều hơn.

Độ tuổi trung bình Việt Nam và Trung Quốc giai đoạn 1950-2040

Nguồn: Statista.

Thứ hai, thuốc nội thay thế thuốc ngoại kỳ vọng trở thành xu hướng tất yếu cũng là yếu tố thúc đẩy ngành dược tăng trưởng. Khi mà chi tiêu cho chăm sóc sức khỏe tăng cao chỉ còn là vấn đề thời gian, và điều này đòi hỏi chính phủ cần kiểm soát chi phí tốt hơn, cũng là để kiểm soát lạm phát.

Như vậy, giảm chi phí và nâng cao hiệu suất điều trị tại các cơ sở y tế là xu hướng tất yếu. Một trong những giải pháp đó là khuyến khích các cơ sở y tế sử dụng thuốc nội thay vì thuốc nhập khẩu, thông qua các chính sách mà Chính phủ đã và đang thực hiện.

Thời gian qua, một số cơ chế mới cho ngành nhằm hỗ trợ doanh nghiệp nội địa cũng liên tục được ban hành, điển hình như:

(1) Hết hạn bảo hộ độc quyền thuốc biệt dược gốc;

Trong khoảng tháng 4/2017, Cục Quản lý Dược, Bộ Y tế đã thông báo hiện có 698 thuốc biệt dược gốc, trong đó 447 thuốc đã hết hạn bảo hộ độc quyền. Khi các thuốc này hết hạn bảo hộ bản quyền, các công ty dược khác có thể lấy công thức, quy trình sản xuất mà không phải qua giai đoạn nghiên cứu thử nghiệm, được gọi là thuốc Generic. Đây được xem là tín hiệu tích cực cho các doanh nghiệp dược nội địa sản xuất thuốc Generic có cơ hội trúng thầu vào kênh bệnh viện cao hơn trước.

(2) Không cho trúng thầu thuốc ngoại nhập thuộc danh mục thuốc sản xuất đáp ứng yêu cầu do Bộ Y tế công bố;

Theo Thông tư 11/2016/TT-BYT quy định đối với thuốc thuộc danh mục sản xuất trong nước đáp ứng yêu cầu về điều trị, giá thuốc và khả năng cung cấp do Bộ Y tế công bố thì trong hồ sơ mời thầu phải yêu cầu nhà thầu không được chào thuốc nhập khẩu thuộc nhóm đó. Điều này cơ hội đầy tích cực hỗ trợ cho hoạt động đấu thầu của các công ty dược nội địa.

(3) Sửa đổi Luật dược số 105/2016/QH13 về ưu tiên phát triển dược liệu, thuốc dược liệu và thuốc cổ truyền;

Luật Dược sửa đổi đã đưa ra một loạt các chính sách, giải pháp nhằm khôi phục lại vị thế cho dược liệu, thuốc dược liệu và thuốc cổ truyền Việt Nam, trong đó có vấn đề hỗ trợ phát triển nuôi trồng, quản lý chặt chẽ hơn về nhập khẩu dược liệu, đồng thời cho phép chỉ định thầu để ngành dược trong nước có điều kiện phát triển. Đây chính là cơ hội cho những doanh nghiệp nội địa hoạt động sản xuất trong mảng đông dược.

Trong bối cảnh đó, chi tiêu chăm sóc sức khỏe dự báo phần lớn sẽ đổ vào kênh bệnh viện. Trên quan điểm VDSC, chính phủ sẽ phải tăng chi tiêu cho chăm sóc sức khỏe trong những năm tới; đó là điều đã diễn ra ở Trung Quốc, và khả năng cao sẽ lặp lại ở Việt Nam. Điều này đồng nghĩa các công ty dược tập trung bán hàng vào kênh bệnh viện sẽ hưởng lợi nhiều hơn.

Bước đầu chuyển dịch, nhưng còn chậm

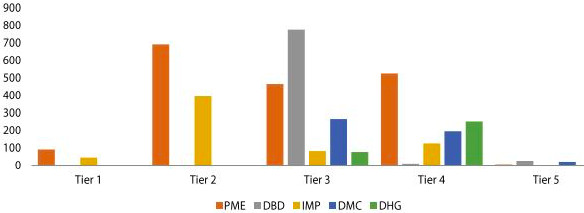

Dựa trên kết quả đấu thầu vào các cơ sở y tế từ 2017 đến tháng 6/2018, VDSC nhận thấy quá trình chuyển dịch đã bước đầu diễn ra. Các công ty dược trong nước như PME hay Imexpharm (IMP) đã có những sản phẩm trúng thầu nhóm 1 và 2, trước đây vốn là sân chơi riêng của thuốc ngoại nhập.

Thống kê kết quả đấu thầu vào các cơ sở y tế 2017- 6T2018

Nguồn: DAV, VDSC.

Tuy nhiên, số lượng trúng thầu ở các nhóm này chưa đạt được kỳ vọng. Một trong những lý do là dự thảo mới về quy trình đấu thầu thuốc vẫn chưa được phê duyệt, dù đã hơn một năm trôi qua. Sự chậm trễ này cho thấy xung đột lợi ích giữa thuốc nội-ngoại vẫn còn cao, và điều này khả năng sẽ tiếp tục làm chậm quá trình chuyển dịch.

Và như vậy, người chiến thắng là người tìm được câu trả lời cho đầu ra. Hiểu nôm na, các công ty như PME và IMP kỳ vọng các nhà máy mới sẽ giúp đẩy mạnh doanh số trong kênh bệnh viện. Tuy nhiên như đã đề cập ở trên, quá trình chuyển dịch sẽ còn chậm. Điều này đồng nghĩa không dễ để doanh thu của họ có thể cải thiện trong ngày một ngày hai. Trong khi đó, các công ty khác như Mekophar (MKP) lại lựa chọn hướng sản xuất cho đối tác chiến lược để được đảm bảo đầu ra, dù biên lợi nhuận không cao bằng.

Tóm lại, tăng trưởng là tất yếu nhưng ngành dược Việt Nam vẫn còn rất nhiều vấn đề bỏ ngỏ, và cổ phiếu nhóm doanh nghiệp niêm yết cũng tương tự.

Một số rủi ro trước mắt người kinh doanh dược tiếp tục phải đối mặt như việc các hiệp định FTA có hiệu lực sẽ làm giảm thuế nhập khẩu đối với thuốc ngoại nhập, giá nguyên liệu nhiều khả năng vẫn duy trì ở mức cao do tác động từ các chính sách bảo vệ môi trường từ Trung Quốc… Trong đó, rủi ro chính sách vẫn là lớn nhất vì đây là ngành phụ thuộc rất nhiều vào chính sách.

- Từ khóa:

- Thị trường chứng khoán

- Ngành dược việt nam

- Doanh nghiệp niêm yết

- Chứng khoán rồng việt

- Chăm sóc sức khỏe

- Công ty dược

- Nhóm phòng thủ

Xem thêm

- Giá vàng thế giới bất ngờ lao dốc mạnh

- Thị trường quà tặng 20/11 kém sôi động dù giá cả bình ổn

- Đột kích kho hàng của hot Tiktoker nổi tiếng, thu giữ hơn 10 ngàn chai nước hoa nhập lậu: ZENPALI kinh doanh ra sao?

- Cứu tinh từ Campuchia, Brazil đổ bộ giúp Việt Nam 'nắm trùm' cả thế giới: Chiếm giữ 60% thị phần toàn cầu, 120 quốc gia liên tục chốt đơn

- CTG: 15 năm phát triển cùng thị trường chứng khoán Việt Nam

- Du khách đến Hà Nội tiêu hơn 9.200 tỷ đồng/tháng

- Thanh khoản lên tới 1 tỉ USD/ngày, thị trường chứng khoán Việt Nam "ngang hàng" với Singapore

Tin mới

Tin cùng chuyên mục