Ngành thép 2020 tiếp tục tăng trưởng thấp dù ít áp lực giảm giá hơn; cạnh tranh thị phần sẽ tăng tốc

Nhu cầu chững lại đáng kể từ giữa năm 2019, xuất khẩu bị ảnh hưởng do sự lan rộng của xu hướng bảo hộ và giá thép giảm do nhu cầu cũng như xu hướng giá toàn cầu giảm, dẫn đến thua lỗ ở một số công ty sản xuất thép xây dựng là những tiêu điểm về thị trường thép năm 2019, ghi nhận bởi SSI Research.

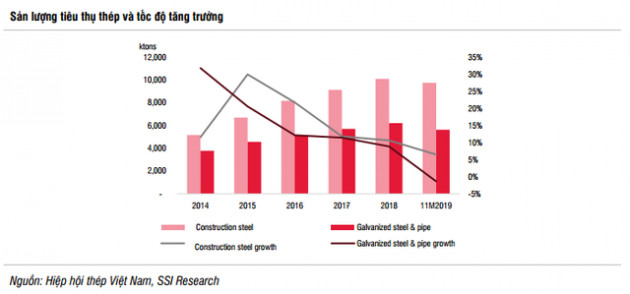

Chi tiết, sau 1 năm lạc quan với mức tăng trưởng sản lượng thành phẩm đạt 10% trong năm 2018, sản lượng tiêu thụ thép duy trì hiệu suất ổn định trong 4 tháng đầu năm 2019 với tổng mức tăng trưởng sản lượng đạt 11%. Sản lượng tiêu thụ trong nước tăng 15% so với cùng kỳ, do các hoạt động xây dựng từ các dự án của các năm trước và việc giá thép phục hồi khuyến khích các đại lý tích lũy hàng tồn kho.

Tuy nhiên, từ tháng 5 đến tháng 11, nhu cầu giảm đáng kể với tổng sản lượng tiêu thụ không thay đổi so với cùng kỳ năm ngoái, trong đó sản lượng tiêu thụ trong nước tăng vừa phải ở mức 3,5%.

Nhìn chung, sản lượng tiêu thụ thành phẩm trong 11 tháng đầu năm 2019 tăng 3,5%; đạt 15,4 triệu tấn, trong đó thép xây dựng đạt 9,7 triệu tấn (+6,5%); trong khi sản lượng thép ống và tôn mạ không thay đổi đạt 5,6 triệu tấn.

2019 là một năm khó khăn nữa đối với xuất khẩu thép

Mặt khác, 2019 là một năm khó khăn nữa đối với xuất khẩu thép. Mặc dù sản lượng xuất khẩu thép xây dựng đạt mức tăng trưởng nhẹ 1,6% trong 9 tháng đầu năm 2019, sản lượng xuất khẩu thép ống và tôn mạ giảm đáng kể 19% so với cùng kỳ năm ngoái do sự lan rộng của xu hướng bảo hộ giữa các quốc gia để áp đặt các biện pháp hạn chế nhập khẩu thép. Thị trường Mỹ và EU là thị trường xuất khẩu lớn thứ hai và thứ ba của Việt Nam đã giảm mạnh về sản lượng (-44%), chỉ chiếm 10% tổng sản lượng tiêu thụ trong 9T2019 so với mức 19% trong 9 tháng đầu năm 2018.

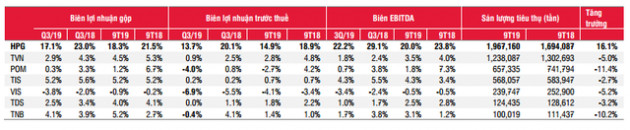

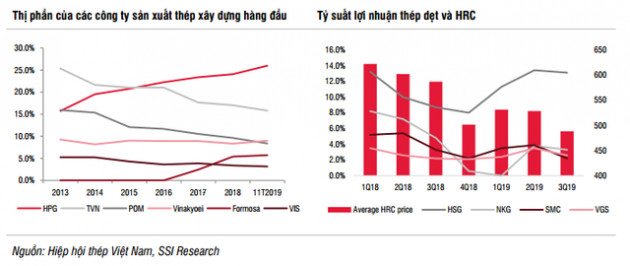

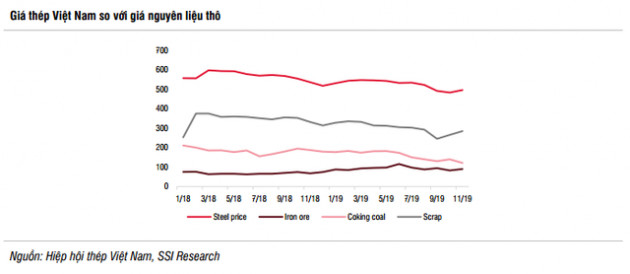

Sau khi phục hồi 6-7% trong 4 tháng đầu năm, giá thép xây dựng đã điều chỉnh 10% trong 7 tháng tiếp theo do nhu cầu và giá nguyên liệu thô giảm. Giá thép giảm ảnh hưởng đến tỷ suất lợi nhuận của các công ty sản xuất thép hiện tại, nhiều công ty đã giảm sâu tỷ suất lợi nhuận hoặc thua lỗ và phải cắt giảm sản lượng sản xuất, dẫn đến mất thị phần. Do đó, các công ty lớn có lợi thế hơn về chi phí sản xuất như HPG đã tận dụng được tình huống này đề giành thị phần nhiều hơn.

Mặt khác, tỷ suất lợi nhuận của các công ty sản xuất thép dẹt đã phục hồi từ quý 2/2019 nhờ giá HRC điều chỉnh.

Điểm đáng chú ý năm qua, giá quặng sắt tăng do thảm họa ở Brazil. Ghi nhận, giá quặng sắt tăng đáng kể hơn 70% so với mức cuối năm 2018, lên đỉnh điểm hơn 120 USD/tấn trong tháng 7 do sự cố vỡ đập ở mỏ Vale ở Brazil. Điều này dẫn đến tỷ suất lợi nhuân gộp của HPG giảm, do lực cầu yếu khiến công ty khó có thể chuyển mức tăng giá quặng sắt vào giá bán thép cho người tiêu dùng, đặc biệt là khi giá thép phế liệu giảm trong quý hai và quý ba năm nay. Tuy nhiên, vì Vale dự kiến sẽ khôi phục 70% công suất bị mất trong năm 2019-2020, giá quặng sắt dự kiến sẽ giảm còn khoảng 70-80USD /tấn trong năm 2020.

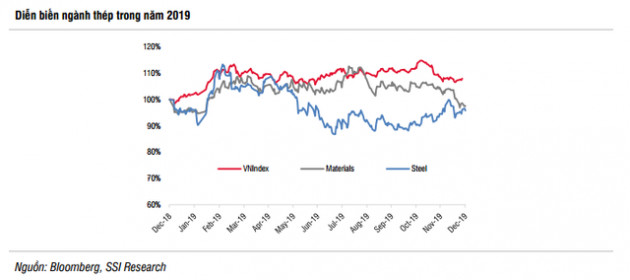

Tựu chung, ngành thép giảm 4% về vốn hóa trong năm 2019 so với mức tăng 7,7% của VN-Index trong giai đoạn này. Giá cổ phiếu HPG giảm nhẹ 1% do lợi nhuận 9 tháng 2019 giảm do giá quặng sắt tăng đột biến. Mặt khác, giá cổ phiếu HSG tăng 32% so với mức giá sàn vào cuối năm 2018, nhờ tỷ suất lợi nhuận gộp hồi phục, SSI Research thống kê.

Năm 2020 tiếp tục tăng trưởng thấp dù áp lực giảm giá dự suy giảm

Dự báo cho năm 2020, sản lượng tiêu thụ khó có thể phục hồi mạnh mẽ. SSI Research ước tính tăng trưởng sản lượng tiêu thụ của ngành tiếp tục ở mức thấp từ 5-7% trong năm 2020 do sự trì trệ ở thị trường bất động sản cùng với đầu tư công chậm. Tuy nhiên, việc gia tăng giải ngân nguồn vốn FDI có thể là yếu tố hỗ trợ cho nhu cầu thép.

Song song, gia tăng công suất có thể gia tăng sức ép cạnh tranh. Trong năm 2020, tổng công suất thép xây dựng ước tính tăng 15%, đến từ khu liên hợp thép Dung Quất của HPG và nhà máy VAS Nghi Sơn với công suất lần lượt là 2 triệu tấn và 500 nghìn tấn. Tuy nhiên, một phần của việc gia tăng công suất bù đắp cho việc đóng cửa một số dây chuyền sản xuất, ví dụ như từ Posco SS ở miền Nam với công suất 500 nghìn tấn/năm.

Mặt khác, xu hướng chiếm lĩnh thị phần có thể tăng tốc, nhưng áp lực giảm giá thép không quá lớn. Trong bối cảnh áp lực cạnh tranh ngày càng gia tăng, xu hướng chiếm lĩnh thị phần trong mảng thép xây dựng có thể tăng tốc theo hướng có lợi cho các công ty lớn với lợi thế đáng kể về chi phí sản xuất, vận chuyển, và hệ thống phân phối như HPG. Tuy nhiên, do tỷ suất EBITDA của nhiều nhà sản xuất gần bằng 0, SSI Research cho rằng áp lực giảm giá thép không quá lớn, do các công ty nhỏ hơn và không hiệu quả có thể chọn cắt giảm sản lượng sản xuất khi doanh thu không thể bù đắp được chi phí.

So với thép xây dựng, thị trường tôn mạ có thể ổn định hơn trong năm 2020, do các công ty lớn nhất không có kế hoạch mở rộng công suất trong năm tới.

Cuối cùng, sự lan rộng xu hướng bảo hộ có khả năng còn diễn ra. Trong bối cảnh xu hướng bảo hộ trên toàn thế giới, Việt Nam có thể gia hạn các mức thuế bảo hộ cho thép dài trong năm tới. Mức thuế hiện tại là 17,3% đối với phôi thép dài và 10,9% đối với thép xây dựng. Điều đáng chú ý là ngay cả trong trường hợp thuế không được gia hạn, áp lực từ Trung Quốc tăng không đáng kể, do giá thép hiện tại ở Trung Quốc không chênh lệch nhiều với giá thép ở Việt Nam.

Các vấn đề và rủi ro, theo SSI Research:

(1) Nền kinh tế Trung Quốc chậm lại có thể ảnh hưởng tiêu cực đến nhu cầu thép ở các công ty sản xuất lớn nhất thế giới, và có tác động gián tiếp đến giá thép trong nước ở Việt Nam. Theo Hiệp hội thép Việt Nam, nhu cầu thép ở Trung Quốc trong năm 2020 ước tính tăng 1%, thấp hơn nhiều so với mức tăng trưởng ước tính là 7,8% trong năm 2019. Do đó, tổng mức tăng trưởng nhu cầu thép thế giới ước tính đạt 1,7% trong năm 2020, giảm từ 3,9% trong năm 2019.

(2) Công suất tăng đáng kể trong khi nhu cầu tăng trưởng chậm lại, đặc biệt là thép xây dựng, có thể gia tăng sức ép cạnh tranh cho thị trường trong nước, và làm giá thép trong nước biến động mạnh hơn.

- Từ khóa:

- Cổ phiếu hpg

- Tỷ suất lợi nhuận

- Giá thép giảm

- Sản xuất thép

- Thép xây dựng

- Tiêu thụ thép

- 2020

Xem thêm

- Thị trường ngày 30/11: Dầu giảm, vàng tăng, quặng sắt cao nhất 1 tháng

- Sắt thép nhập khẩu tăng mạnh vào nhóm chục tỷ đô

- Thị trường ngày 6/11: Giá dầu và vàng tiếp đà tăng, đồng cao nhất 3 tuần

- Nóng đà tăng giá thép xây dựng

- Ấn Độ áp thuế tối đa 30% với một số sản phẩm thép nhập khẩu từ Trung Quốc, Việt Nam

- Thị trường ngày 31/8: Giá cà phê robusta cao nhất 16 năm, dầu và vàng giảm

- Thị trường ngày 14/8: Giá dầu, đồng, quặng sắt đồng loạt giảm, cà phê robusta giảm hơn 3%

Tin mới

Tin cùng chuyên mục