Ngành thực phẩm đồ uống "lên dây cót" cho sự hồi phục tiêu dùng năm 2022, điểm tên hai mã cổ phiếu sẽ "đón sóng"

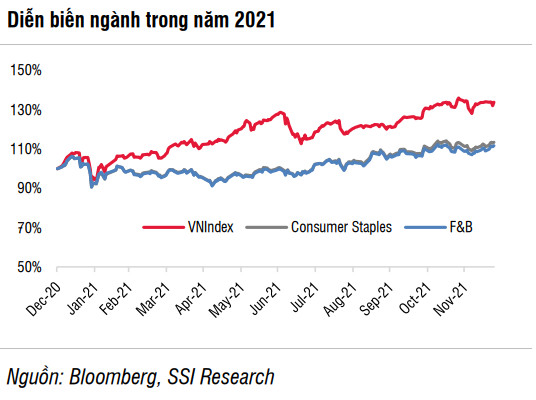

Nhìn lại năm 2021, ngành Thực phẩm đồ uống (F&B) phải chịu ảnh hưởng nặng nề hơn so với 2020 do sự xuất hiện của biến thể Delta. Tính đến 24/12/2021, tổng vốn hóa thị trường ngành chỉ tăng 12%, trong khi VN-Index tăng tới 34%. Trong đó, MSN là cổ phiếu có tăng trưởng tốt nhất ngành với 94%, trong khi VNM và SAB tăng trưởng kém nhất ngành, tương ứng giảm 18% và 24%.

Báo cáo triển vọng ngành mới công bố của SSI Research đánh giá việc áp dụng giãn cách xã hội nghiêm ngặt trên nhiều tỉnh thành trong quý 3 khiến doanh số bán lẻ giảm 30,7% so với cùng kỳ. Đây là mức giảm chưa bao giờ có kể cả trong thời gian giãn cách xã hội toàn quốc trong tháng 4/2020. Theo đó, nhu cầu vẫn tăng đối với một số sản phẩm như thực phẩm ăn liền, gia vị, dầu ăn và đường, trong khi sữa và bia giảm.

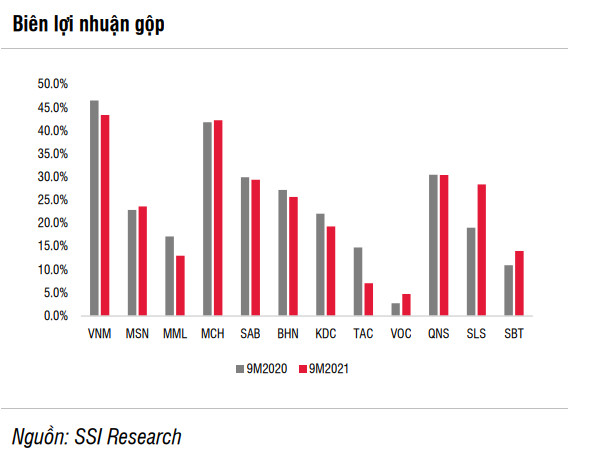

Mặt khác, biên lợi nhuận gộp các công ty F&B cũng phải chịu áp lực từ giá nguyên vật liệu tăng ở mức độ khác nhau, đồng thời do cầu yếu, các công ty chưa thể chuyển hoàn toàn phần tăng chi phí vào giá, càng ăn mòn thêm biên lợi nhuận gộp.

Một số thương vụ M&A đã diễn ra trong năm 2021 qua, trong đó MSN là công ty tích cực nhất. MSN đã thoái vốn toàn bộ khỏi mảng thức ăn chăn nuôi, qua đó loại bỏ rủi ro biến động giá hàng hóa. Ở diễn biến khác, sau khi mua 36% cổ phần VOC, KDC hiện sở hữu 19% thị phần dầu ăn toàn quốc. Còn VNM đã thực hiện kế hoạch sáp nhập nhằm mục đích để tối giản cơ cấu tổ chức và tập trung phát triển mảng sữa và thịt bò.

Về các cổ phiếu, SSI đánh giá mức định giá đã giảm đối với những công ty không có tăng trưởng đi. Với các công ty khác, định giá cũng chưa đạt mức cao lịch sử.

Triển vọng khả quan hơn cho ngành F&B trong năm 2022, định giá cổ phiếu đang ở mức hấp dẫn

Nhìn sang triển vọng năm 2022, SSI Research cho rằng khác với những năm trước, giá nguyên liệu chỉ có thể ổn định khi dịch bệnh Covid-19 được kiểm soát từ nửa cuối năm 2022. Theo đó, giá sữa thế giới chưa điều chỉnh đáng kể khi khu vực Nam bán cầu bước vào mùa thu hoạch (năm nay vào tháng 11); giá lúa mạch tương đương năm 2021, trong khi giá nhôm ước tính tăng 5% (theo World Bank); giá đường thế giới sẽ vẫn duy trì ở mức cao do thâm hụt.

Mặc dù vậy, SSI Research nhận thấy nhiều công ty bia tăng giá bán trong nửa cuối năm 2021, và một số công ty khác có kế hoạch tăng trong thời gian tới. Việc tăng giá có thể được người tiêu dùng chấp nhận và tác động tích cực đến biên lợi nhuận gộp trong 2022.

Từ đây, báo cáo chỉ ra cơ hội cho ngành F&B trong 2022 gồm nhu cầu hồi phục nhờ mở cửa trở lại, đặc biệt với mức so sánh thấp trong quý 3/2021. Bên cạnh đó, người tiêu dùng có thị hiếu ngày càng cao với sản phẩm cao cấp hoặc sản phẩm đóng gói tiện lợi trong khi kênh thương mại hiện đại (hiện đang chiếm 10%-15% doanh thu) duy trì đà tăng trưởng mạnh.

Tuy nhiên, song hành với đó là đầy rẫy thách thức khi giá hàng hóa đầu vào duy trì ở mức cao gây ra áp lực tới biên lợi nhuận của các công ty F&B, ít nhất đến nửa đầu năm 2022. Ngoài ra, sự xuất hiện của biến thể Covid-19 tiếp tục ảnh hưởng đến triển vọng mở cửa trở lại.

Như vậy, SSI Research cho rằng việc tiêu thụ (đặc biệt các cửa hàng F&B tiêu thụ trực tiếp) và các dịch vụ liên quan đến F&B như du lịch - giải trí có thể chưa phục hồi mạnh mẽ ngay nửa đầu năm 2022. Ước tính tiêu thụ tăng trưởng nhẹ trong nửa đầu năm và mạnh hơn vào nửa cuối năm 2022 nhờ việc dần mở cửa trở lại.

Về ngành đường, cung trong nước trong niên vụ 2021-2022 ước tính đạt 873 nghìn tấn, tương ứng tăng 27% so với cùng kỳ do diện tích trồng trọt mở rộng và điều kiện thời tiết thuận lợi. Đợt điều tra thuế chống lẩn trốn thuế bán phá giá và thuế chống trợ cấp đang được tiến hành, các doanh nghiệp sản xuất, xuất khẩu nước ngoài đã gửi bản trả lời câu hỏi liên quan đến việc điều tra trước ngày 1/12/2021. SSI kì vọng kết quả cuối cùng sẽ có vào cuối quý 1/2022.

Về triển vọng lợi nhuận các doanh nghiệp, SSI Reseach ước tính Masan (MSN) sẽ tiếp tục đạt tăng trưởng lợi nhuận theo quý mạnh mẽ, do biên lợi nhuận WCM cải thiện trong khi MCH duy trì tăng trưởng 2 con số.

Đối với Vinamilk (VNM), với mức so sánh thấp trong nửa đầu năm 2021, báo cáo ước tính công ty đạt tăng trưởng doanh thu và lợi nhuận tích cực trong nửa đầu 2022 nhpf tăng trưởng sản lượng và giá bán hồi phục. Còn quý 3/2022 sẽ có thể là quý Sabeco (SAB) đạt tăng trưởng mạnh nhất so với cùng kỳ.

SSI Research đưa ra hai cổ phiếu F&B ưa thích trong năm 2022 là SAB của Tổng Công ty cổ phần Bia - Rượu - Nước giải khát Sài Gòn và QNS của CTCP Đường Quảng Ngãi.

Theo đó, SSI cho rằng nhu cầu dần hồi phục từ việc mở cửa trở lại các cửa hàng tiêu thụ trực tiếp sẽ giúp SAB tăng trưởng mạnh nhất vào nửa cuối năm 2022 (từ mức so sánh thấp trong Q3/2021). Ước tính tăng trưởng lợi nhuận trước thuế đạt mức 18,5% trong năm 2022. Ngoài ra, mặc dù áp lực chi phí tăng, song SAB vẫn có khả năng tăng biên lợi nhuận trong trung hạn nhờ các biện pháp cắt giảm chi phí. Đặc biệt, định giá cổ phiếu giảm gần đây có thể là điểm mua vào hấp dẫn cùng câu chuyện thoái vốn Nhà nước 36% cổ phần có thể là yếu tố hỗ trợ cho thị giá cổ phiếu.

Trong khi đó, mảng mía đường hồi phục từ 2021 sẽ tiếp tục là động lực tăng trưởng trong 2022 cho QNS khi đây là công ty đường lớn thứ 2 Việt Nam, được hưởng lợi từ nhu cầu đường ổn định, xu hướng giá tăng và chính sách hỗ trợ. Mặt khác, mảng sữa đậu nành tăng thị phần ấn tượng trong 2021 được cho sẽ hồi phục lợi nhuận trong 2022 nhờ giá đậu tương điều chỉnh và các mặt hàng khác bao gồm bia, bánh kẹo và nước giải khát cũng có thể hồi phục từ mức thấp trong 2021.

Hiện, định giá cổ phiếu QNS đang rẻ so với triển vọng tăng trưởng mạnh. Với ước tính của SSI là tăng trưởng LNTT của QNS đạt 20,2% và 21,7% trong 2021 và 2022, PE 2022 đang là 9,5x thấp hơn nhiều so với các công ty F&B khác.

Diễn biến cổ phiếu SAB và QNS trong 1 năm gần đyâ

- Từ khóa:

- Thực phẩm đồ uống

- F&b

- Ssi research

- Msn

- Sab

- Qns

- Vnm

Xem thêm

- Người Việt 'đi cà phê' 3-4 lần/tuần: Ngành đồ uống thu hơn 118 nghìn tỷ đồng năm 2024

- Nhiều người Việt chỉ còn dành 21.000 đồng uống cà phê

- Một thập kỷ kinh doanh của McDonald’s tại Việt Nam: “Phá sản” kế hoạch mở 100 cửa hàng trong 10 năm, vừa đóng cửa chi nhánh lâu đời bậc nhất ở Sài Gòn

- Các chuỗi F&B Việt đua nhau xuất ngoại

- "Sơ hở" là đòi mở quán cà phê, nhưng gần 85% nhân sự ngành F&B nghỉ việc sau chưa đầy 1 năm, hơn 50% chủ quán "đau đầu" vì thiếu người

- Hình ảnh "đời đầu" của thương hiệu Phúc Long khiến nhiều người giật mình: Từ cửa hàng nhỏ tới chuỗi "khủng"!

- SSI Research: Tỷ giá USD/VND và giá vàng biến động trái ngược với thế giới

Tin mới

Tin cùng chuyên mục