Ngất ngưởng lãi suất cho vay, ngân hàng báo lợi nhuận tăng cao

Như thường thấy những năm gần đây, Ngân hàng Tiên Phong (TPBank) là ngân hàng thương mại (NHTM) đầu tiên công bố kết quả kinh doanh các quý sớm nhất.

Qua 6 tháng đầu năm, theo thông tin vừa công bố, TPBank đạt lợi nhuận trước thuế hơn 3.007 tỷ đồng, tăng 47,8% so với cùng kỳ năm trước.

Mới chỉ cập nhật cơ bản, Ngân hàng Công thương Việt Nam (VietinBank) cũng cho biết đã đạt khoảng 13.000 tỷ đồng lợi nhuận qua 6 tháng đầu năm, ước tăng tới 75% so với cùng kỳ năm 2020.

Mới chỉ số ít NHTM công bố kết quả kinh doanh nửa đầu năm nay, song những con số trên cho thấy tốc độ tăng trưởng lợi nhuận vẫn rất cao so với cùng kỳ năm trước. Đáng chú ý, nửa đầu năm nay thị trường có trọn quý 2 nằm trong ảnh hưởng của đợt bùng phát dịch Covid-19 trong cộng đồng.

Theo thông tin TPBank công bố, mức lợi nhuận tăng cao nói trên trước hết nhờ tiết giảm được chi phí, song song với việc nâng cao hiệu quả hoạt động; tăng trưởng từ thu dịch vụ (với khoản thu từ hợp đồng lĩnh vực bảo hiểm khá lớn trong quý 1) cũng tạo đóng góp quan trọng.

Tuy nhiên, tại TPBank và hệ thống các NHTM nói chung, đóng góp chủ yếu vào lợi nhuận vẫn là từ hoạt động cho vay. Với TPBank, nửa đầu năm nay tăng trưởng tín dụng đã lên tới gần 11%.

Trong tín dụng, cơ cấu khách hàng và lãi suất cho vay quyết định mức độ lợi nhuận. Lợi nhuận một số NHTM những năm gần đây và hiện nay đạt mức cao, liên tiếp tăng trưởng mạnh nhờ tập trung cho vay bán lẻ, với tỷ trọng khách hàng cá nhân chiếm ưu thế, lãi suất cho vay và biên lãi phân khúc này ở mức cao.

Tham khảo thực tế một số hợp đồng cho vay khách hàng cá nhân của TPBank hiện nay cho thấy, lãi suất cho vay vẫn rất cao và thậm chí gần gấp đôi so với lãi suất huy động.

Như một khoản vay cá nhân vay mua ô tô tại ngân hàng này, tại tháng 9/2020 lãi suất áp dụng tới 11,5%/năm, đến tháng 12/2020 đã được giảm nhưng chỉ trượt nhẹ về 11,2%/năm và giữ nguyên suốt từ đó đến nay. So với mức lãi suất huy động từ 6-6,5%/năm mà TPBank đang áp dụng ở các kỳ hạn dài, mức lãi suất cho vay nói trên vẫn cao gần gấp đôi.

Thông thường cá nhân vay vốn sẽ tìm đến nhóm "Big 4" để có được lãi suất vay dễ chịu hơn. Đây cũng là những NHTM có chi phí vốn đầu vào thấp nhất trong hệ thống. Tuy vậy, cũng là một khoản vay cá nhân mua ô tô, tham khảo một số hợp đồng vay tại Agribank, mức lãi suất hiện vẫn lên tới 9,5%/năm, trong khi lãi suất huy động của ngân hàng này cao nhất hiện chỉ 5,6%/năm.

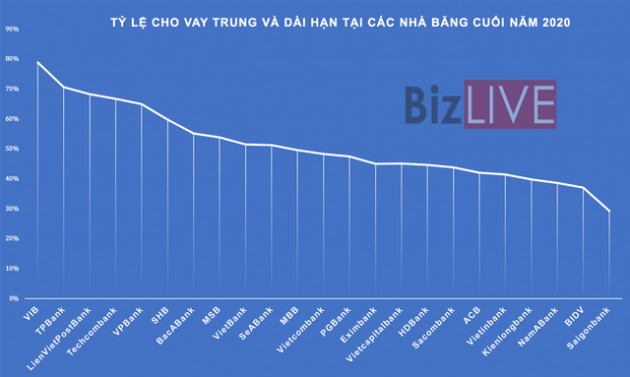

Một số NHTM có xu hướng đẩy cao tỷ trọng cho vay trung dài hạn gắn với phân khúc khách hàng cá nhân

KHÔNG PHẢI CÁ BIỆT, KHÔNG PHẢI THIỂU SỐ

Các khoản vay cá nhân và những mức lãi suất cho vay ngất ngưởng nói trên không phải cá biệt, cũng không phải thiểu số. Báo cáo tài chính các NHTM phản ánh rõ cơ cấu của nhóm khách hàng này ngày một tăng lên, thậm chí chiếm tỷ trọng lớn trong cơ cấu tổng dư nợ.

Như tại TPBank, phần lớn nhất trong cơ cấu tổng dư nợ là cho vay dài hạn, trong đó chủ yếu cho vay khách hàng cá nhân. Cuối quý 1/2021, cho vay dài hạn tại ngân hàng này chiếm tỷ trọng lớn nhất trong cơ cấu với gần 58,3 nghìn tỷ đồng, trong khi cho vay ngắn hạn chỉ 36,4 nghìn tỷ đồng; tính chung, tỷ trọng cho vay trung và dài hạn chiếm tới khoảng 70%.

Trong khi đó, tại nhiều NHTM khác, tỷ trọng cho vay ngắn hạn thường chiếm nhiều hơn. Ở đây phản ánh khẩu vị rủi ro khác nhau giữa các thành viên, cũng như quan điểm trong quản trị rủi ro cơ cấu kỳ hạn và thanh khoản. Với những trường hợp cho vay trung dài hạn quá lớn, khi thị trường biến động và thanh khoản hệ thống khó khăn thì đó sẽ chính là những mũi nhọn tiềm ẩn đẩy lãi suất trên thị trường.

Đáng chú ý, theo lộ trình của Ngân hàng Nhà nước đã định, giới hạn sử dụng nguồn vốn ngắn hạn cho vay trung dài hạn đang và tiếp tục thu hẹp thời gian tới cũng là một điểm cần nhìn đến ở những trường hợp có tỷ trọng cho vay trung và dài hạn lớn trong cơ cấu.

Cho vay trung và dài hạn nhiều gắn với xu hướng tập trung cho vay bán lẻ, cho vay cá nhân tiêu dùng thể hiện rõ những năm gần đây, các mức lãi suất cho vay cao như đề cập ở trên càng mở rộng. Theo đó, ngân hàng duy trì được tốc độ tăng trưởng lợi nhuận cao khi thu được lãi biên cao ở phân khúc này.

Trong hệ thống NHTM hiện nay nhiều thành viên đã nâng tỷ trọng cho vay khách hàng cá nhân (nhóm chịu lãi suất cho vay cao nói trên) lên tới trên 50% cơ cấu tổng dư nợ. Thậm chí có trường hợp lên tới khoảng 83% như tại Ngân hàng Quốc tế (VIB) tính tại cuối năm 2020.

Trong khi đó, cơ chế hiện hành Ngân hàng Nhà nước chỉ áp trần lãi suất cho vay VND ngắn hạn ở các nhóm doanh nghiệp thuộc lĩnh vực ưu tiên. Với các mức lãi suất cho vay cao tập trung vào khối khách hàng cá nhân, việc điều chỉnh hoàn toàn phụ thuộc vào các NHTM.

Xem thêm

- Điều chưa từng thấy trong 4 năm vừa xảy ra với Toyota, 1/5 lợi nhuận 'bốc hơi'

- Chuyên gia: 'Giá vàng giảm xuống dưới 2.000 USD có thể là điều không bao giờ xảy ra'

- SHB - Hành trình khẳng định giá trị "Ngân hàng vì con người", vì một cuộc sống tốt đẹp hơn

- Ngân hàng số dùng AI xây dựng hệ sinh thái đa lĩnh vực, mang dịch vụ tài chính tiện lợi đến với người tiêu dùng

- VinBigdata ra mắt giải pháp AI tạo sinh cho ngành tài chính - ngân hàng - bảo hiểm

- Nhà đầu tư đổ gần 49.000 tỷ đồng vào kênh trái phiếu trong tháng 8/2024

- Ngành ngân hàng vẫn "thống trị" lượng trái phiếu phát hành trong tháng 8

Tin mới

Tin cùng chuyên mục