Nguy cơ từ đầu cơ đất đai

Kinh tế thị trường tạo nên các quy luật bao gồm “cung - cầu”, “giá trị”, “cạnh tranh” và “lợi nhuận”, trong đó quy luật “cung - cầu” có tác động mạnh nhất. Trong lịch sử phát triển kinh tế, người ta đã chỉ ra khi cung thiếu so với cầu thì giá hàng hóa tăng, cung càng thiếu thì giá càng tăng, cung thiếu tới mức khan hiếm thì hàng hóa rơi vào “sốt giá”.

Giá trị ảo

Hệ lụy tất yếu sẽ là giá hàng hóa tăng cao tạo nên giá trị ảo tích tụ vào đồng tiền mà người ta vẫn gọi là “bong bóng” kinh tế. Trường hợp không có giải pháp gì để chặn “sốt” thì “bong bong” vỡ và đồng tiền mất giá. Chắc chắn kinh tế sẽ rơi vào khủng hoảng, người ta gọi là khủng hoảng do thiếu cung.

Trường hợp cần chặn “sốt” để giảm tác động xấu vào kinh tế thì người ta buộc phải dùng biện pháp “rút củi đáy nồi” như người xưa vẫn ví von. Trong kinh tế học, người ta gọi là giải pháp tài khóa và giải pháp tiền tệ.

Thế nhưng các giải pháp tài khóa và tiền tệ có thể có tác động làm “bong bóng” kinh tế không tăng nữa, không bị nổ, nhưng kinh tế lại bị rơi vào giảm phát. Khi đó, thị trường tài chính và thị trường tiền tệ gần như không có lực để phát triển. Nhà nước lại phải tung ngân sách vào cứu 2 thị trường này.

Ngược lại, kinh tế có thể gặp phải trường hợp thừa cung gây nên giảm giá như cả thế giới đã gặp phải vào giai đoạn 1929-1930. Hiện tượng này làm cho kinh tế học bác bỏ lý luận về kinh tế dựa vào thị trường tự do mà hình thành lý luận về thị trường có sự tham gia quản của nhà nước. Việc thừa cung đến mức không ai mua sẽ làm cho người sản xuất vay tiền rồi rơi vào nợ xấu, cũng không dễ thoát ra được.

Thị trường BĐS ở nước ta lâu nay có biểu hiện “bập bênh”, khó lường. Nhiều người có thu nhập trung bình muốn mua nhà nhưng không có nhà vừa túi tiền để mua, nhưng thị trường vẫn sôi động với những BĐS cao cấp để bán cho giới đầu cơ nhiều tiền.

Nhìn lại thị trường BĐS trước 2009, phân khúc nhà ở cao cấp phát triển mạnh (cung tăng mạnh) để đáp ứng cho “cầu ảo” phục vụ đầu cơ, trong khi đó thị trường không đoái hoài tới phân khúc giá phải chăng. Sau năm 2009, thị trường BĐS rơi vào đóng băng, các phân khúc BĐS “hiện nguyên hình”: phân khúc giá cao rơi vào thừa cung - thiếu cầu, gắn với nợ xấu lên tới 100 nghìn tỷ đồng, theo số liệu 2014. Còn phân khúc giá phải chăng rơi vào thiếu cung - thừa cầu.

Tại thời điểm 2020, thị trường BĐS gần như lại “ngựa theo đường cũ”. Cung nhà giá cao tăng mạnh để đáp ứng “cầu ảo” phục vụ đầu cơ, cung nhà giá phải chăng lại thiếu kể từ sau gói tín dụng ưu đãi 30 nghìn tỷ đồng của Chính phủ.

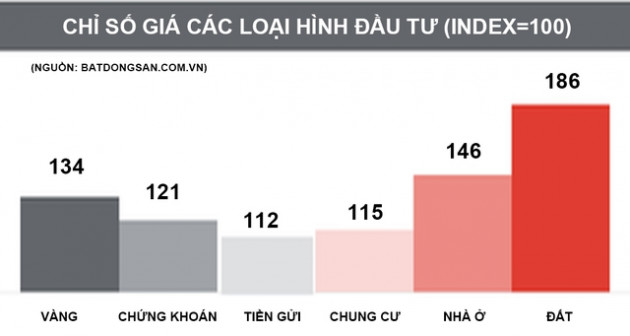

Trong hơn 2 năm, từ 1/2020 đến tháng 6/2022, đất và nhà ở có chỉ số tăng giá cao nhất, xếp sau đó là vàng, chứng khoán và tiền gửi tiết kiệm.

Dè chừng “bom nổ chậm”

Chỉ có một giải pháp duy nhất “đánh thuế cao vào BĐS đầu cơ”, làm cho kinh tế phát triển ổn định và người lao động có thể mua nhà ở từ đồng lương của mình.

Cách phát triển thị trường BĐS của Việt Nam gần như theo kiểu thị trường tự do, thiếu sự tham gia quản lý của nhà nước. Mỗi người có tiền đều loay hoay với việc tìm lợi ích lớn trong đầu cơ BĐS. Cách phát triển này gây nhiều hệ lụy lớn cho nền kinh tế và cả cho giải quyết những vấn đề xã hội.

Thứ nhất, lợi nhuận lớn từ đầu cơ vào BĐS có lợi hơn đầu tư vào sản xuất, kinh doanh hàng hóa tiêu dùng, làm cho không động viên được tiền tiết kiệm của dân vào đầu tư phát triển thị trường hàng hóa. Khu vực sản xuất - kinh doanh thiếu vốn để phát triển và sự phát triển kinh tế không cân đối và hiệu quả. Khi đó, Nhà nước phải ưu đãi mạnh hơn cho đầu tư nước ngoài, làm cho kinh tế quốc gia khó đứng trên chính đôi chân của mình.

Thứ hai, tiền của các tổ chức kinh tế và hộ gia đình, cá nhân có tiềm năng đều đổ hết vào đầu cơ BĐS làm cho đồng tiền nằm yên, không được quay vòng sinh lợi. Đồng tiền lúc này chỉ tạo nên giá trị ảo. Giá trị ảo tích tụ đến mức nhất định sẽ gây ra lạm phát, kiềm chế lạm phát sẽ làm cho kinh tế BĐS đóng băng và nền kinh tế quốc dân khó tránh khỏi giảm phát.

Thứ ba, đầu cơ lớn sẽ tạo tích tụ cung nhưng không đưa vào sử dụng, tích tụ ngày càng lớn cho đến khi thị trường BĐS rơi vào đóng băng ắt sẽ dẫn đến nợ xấu của các nhà đầu tư tại các ngân hàng thương mại.

Thứ tư, đây là hệ lụy xã hội. Đầu cơ cao sẽ làm giá nhà ở tăng cao, các nhà đầu tư dự án không đoái hoài tới nhà ở có giá phải chăng cho đa số người dân.

Rõ ràng, hiện tượng đầu cơ BĐS vượt ngưỡng gây tác hại không chỉ cho thị trường BĐS mà cho cả nền kinh tế. Nhiều trường hợp đã gây ra các thảm họa phát triển kinh tế ngay tại các cường quốc kinh tế.

Sốt giá BĐS ở Nhật Bản đã diễn ra suốt thập kỷ 1980 đã gây ra khủng hoảng ngân hàng suốt thập kỷ 1990. Sốt giá BĐS ở Hòa Kỳ cũng đã gây ra khủng hoảng tài chính toàn thế giới năm 2008 mà phải 5 năm sau mới tạm yên.

Ở Việt Nam, giai đoạn từ 2003 tới nay cũng đủ dữ liệu để nói lên tác động của tình trạng sốt giá BĐS do đầu cơ vào kinh tế quốc gia.

- Từ khóa:

- đầu cơ đất đai

- Bất động sản

- Kinh tế thị trường

- Thị trường tài chính

- Thị trường tiền tệ

- Thị trường bđs

- Thu nhập trung bình

Xem thêm

- Nhà đầu tư nên làm gì khi giá vàng liên tục lập đỉnh lịch sử?

- Giá vàng liên tục phá đỉnh nhưng khi các động lực chính vẫn giữ nguyên, chuyên gia gọi tên lựa chọn tốt hơn trong tương lai

- Dự báo nhiều cơ hội tăng trưởng hấp dẫn cho bất động sản công nghiệp năm 2025

- Giá bạc ngày 26/12: duy trì đà tăng nhẹ

- Thị trường ngày 16/11: Giá vàng ghi nhận tuần giảm mạnh nhất 3 năm, dầu giảm hơn 2% trong khi nhôm tăng vọt

- Thị trường ngày 15/11: Giá dầu tăng, vàng thấp nhất hai tháng, cà phê cao nhất 13 năm

- Giá vàng sẽ tăng trở lại, vượt đỉnh cũ?