Nhà băng nào đang “trỗi dậy” trong đầu tư trái phiếu?

Số liệu của Chứng khoán Rồng Việt (VDSC) về dư nợ trái phiếu doanh nghiệp (không tính trái phiếu tổ chức tín dụng phát hành) tại 10 ngân hàng cho thấy, trong năm 2018, dư nợ trái phiếu các tổ chức kinh tế đạt 149,4 nghìn tỷ, giảm nhẹ 0,8% so với cuối 2017, chiếm 4,0% tổng tín dụng của các ngân hàng.

Đáng chú ý, việc dư nợ trái phiếu tổ chức kinh tế ngoài sự tăng mạnh ở Techcombank nay đã dần lan tỏa sang một số ngân hàng khác.

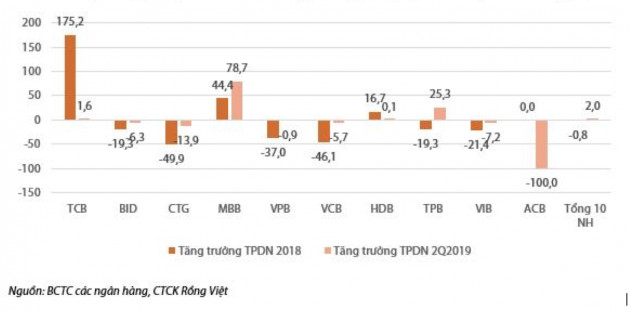

Tăng trưởng dư nợ trái phiếu tổ chức kinh tế so với tăng trưởng tín dụng và cho vay khách hàng (%) của 10 ngân hàng

Trong 6 tháng đầu năm 2019, tổng dư nợ trái phiếu tổ chức kinh tế ở 10 ngân hàng trên đạt 152,3 nghìn tỷ, chỉ tăng 2% so với đầu năm, thấp hơn nhiều so với tốc độ tăng trưởng tín dụng bình quân của 10 ngân hàng này (8,1% so với đầu năm).

Dư nợ trái phiếu các tổ chức kinh tế không có nhiều thay đổi ở hầu hết ngân hàng. Tuy nhiên, đặc biệt chỉ có hai ngân hàng có sự mở rộng đầu tư rõ nét vào trái phiếu tổ chức kinh tế là MBB (+78,7%), và TPB (+25,3%) - đây cũng là hai trong số ba ngân hàng có tăng trưởng dư nợ tín dụng mạnh nhất trong nửa đầu 2019 (lần lượt 13,9% và 15,9%, chỉ sau VIB).

Như vậy cho đến tháng 6/2019, hầu hết các ngân hàng có tỷ trọng trái phiếu tổ chức kinh tế ở mức độ vừa phải phổ biến khoảng 2-4% dư nợ tín dụng. Hai ngân hàng có tỷ trọng thấp nhất là ACB (không có dư nợ trái phiếu tổ chức kinh tế) và VCB (1,1% tín dụng).

Ba ngân hàng có tỷ trọng đầu tư vào trái phiếu tổ chức kinh tế lớn nhất gồm có TCB (60,7 nghìn tỷ, chiếm 24,7% dư nợ tín dụng), MBB (15,6 nghìn tỷ, chiếm 6,1% dư nợ tín dụng) và TPB (6,4 nghìn tỷ, chiếm 6,7% dư nợ tín dụng).

Trong nửa đầu năm, TCB đã mua hơn 2 nghìn tỷ trái phiếu của Công ty TNHH Kinh doanh Bất động sản Tân Liên Phát Sài Gòn. MBB và MBS cũng mua 200 tỷ đồng trái phiếu của Novaland vào tháng 5, và 550 tỷ đồng trái phiếu do Bất động sản Phát Đạt phát hành trong tháng 6. Do đó, trong danh mục trái phiếu tổ chức kinh tế của các ngân hàng này nhiều khả năng có nhiều trái phiếu liên quan đến lĩnh vực bất động sản.

VDSC cho biết, với lãi suất phát hành phổ biến ở mức 9%/năm trở lên (thậm chí cao hơn nữa với các công ty trong lĩnh vực bất động sản), lợi suất trái phiếu doanh nghiệp thông thường tốt hơn so với trái phiếu tổ chức tín dụng phát hành (mức lãi suất khoảng 6-8%).

Do đó, hai ngân hàng dành tỷ trọng đầu tư chứng khoán nợ cho trái phiếu các tổ chức kinh tế cao nhất cũng có lợi suất đầu tư chứng khoán nợ cao hơn hẳn so với mặt bằng chung (TCB 8,1%/năm, TPB 7,9%/năm). Trái lại, dễ nhận thấy các ngân hàng như ACB, VCB có cơ cấu đầu tư chứng khoán nợ an toàn hơn so với các ngân hàng khác và cũng có lợi suất chứng khoán nợ thấp hơn (dưới 6%).

Ngoài ra, xu hướng bảo lãnh phát hành trái phiếu qua công ty chứng khoán sau đó phân phối lại cho nhà đầu tư cá nhân cũng đang trở nên phổ biến. Đối với TCB, phần lớn trái phiếu tổ chức kinh tế được đầu tư thông qua TCBS, sau đó TCBS sẽ chia nhỏ và bán lại cho khách hàng lẻ. Tương tự, MBB cũng đang hướng tới phân phối các trái phiếu (sản phẩm G-bond).

Sau khi ngân hàng bán lại, rủi ro sẽ được chuyển sang cho người mua thứ cấp. Với nghiệp vụ này, ngân hàng thu được phí tư vấn phát hành trái phiếu và phí phân phối trái phiếu (đối với phần bán lại cho khách hàng cá nhân).

Xem thêm

- Nhà đầu tư nên làm gì khi giá vàng liên tục lập đỉnh lịch sử?

- Giá vàng liên tục phá đỉnh nhưng khi các động lực chính vẫn giữ nguyên, chuyên gia gọi tên lựa chọn tốt hơn trong tương lai

- Dự báo nhiều cơ hội tăng trưởng hấp dẫn cho bất động sản công nghiệp năm 2025

- Thị trường ngày 16/11: Giá vàng ghi nhận tuần giảm mạnh nhất 3 năm, dầu giảm hơn 2% trong khi nhôm tăng vọt

- Thị trường ngày 15/11: Giá dầu tăng, vàng thấp nhất hai tháng, cà phê cao nhất 13 năm

- Thị trường ngày 19/10: Giá vàng vượt mốc lịch sử 2.700 USD/ounce, dầu, quặng sắt giảm

- Thu hút trên 23,5 tỷ USD vốn FDI, cơ hội lớn mở ra cho các doanh nghiệp trong lĩnh vực cơ khí và chế biến chế tạo Việt Nam

Tin mới

Tin cùng chuyên mục