Nhà đầu tư Mỹ 'phút chốc' trở thành triệu phú nhờ sử dụng margin, dư nợ ký quỹ tăng cao kỷ lục

Bruce Burnworth là một kỹ sư xây dựng sống tại Incline Village (Nevada – Mỹ). Ông từng sống trong cảnh khổ cực, chi tiêu nhờ những tấm phiếu giảm giá trước khi khoản đầu tư vào Tesla giúp ông trở thành triệu phú.

Burnworth nằm trong số nhóm người giàu tại Mỹ ngày càng tăng – nhóm này đang chứng kiến tài sản tăng gấp đôi, thậm chí gấp 3, nhờ đà tăng của TTCK trong năm nay. Kể từ mức đáy hồi tháng 3, S&P 500 đã tăng 66%, trong khi hàng chục cổ phiếu riêng lẻ như Tesla còn tăng mạnh hơn.

Bruce Burnworth.

Tại Mỹ, một số nhà đầu tư đã bị cuốn vào vòng xoáy săn lùng mức lợi nhuận béo bở. Nhiều trong số đó đã hứng chịu những tổn thất nghiêm trọng, do những thương vụ đầu tư rủi ro như "đặt tất cả trứng vào 1 giỏ", đầu tư quyền chọn và các quỹ ETF sử dụng đòn bẩy. Trong khi đó, có những người đang sử dụng nợ ký quỹ (margin) nhằm mua thêm nhiều cổ phiếu, từ đó đẩy mức dư nợ margin lên cao kỷ trong trong hơn 2 năm.

Burnworth là một nhà đầu tư đang sử dụng tất cả những chiến lược kể trên, sau khi chứng kiến một canh bạc quyền chọn trị giá khoảng 23.000 USD vào Tesla năm ngoái, trở thành khoản tiền gần 2 triệu USD. Nắm giữ lượng cổ phiếu Tesla ngày càng nhiều, ông đã có thể vay thêm nợ để chuyển nhượng quyền chọn mua thành cổ phiếu Tesla – ghi nhận đà tăng gấp 7 lần trong năm nay. Kiếm được nhiều tiền, Burnworth hỗ trợ con gái mua nhà và mua 1 chiếc Tesla cho 1 thành viên khác trong gia đình.

Burnworth chia sẻ: "Trước đây, khả năng tài chính của tôi không tốt. Giờ đây, tôi đã có khoản tiền vượt mức dự định để nghỉ hưu." Ông nói thêm, ông cũng bán nhà riêng và sử dụng một số tiền để mua thêm quyền chọn cổ phiếu Tesla.

TTCK Mỹ đang chuẩn bị khép lại một trong những năm thăng hoa nhất từ trước đến nay. Một số công ty lớn như Tesla đã tăng 691% trong năm nay, công ty sản xuất pin nhiên liệu Plug Power tăng hơn 1.000%. Trong khi đó, cổ phiếu Zoom Video bứt phá 451%, cùng những cổ phiếu ngành công nghệ sinh học như Moderna tăng 532%.

James Angel – giáo sư ngành tài chính tại Đại học Georgetown, nhận định: "TTCK giờ đây đang rất phấn khích. Nhiều người ngoại suy từ những gì đã và đang diễn ra rồi cho rằng ‘Ồ, thị trường đã tăng rất mạnh và sẽ còn tăng nữa’. Chúng ta đã từng chứng kiến diễn biến này và cái kết sẽ không hề tốt đẹp."

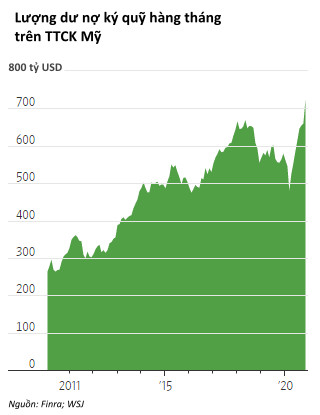

Một chỉ báo đáng tin cậy về tâm lý hưng phấn của TTCK đã phát đi tín hiệu cảnh báo hồi tháng trước. Theo Cơ quan Điều tiết Ngành Tài chính (FIRA), mức dư nợ margin đã đạt kỷ lục 722,1 tỷ USD tính đến tháng 11, trong khi mức cao nhất trước đó là 668,9 tỷ USD vào tháng 5/2018. Đây là một cột mốc đáng lo ngại đối với TTCK Mỹ, khi dư nợ margin tăng kỷ lục có xu hướng xuất hiện trước đợt biến động như đã chứng kiến năm 2000 và 2008.

Các nhà đầu tư đã sử dụng nợ margin cầm cố tài sản chứng khoán nhằm đổi lấy các khoản vay từ công ty môi giới và đầu tư thêm. Họ có thể gặp rắc rối nếu tài sản thế chấp giảm xuống 1 ngưỡng nhất định, từ đó sẽ gây ra tình trạng bán giải chấp (margin call). Sau đó, họ có thể chi thêm tiền hoặc bán cổ phiếu thế chấp cho các khoản vay.

Nhiều nhà đầu tư cũng sử dụng margin để giao dịch quyền chọn – các hợp đồng cho phép họ bán/mua cổ phiếu ở một mức giá cụ thể trong tương lai. Trong năm nay, xu hướng giao dịch quyền chọn đã bùng nổ, khi nhà đầu tư F0 đổ xô vào TTCK. Theo dữ liệu từ Options Clearing Corp., trung bình mỗi ngày có 29 triệu hợp đồng được giao dịch "trao tay" mỗi ngày, tăng 48% so với năm 2019.

Các trader có thể sử dụng quyền chọn để phòng hộ cho danh mục đầu tư trước diễn biến tiêu cực của thị trường hoặc đặt cược rằng các chỉ số chính và các công ty riêng lẻ sẽ tăng hay giảm giá. Nếu sử dụng những chiến lược rủi ro hơn, các trader có thể thua lỗ.

Mary Roberts (53 tuổi), sống tại Vancouver (Washington) đã thực hiện khoản đầu tư lớn đầu tiên của mình vào năm ngoái. Bà sử dụng khoản tiền dự phòng và khoản tiền còn lại trong tài khoản hưu trí để mua cổ phiếu Tesla. Giống như Burnworth, danh mục đầu tư của bà đã tăng vọt trong năm nay. Từ đó, bà lần đầu tiên margin để giao dịch quyền chọn.

Roberts chia sẻ: "Có cổ phiếu Tesla trong tay đã giúp tôi làm được tất cả những điều này. Cuộc đời tôi đã thay đổi." Bà và chồng đang vận hành một doanh nghiệp phân phối hóa chất, đang gặp khó khăn vì cuộc chiến thương mại Mỹ - Trung. Roberts nói thêm, danh mục đầu tư của bà và chồng hiện có giá trị 7 con số, với 2/3 trong số đó là cổ phiếu Tesla.

Bà không nghĩ rằng còn chứng kiến 1 năm mà TTCK tăng mạnh như năm 2020 nữa. Tuy nhiên, bà không có ý định bán cổ phiếu Tesla và sẵn sàng cho ý tưởng sử dụng thêm margin cho danh mục đầu tư. Roberts nói: "Đây là điều mà những người giàu có thường làm."

Đương nhiên, trước đó đã có những nhà đầu tư ngã gục vì quá liều lĩnh. Nhiều nhà đầu tư mất trắng trong năm nay vì những khoản đặt cược phản tác dụng, trong đó có thời điểm giá dầu rơi xuống mức âm và cổ phiếu Eastman Kodak Co. lên xuống như "tàu lượn".

Joe Phoenix đã chứng kiến sự việc này vào năm 2018. Anh đã mạnh tay đặt cược ngược lại với bối cảnh thị trường biến động, kiếm về hơn 1 triệu USD khi sử dụng các ETF đi ngược với chỉ số đo lường biến động Cboe Volatility (VIX). Các sản phẩm này khuếch đại diễn biến hàng ngày gấp 3 lần. Khoản đặt cược này thậm chí còn rủi ro hơn sử dụng margin.

Tình trạng biến động tăng đột biến vào tháng 2/2018 đã khiến lợi nhuận của Phoenix sụt giảm đáng kể, khiến danh mục đầu tư mất vài trăm nghìn USD. Phoenix cho biết khoản lỗ lớn này đã khiến anh rời khỏi TTCK vào cuối năm 2018 và quay trở lại vào khoảng giữa năm 2019 sau khi tự hứa với bản thân sẽ không "liều" như vậy nữa.

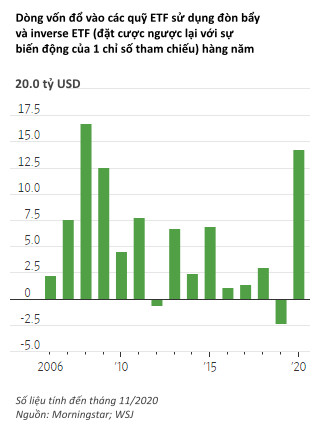

Tuy nhiên, anh vẫn giao dịch các quỹ ETF sử dụng đòn bẩy. Trong năm nay, các sản phẩm này dã thu hút 14,3 tỷ USD tính đến tháng 11, cao nhất kể từ năm 2008. Xu hướng đầu tư này là con dao 2 lưỡi, ở 1 số ngày tồi tệ nhất năm 2020, các ETF này giảm tới 15%.

Phoenix nói thêm, các sản phẩm này mang lại cho anh tất cả những lợi ích của vay nợ margin mà không phải lo lắng về margin call hay trả lãi. Nhà đầu tư chia sẻ: "Năm nay, tôi đã kiểm soát tâm lý khá tốt và không quá căng thẳng về các khoản lỗ." Hiện tại, danh mục đầu tư của Phoenix đã tăng hơn 12% kể từ khi anh quay trở lại.

Tham khảo Wall Street Journal

Xem thêm

- Chuyên gia quốc tế: Đà tăng kỷ lục của giá vàng chưa dừng lại, có nên mua lúc này?

- Giá vàng thế giới tăng như vũ bão giữa căng thẳng thương mại

- Không phải vàng hay Bitcoin, tác giả 'Cha giàu, Cha nghèo' bất ngờ chỉ ra đây mới là kênh đầu tư vượt trội trong 2 tháng tới

- 3 chữ cái khiến Tesla mất ngủ: từng bị Elon Musk chế giễu chẳng đáng là đối thủ nhưng nay bỏ xa doanh thu 'ông trùm' Mỹ tới 10 tỷ USD/năm

- Giá bạc hôm nay 27/3: tiếp đà tăng cùng giá vàng

- Khách mua Land Cruiser phải chờ 4 năm, nhưng chưa là gì so với mẫu xe này: Mở cọc từ 8 năm trước, đến nay vẫn 'bặt vô âm tín'

- Giá vàng ngừng tăng, nên bán cắt lỗ hay mua đón sóng?

Tin mới

Tin cùng chuyên mục