Nhà đầu tư ở các thị trường mới nổi bắt đầu tính chuyện săn lùng cổ phiếu khi Fed nâng lãi suất

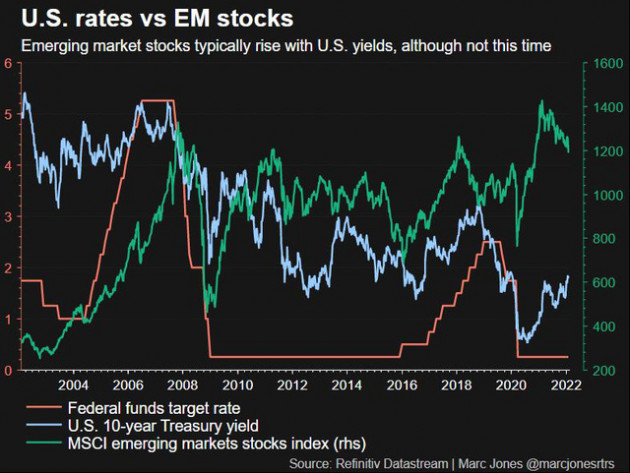

Dữ liệu thị trường việc làm tích cực vừa công bố hôm 4/2 đã đẩy chỉ báo chi phí vay mượn của thế giới – lợi suất trái phiếu kho bạc Mỹ kỳ hạn 10 năm – tăng lên mức cao nhất trong vòng 2 năm, khiến các nhà quản lý tiền tệ trên các thị trường mới nổi "méo mặt" vì lo sợ khi vừa trải qua một năm đầy khó khăn.

Chỉ số các thị trường mới nổi năm qua đã giảm gần 5%, tồi tệ nhất kể từ năm 2013, trái ngược với các ‘đồng nghiệp’ ở những thị trường phát triển - tăng hơn 20%. Nguyên nhân chủ yếu do Trung Quốc bình thường hóa các chính sách tiền tệ và tài khóa, đồng thời thắt chặt quy định đối với các lĩnh vực tài sản, công nghệ và phát thải cao, dẫn đến chỉ số MSCI Trung Quốc giảm hơn 23% năm 2021.

Cú sốc khủng khiếp vào những năm 2013-14, khi viễn cảnh cắt Fed giảm hỗ trợ sau khủng hoảng tài chính đã ảnh hưởng nặng nề đến tài sản của các thị trường mới nổi, vẫn còn ám ảnh đến ngày nay.

Thị trường tiền tệ cũng trong tình cảnh tương tự. Các nhà phân tích của Deutsche Bank cho rằng trong khi một số đồng tiền cố gắng để không bị mất giá thì bất cứ ai áp dụng phương pháp phòng ngừa rủi ro ngoại hối sẽ chỉ thấy một năm mới bắt đầu tệ hơn bất cứ đầu năm nào kể từ 2010.

Mặc dù vậy, việc Fed thắt chặt chính sách tài khóa và tiền tệ không phải là tin xấu đối với tất cả các tài sản của các nền kinh tế mới nổi, đặc biệt là các cổ phiếu.

Theo các nhà phân tích của Morgan Stanley, các cổ phiếu của các nước EM – tổng hợp của 25 quốc gia EM (MSCIEF) – từ đầu năm đến nay gần như không thay đổi, có nghĩa là đã hoạt động tốt hơn 5% so với cổ phiếu của các nước phát triển. Đây là hiện tượng rất điển hình mỗi khi ngân hàng trung ương Mỹ (Fed) bắt đầu tăng lãi suất.

"Việc cổ phiếu của các nước mới nổi hoạt động tốt hơn sau lần tăng lãi suất đầu tiên của Fed là rất đáng chú ý", các nhà phân tích của Morgan Stanley cho biết, đồng thời lưu ý rằng trong các chu kỳ tăng lãi suất của Fed kể từ năm 1980, MSCIEF đã tăng trung bình 17% trong sáu tháng sau đợt tăng lãi suất đầu tiên được thực hiện.

Mặc dù các nhà phân tích của Morgan Stanley vẫn chưa kêu gọi "mua cổ phiếu của các nước mới nổi", nhưng nói rằng "điều đó cho thấy thời điểm giá cổ phiếu của các thị trường EM tăng thêm nữa có thể đang tới gần."

Sự tăng trưởng vượt trội của chứng khoán Mỹ Latinh trong tháng 1/2022 có thể là dấu hiệu cho thấy chứng khoán của các nền kinh tế mới nổi sẽ đạt được nhiều lợi nhuận hơn thế.

Tuy nhiên, nếu Fed và các ngân hàng trung ương lớn khác thắt chặt chính sách một cách mạnh mẽ thì điều đó có thể sẽ tác động lên thị trường trái phiếu.

Lãi suất của Mỹ và giá cổ phiếu của các thị trường EM.

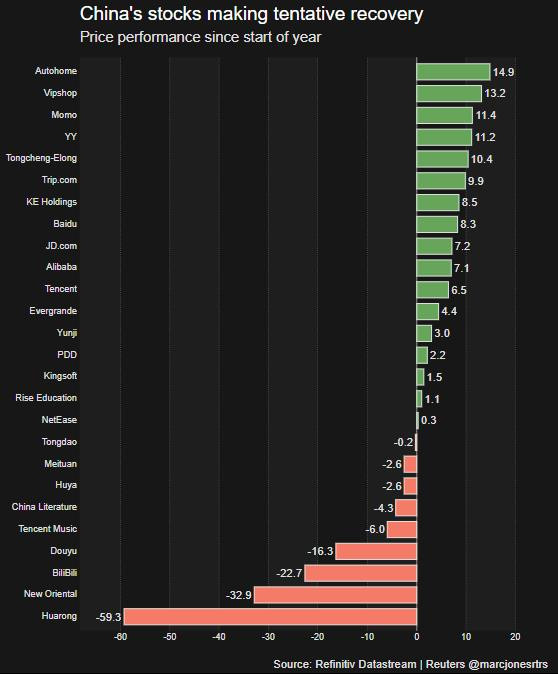

Một điểm đáng chú ý trong xu hướng của thị trường chứng khoán Trung Quốc năm ngoái là nhiều nhà đầu tư nghĩ rằng họ có cơ hội tốt để chứng kiến sự phục hồi trong năm nay với việc các nhà chức trách nước này hiện đang hỗ trợ nền kinh tế lấy lại đà tăng trưởng.

Các chuyên gia nhìn chung cho rằng hiệu suất của cổ phiếu Trung Quốc là chìa khóa cho triển vọng của thị trường mới nổi, vì nó chiếm khoảng một phần ba tổng chỉ số thị trường mới nổi.

Trong Chỉ số MSCI các thị trường mới nổi, châu Á chiếm 70% và riêng Trung Quốc chiếm 40%.

Quỹ Pictet của châu Âu, có trụ sở tại Thụy Sĩ, tuần này đã nâng mức đánh giá về chứng khoán Trung Quốc lên "tích cực" trên cơ sở xem xét những biện pháp hỗ trợ đó của chính phủ nước này, và bởi vì chứng khoán Trung Quốc có thể sẽ là "hàng rào" tốt bảo vệ cho nhà đầu tư trong trường hợp xung đột quân sự Nga-Ukraine bùng nổ.

Các nhà hoạch định chính sách của Trung Quốc đã đưa ra một số biện pháp nới lỏng tiền tệ và tài khóa, và số liệu GDP quý IV của nước này đã cho thấy đà tăng trưởng ổn định. Ngoài việc bơm thanh khoản thông qua các công cụ định lượng như cắt giảm tỷ lệ dự trữ bắt buộc của các ngân hàng trong tháng 12 và Ngân hàng Nhân dân Trung Quốc (PBoC) trong thời gian gần đây đã cắt giảm lãi suất để giúp giảm chi phí cấp vốn cho các doanh nghiệp.

Chiến lược gia trưởng của Pictet, Luca Paolini, cho biết: "Cổ phiếu Trung Quốc có thể lấy lại những gì đã mất trong năm vừa qua và thu hẹp khoảng cách biến động so với các ‘đồng nghiệp’ của họ trong những tháng tới".

Chứng khoán Trung Quốc bắt đầu hồi phục.

Nhìn chung, thị trường chứng khoán mới nổi có vẻ có vị thế tốt hơn so với các thị trường phát triển trong năm nay, do bối cảnh chính sách và môi trường tăng trưởng của Trung Quốc thuận lợi hơn so với năm ngoái. Tuy nhiên, trong ngắn hạn, dự báo thị trường sẽ biến động mạnh. Nếu đồng USD mạnh lên và sau khi Fed tăng lãi suất, các nhà đầu tư có thể sẽ rút vốn từ các quốc gia mới nổi để tái tập trung đầu tư vào USD.

Tham khảo: Reuters

Xem thêm

- Cổ phiếu ORS chịu áp lực bán mạnh, thanh khoản tăng đột biến

- Giá vàng liên tục phá đỉnh nhưng khi các động lực chính vẫn giữ nguyên, chuyên gia gọi tên lựa chọn tốt hơn trong tương lai

- Bán gần 100.000 xe trong năm 2024, VinFast của tỷ phú Phạm Nhật Vượng đứng đâu trên "bản đồ" các ông lớn ô tô điện thế giới?

- Diễn biến cực "nóng" thị trường tài chính sau khi ông Donald Trump nhậm chức

- Gen Z ra đường quên ví vẫn thanh toán ‘full dịch vụ’ và cách MoMo trở thành người tiên phong trong lĩnh vực tài chính số

- Làm nhân viên đế chế 3.000 tỷ USD Nvidia thế nào? Việc ngập đầu 7 ngày/tuần đến 2h sáng, ngày họp 10 cuộc vẫn không ai kêu ca vì một lý do

- Sắc xanh lan tỏa toàn thị trường, VN-Index tăng hơn 15 điểm

Tin mới