Nhà đầu tư vay nợ margin 154.000 tỷ và bên trong "lâu đài trên cát"

Tiến sĩ Hồ Quốc Tuấn, Chuyên gia kinh tế, Giảng viên Đại học Bristol (Anh) mới đây có một bài viết nói về hình ảnh các các tiệm cầm đồ, tiệm vàng đông đúc khách mang đến cầm đồ hàng hoá vay tiền. Vay tiêu dùng, cầm đồ và mua trước đang là xu thế ở nhiều nước và ngày càng bộc lộ những rủi ro về tài chính cá nhân, đặc biệt giới trẻ. Ông so sánh điều này có thể gây nguy cơ cho nền kinh tế tựa như "lâu dài trên cát sẽ có ngày sụp đổ".

Chứng khoán Việt mỗi ngày một kỷ lục mới, bên cạnh niềm vui giới đầu tư đang rất lo lắng khi khối dư nợ margin cũng tăng chóng mặt. Nhiều quan điểm lo lắng, thị trường đi lên bằng những khoản vay nóng của nhà đầu tư cá nhân - chiếm trên 80% giao dịch trên thị trường, và 99,6% số tài khoản giao dịch ở Việt Nam sẽ tiềm ẩn nguy cơ sụp đổ giống như "lâu đài trên cát".

Song, nhìn sâu vào bức tranh margin kỷ lục hiện trong tương quan vốn hoá thị trường và số tài khoản mở mới bùng nổ thì có phải "lâu đài trên cát"?

Dư nợ margin vượt 154.000 tỷ, chiếm 2,75% vốn hoá HOSE

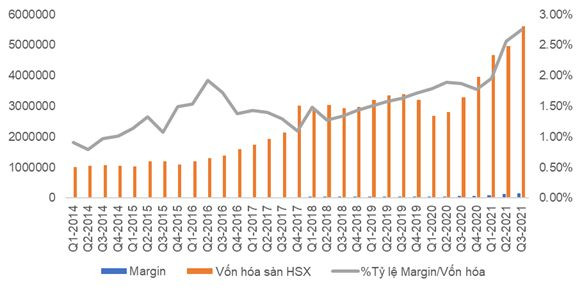

Theo số liệu từ Công ty Chứng khoán Yuanta, tăng trưởng margin của thị trường chứng khoán Việt Nam đang ở mức kỷ lục. Cụ thể, margin toàn thị trường đang ở mức 154.049 tỷ đồng. Nếu lấy quý 1/2014 là mốc so sánh, margin trên thị trường đã tăng 1.574% so với mức chỉ 1.018 tỷ đồng của năm 2014. So với quý 2/2021, lượng margin chốt quý 3 cũng tăng 27.284 tỷ đồng về trị tuyệt đối, tương ứng tăng 21,5%. So với đầu năm 2021 lượng margin trên thị trường hiện nay đã tăng 119%.

Lượng margin mà nhà đầu tư đang vay chiếm tới 2,75% vốn hoá của HOSE tính tới cuối quý 3/2021m trong khi năm 2014, mức này chỉ ở 0,9%.

Tăng trưởng margin đang tăng rất nhanh so với tăng trưởng vốn hoá. Cụ thể, vốn hoá của HOSE đã tăng 451% nhưng lượng margin đã tăng 1.574% so với cùng thời điểm quý 1/2014.

Tốc độ tăng của margin và vốn hoá thị trường từ quý 1/2014-quý 3/2020.

Tốc độ tăng trưởng của marrgin và vốn hoá HOSE. Số liệu: Yuanta

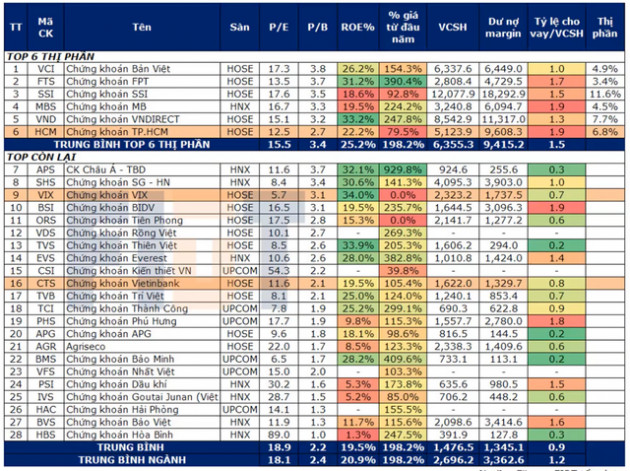

Tính đến hết quý 3/2021, một số công ty có lượng cho vay margin lớn: Công ty Chứng khoán Bản Việt (VCI) dư nợ cho vay margin đạt 6.449 tỷ đồng, tỷ lệ cho vay/vốn chủ sở hữu là 1,0; Công ty Chứng khoán SSI đang có lượng cho vay margin kỷ lục đạt 18.292 tỷ đồng tỷ lệ cho vay/vốn chủ sở hữu là 1,5; Công ty Chứng khoán VNDirect có lượng cho vay margin đạt 11.317 tỷ đồng, tỷ lệ đạt 1,3 lần; Công ty Chứng khoán Tp. HCM lượng cho vay margin là 9.600 tỷ đồng, tỷ lệ 1,9 lần; Công ty chứng khoán MB có lượng cho vay margin đạt 6.094 tỷ đồng, tỷ lệ 1,9 lần; Công ty Chứng khoán FPT có 4.729 tỷ đồng margin, tỷ lệ lên tới 1,9 lần.

Một số công ty có lượng margin khá lớn như VPS cho vay hơn 6.300 tỷ đồng, Chứng khoán Sài Gòn - Hà Nội (SHS) cho vay 3.800 tỷ đồng, Chứng khoán BIDV (BSI) cho vay 3.096 tỷ đồng, Chứng khoán Phú Hưng (PHS) cho vay 2.780 tỷ, Chứng khoán Bảo Việt cho vay 3.400 tỷ…

Nhóm Công ty chứng khoán ngoại cũng có dư nợ margin rất lớn như Mirae Asset hơn 13.700 tỷ đồng, KIS hơn 6.100 tỷ đồng, KB Securities gần 3.500 tỷ đồng...Thậm chí, một số Công ty chứng khoán luôn trong tình trạng hết room, nhà đầu tư không thể đặt mua được nếu như tiền để ở tài khoản đuôi 6.

Số liệu cho vay một số công ty chứng khoán tính đến thời điểm 30/9/2021. Số liệu của FIDT

Bên trong "lâu đài cát" là tiền tươi thóc thật

Trao đổi với chúng tôi, giám đốc môi giới của một công ty chứng khoán có thị phần lớn hiện nay cho hay: "Nhu cầu margin rất khủng khiếp cùng với sự bùng nổ gia nhập thị trường của các nhà đầu tư mới, hiện nay đúng là có hiện tượng margin cạn kiệt, không đủ đáp ứng được nhu cầu của các nhà đầu tư. Bây giờ margin cứ hở ra là hết, nếu mà buông ra vài nghìn tỷ thì chỉ cần vài ngày là hết ngay. Chúng tôi đang dự tính việc tăng vốn để tăng thêm nguồn cung margin cho nhà đầu tư vào năm sau. Hiện nay nhiều mã cổ phiếu hết room margin nhưng nhà đầu tư sẵn sàng mua tiền tươi thóc thật của mình". Điều này cho thấy sức nóng trên thị trường bên cạnh khối margin 154.049 tỷ đồng tính đến 30/9.

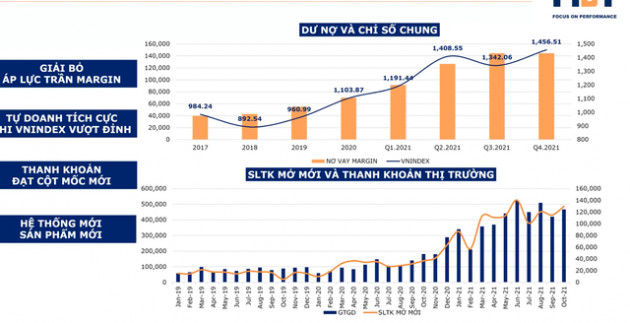

Thực tế, tháng 10 năm nay số lượng tài khoản mở mới đạt 129.751 tài khoản, 10 tháng đầu năm đạt 1,086 triệu tài khoản. Bình quân mỗi tháng thị trường chứng khoán Việt Nam đón nhận hơn 108.600 tài khoản mới gia nhập. Sự bùng nổ gia nhập thị trường này bằng 4 năm trước đó (2017 - 2020) cộng lại. Sự gia nhập đông đảo của lượng nhà đầu tư mới đã đẩy lượng margin lên mức kỷ lục.

Đụng trần margin có thể rủi ro ngắn hạn, công ty chứng khoán áp lực phải tăng vốn tiếp

Ông Huỳnh Minh Tuấn, Giám đốc môi giới hội sở Công ty Chứng khoán Mirae Asset Việt Nam (MAS) cho hay hiện dư nợ margin ký quỹ của của MAS có thể bung ra thị trường khoảng 18.000 tỷ nhưng với tốc độ tăng trưởng cho vay 25% chung của ngành, năm 2022 con số này có thể phải được bổ sung thêm 4.000 tỷ nữa.

Ông Tuấn dẫn thống kê của FIDT, kể từ 2017, vốn chủ sở hữu của các công ty chứng khoán tăng 13,2%/ năm. Từ 2017 đến hiện tại, vốn chủ sở hữu của các công ty chứng khoán đã tăng gấp đôi và các công ty chứng khoán chỉ được phép cho vay margin tối đa 2 lần vốn chủ sở hữu. Cũng có các công ty cho vay với bên thứ ba vượt số này nhưng khá hiếm, chỉ đếm trên 1 bàn tay.

Song giá trị giao dịch trung bình của thị trường đã tăng gấp 4 lần so với 2017, đặc biệt ở năm 2021. Đầu tháng 11, kỷ lục giao dịch trên 3 sàn được thiết lập ở mức 52.000 tỷ đồng.

Ông Huỳnh Minh Tuấn

"Dòng tiền mới tham gia vào thị trường rất lớn, và tới hiện tại các công ty chứng khoán không đáp ứng đủ nhu cầu margin của thị trường. Và điều này cũng hàm ý là tỷ lệ tiền/margin của thị trường đã cao hơn xưa rất nhiều. Chính vì vậy những phiên chỉnh mạnh như tháng 7 sẽ không xảy ra hiện tượng Call Margin diện rộng như các năm trước đây. Ngoài ra, một yếu tố khác đến từ việc giá chặn của nhiều cổ phiếu ở các công ty chứng khoán thấp hơn nhiều so với giá thị trường cho nên khi giá có bị điều chỉnh thì nhà đầu tư cũng ít bị call margin hơn trước", ông Tuấn phân tích.

Thực tế dư nợ ký quỹ của công ty chứng khoán đã được nới ra rất lớn do hai năm vừa qua nhiều công ty chứng khoán đã kịp thời tăng vốn lớn. Song trước nhu cầu ngày càng lớn của thị trường, ông Tuấn cho rằng: "Nhiều công ty sẽ phải tăng vốn tiếp thôi. Dư nợ đụng trần có thể được nới tiếp. Thanh khoản đạt mốc mới, dư nợ từ những 40.000 tỷ những năm 2019, margin hiện nay đã gấp 3 lần rồi", ông Tuấn nói.

Số lượng tài khoản mở mới và dư nợ tăng nhanh. Số liệu của FIDT

Vị chuyên gia cũng cho rằng: "Số lượng tài khoản mở mới, mức độ 100.000 tài khoản sẽ duy trì trong nhiều năm nữa, nói như vậy không nghĩa là chỉ có tăng, có những thời điểm sẽ giảm nhiệt nhưng nhìn chung sẽ là xu hướng tăng bền vững. Hiện nay, chứng khoán hoá tài sản sẽ là xu hướng tài sản, khác với thế hệ trước chỉ có vàng, bất động sản coi là tài sản. Đến bây giờ các thế hệ 9X-10X được thừa hưởng các tài sản lớn của ông bà, cha mẹ. Chứng khoán hoá tài sản sẽ là một trend dài hạn như thế?"

Ông Tuấn nói, thị trường cần cái "đầu lạnh", các nhà đầu tư lớn định hướng lại dòng tiền sau những những phiên cổ phiếu đua nhau trần 14-15% dù sàn UpCoM rất kém chất lượng.

Ông Nguyễn Thế Minh, Giám đốc phân tích Công ty Chứng khoán Yuanta cho rằng, nhìn vào margin con số tuyệt đối của margin có thể xảy ra rủi ro trong ngắn hạn, bởi áp lực margin đang căng, đồng bộ ở nhiều công ty chứng khoán.

Song nhìn vào con số tăng trưởng của margin và vốn hóa thì tốc độ tăng của margin đang vượt trội hơn đà tăng của thị trường. Số lượng tăng trưởng của các nhà đầu mới thì cũng dễ để giải thích cho con số tăng trưởng margin này.

"Lượng tài khoản mở mới tiếp tục tăng trong tháng 10 đạt gần 130.000 tài khoản, nhưng một phần đóng góp vào lượng tăng mới này là tình trạng full margin ở các công ty chứng khoán (thủ thuật kỹ thuật), cùng với đó là việc tăng vốn chưa tương xứng với quy mô của thị trường. Hiện nay, ROE của nhóm chứng khoán đạt mức trung bình theo vốn hóa là hơn 22%/năm, cao hơn nhóm bank và bất động sản, nên khả năng tăng vốn tiếp là có thể", ông Minh phân tích.

Giám đốc Công ty Chứng khoán Yuanta Nguyễn Thế Minh

Vị chuyên gia chia sẻ thêm, trước đây mỗi khi nghe một công ty chứng khoán lớn bị căng margin là ảnh hưởng rất tiêu cực trên thị trường, bởi margin lúc đó nằm ở nhiều các công ty đầu cơ, khi margin bị rút ra thì bị sụp đổ rất nhanh. Trước đây, nhà đầu tư sau một sóng thường được rút ra sau đó đầu tư bất động sản hoặc nằm chờ, phải mất thời gian rất dài họ mới quay trở lại thị trường khi có sóng mới. Margin những năm trước có hiện tượng giật cục song theo quan sát margin hiện nay luân chuyển liên tục, hết nhóm này sang nhóm khác, một điểm sáng là tiền margin vào nhóm các cổ phiếu lớn, không tập trung nhiều vào đầu cơ như trước đây nữa.

"Ngắn hạn có rủi ro, sẽ gây vài phiên điều chỉnh bất ngờ nhưng không quá rủi ro cho cả một xu hướng dài của thị trường. Miếng bánh margin vẫn đang màu mỡ, khả năng tăng vốn cho các công ty chứng khoán còn nhiều. Margin căng quá bởi vì tăng vốn chưa kịp tốc độ số lượng nhà đầu tư đổ vào nên khiến tỷ lệ margin/vốn hoá tăng cao như vậy.

Tại sao margin tăng mạnh như vậy, thanh khoản của thị trường hiện nay toàn là nhà đầu tư cá nhân trong nước, họ rất máu sử dụng margin. Điều này diễn ra tương tự như một số thị trường khu vực như Hàn Quốc, Đài Loan… ", ông Minh nhận định.

- Từ khóa:

- Nhà đầu tư

- Vay nợ margin

- Lâu đài trên cát

- Margin

- Công ty chứng khoán

- Nhà đầu tư cá nhân

- Thanh khoản

- Chứng khoán

- Giới đầu tư

- áp lực tăng vốn

Xem thêm

- Lý do chính khiến giá vàng cao kỷ lục

- Cổ phiếu ORS chịu áp lực bán mạnh, thanh khoản tăng đột biến

- Giá vàng thế giới phá đỉnh lịch sử 3.000 USD/ounce, chuyên gia ngay lập tức cảnh báo

- Giá bạc hôm nay 27/2: suy yếu cùng giá vàng do biến động về chính sách thuế quan của Mỹ

- Giá vàng thế giới tăng kịch trần

- Vàng tiến sát mốc 3.000 USD nhưng đây là những rào cản mới

- Lý do khiến giá vàng thế giới tăng không ngừng

Tin mới

Tin cùng chuyên mục