Nhiệt điện Nhơn Trạch 2 (NT2): Quý 4 lãi 121 tỷ đồng, giảm 40% so với cùng kỳ

Công ty Cổ phần Điện lực Dầu khí Nhơn Trạch 2 (mã CK: NT2) đã công bố BCTC quý 4/2021 và luỹ kế cả năm 2021.

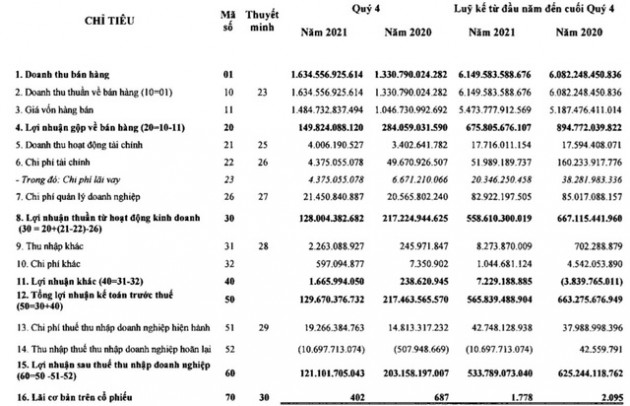

Cụ thể, riêng quý 4 doanh thu thuần đạt 1.635 tỷ đồng tăng 23% so với cùng kỳ. Tuy nhiên, giá vốn hàng bán cũng tăng cao nên lãi gộp quay đầu giảm 47% xuống còn 150 tỷ đồng.

Sau khi trừ các khoản chi phí LNST đạt 121 tỷ đồng, giảm 40% so với quý 4/2020, EPS đạt 402 đồng.

Theo giải trình từ phía công ty mặc dù trong quý 4 một số chỉ tiêu hoạt động của công ty hiệu quả hơn so với cùng kỳ như doanh thu sản xuất điện tăng 23%, doanh thu tài chính tăng 18%, chi phí tài chính giảm 91%, Tuy nhiên giá vốn hàng bán tăng cao chủ yếu do tăng chi phí nguyên liệu khí đầu vào dẫn đến LNST giảm mạnh.

Luỹ kế cả năm 2021, doanh thu thuần đạt 5.474 tỷ đồng, tăng nhẹ 5,5% so với cùng kỳ. LNST đạt 534 tỷ đồng, giảm 14,5% so với năm 2020.

Năm 2021, Nhiệt điện nhơn Trạch 2 đề ra chỉ tiêu kinh doanh khá thận trọng với tổng doanh thu 7.713 tỷ đồng, tăng 26% song lãi sau thuế chỉ ở mức 462 tỷ đồng, giảm 26% so với năm 2020. Tỷ lệ chia cổ tức dự kiến là 15%. Như vậy với kế hoạch này kết thúc năm 2021, NT2 đã hoàn thành được 71% mục tiêu về doanh thu và vượt 15,6% mục tiêu về lợi nhuận.

Tính đến thời điểm 31/12/2021, tổng tài sản của NT2 đạt gần 6.624 tỷ đồng, tăng khoảng 243 tỷ đồng so với thời điểm đầu năm. Trong đó các khoản phải thu ngắn hạn là 2.230 tỷ đồng chiếm 33,5% tổng tài sản và tăng 50% so với hồi đầu năm.

Nợ ngắn hạn tại thời điểm cuối quý 4 còn khoảng 2.390 tỷ đồng; trong đó tổng nợ vay ghi nhận 210 tỷ đồng, giảm 73% so với thời điểm đầu năm.

Về kế hoạch sản xuất kinh doanh năm 2022, NT2 dự kiến sẽ vận hành Nhà máy điện Nhơn Trạch 2 và chuẩn bị triển khai công tác tiểu tu năm 2022 và đại tu nhà máy trong năm 2023.

Trong báo cáo phân tích triển vọng ngành nhiệt điện năm 2022 của Chứng khoán SSI cũng nêu quan điểm tích cực với NT2 khi doanh nghiệp không có nợ vay, lợi nhuận kỳ vọng đi ngang trong năm 2022 và tỷ suất cổ tức cao.

Theo phân tích của SSI, do điều kiện thủy văn kém thuận lợi và nhu cầu điện toàn quốc ước tính phục hồi vào năm 2022, tăng trưởng tổng sản lượng và sản lượng hợp đồng (Qc) của NT2 ước tính cải thiện. Tuy nhiên, do giá khí tăng, SSI kỳ vọng sản lượng hợp đồng Qc tăng đủ để duy trì lợi nhuận NT2 đi ngang trong 2022.

- Từ khóa:

- Doanh thu thuần

- Chia cổ tức

- Tổng tài sản

- Nợ ngắn hạn

- Sản xuất kinh doanh

- Nhà máy điện

- Nhơn trạch 2

- Nt2

- Nhiệt điện nhơn trạch 2

- Bctc quý 4/2021

- Lnst quý 4/2021

- Lãi ròng năm 2021

- Báo cáo tài chính năm 2021

Xem thêm

- 'Sản vật nước mặn' của Việt Nam sang Trung Quốc đắt hàng kỷ lục: xuất khẩu tăng 500%, Mỹ cũng nhanh chân chốt đơn

- Quyết không xuất khẩu sang Mỹ, "vũ khí tối thượng" của Nga tìm ngay được khách sộp, tăng mua gấp 3 lần

- Nuôi con dân nhậu thích mê, anh nông dân thu lãi nhẹ nhàng gần 2 tỷ đồng/năm

- Hàng trăm nghìn tấn báu vật từ Canada đổ bộ Việt Nam với giá rẻ bất ngờ: Chi hàng tỷ USD nhập khẩu, nước ta tiêu thụ 10,4 triệu tấn mỗi năm

- Đề xuất tiếp tục giảm 2% thuế giá trị gia tăng 6 tháng đầu năm 2025

- Anh nông dân nhẹ nhàng thu tiền tỷ nhờ trồng loại cây quý "đẻ ra vàng"

- Mạnh dạn trồng loại cây ví như "cây tiền tỷ", ông nông dân cắt mang đi bán lãi ngay gần 4 tỷ đồng

Tin mới

Tin cùng chuyên mục