Nhìn lại cuộc khủng hoảng 2008: Có hay không một nhà đầu tư có 'cái đầu lạnh' và đi ngược lại xu hướng số đông?

Kể từ sau Thứ chiến II, lịch sử nền kinh tế thế giới đã chứng kiến rất nhiều cuộc bùng nổ và khủng hoảng kinh tế. Tại Hoa Kỳ đã diễn ra trên dưới 10 sự kiện liên tiếp như vậy, với tỷ lệ thất nghiệp giảm và GDP tăng trong chu kỳ 4-5 năm tăng trưởng kinh tế, đan xen với các thời kỳ suy thoái ngắn.

Mặc dù chu kỳ kinh tế ở các khu vực khác nhau trên thế giới không phải khi nào cũng tương đồng, song nhiều nền kinh tế cũng đã chứng kiến những hiện tượng tương tự.

Trong tất cả các lần suy giảm kinh tế, ở mọi quốc gia, sự suy thoái này đều không hề tự nhiên biến mất. Chúng đều cần đến một chút can thiệp từ phía chính quyền. Tại Hoa Kỳ, FED luôn luôn giảm lãi suất ngân hàng khi một cuộc suy thoái kinh tế xảy ra.

Cuộc Đại suy thoái diễn ra không giống như vậy, đơn giản chỉ vì khi đó lựa chọn này không tồn tại. Năm 1934, lãi suất cơ sở, lãi suất qua đêm và lãi suất quan đêm liên ngân hàng gần như bằng 0.

Theo lý thuyết chu kỳ kinh tế thực, lý thuyết kinh tế cơ bản nhất, thì tiền lương sẽ nhanh chóng được điều chỉnh để đảm bảo rằng số lượng công ăn việc làm được điều khiển bởi quy luật cung cầu của thị trường. Những người không kiếm được việc làm trong thời kỳ khủng hoảng tài chính đơn giản vì họ đòi trả lương quá cao, và tỷ lệ thất nghiệp nên được xác định bởi một nhà lập kế hoạch nhân từ.

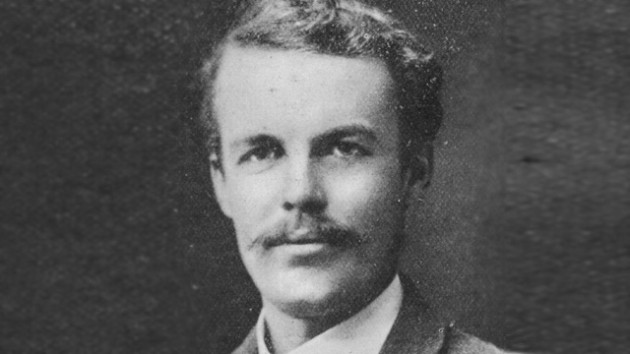

Không thể phủ nhận, sự thay đổi đột ngột về năng suất lao động sẽ có tác động đến GDP. Nhưng nhà kinh tế học người Anh, Arthur Cecil Pigou vào năm 1929 đã liệt kê ra tới 6 nguyên nhân có thể ảnh hưởng tới chu kỳ kinh tế. Trong đó, ngoài yếu tố vừa kể trên, 5 yếu tố còn lại cũng đóng vai trò rất quan trọng.

Nhà kinh tế Arthur Cecil Pigou.

Ví dụ, đáng lý, việc sụt giảm tới một nửa nguồn cung dầu mỏ do cuộc chiến tranh Vùng Vịnh sẽ phải khiến các quốc gia nhập khẩu dầu mỏ bước vào một cuộc khủng hoảng kinh tế. Thế nhưng, quy luật thị trường không phải là yếu tố duy nhất gây nên sự tăng vọt của giá dầu thế giới. Tâm lý nhà đầu tư cũng không kém phần quan trọng.

Tâm lý bất ổn của nhà đầu tư có thể phóng đại một sự biến động nhỏ được gây nên bởi quy luật thị trường và tạo nên sự hỗn loạn trên thị trường tài chính. Theo quan điểm của trường phái kinh tế cổ điển, một nhà đầu tư có cái đầu lạnh và đi ngược lại xu hướng của số đông các nhà đầu tư khác trên thị trường có thể giúp nền kinh tế được phục hồi, và mọi người đều có công ăn việc làm.

Một nhà đầu tư có tầm nhìn dài hạn như vậy hẳn sẽ kiếm được nhiều lợi nhuận. Song, trong cuộc khủng hoảng tài chính năm 2008, chúng ta đã không thấy bất kỳ nhà đầu tư nào như trên xuất hiện. Lý do đơn giản là vì khi đó, không tồn tại một định nghĩa thống nhất về việc khi nào hiện tượng không còn nạn thất nghiệp xảy ra. "Bàn tay vô hình hẳn đã bị liệt", nhà kinh tế học người Mỹ Roger Farrmer từng khẳng định.

Trong cuộc khủng hoảng năm 2008, nền kinh tế thế giới nhanh chóng rơi vào trạng thái thất nghiệp tràn lan và sự thịnh vượng xuống thấp. Hiện tượng này xảy ra khi người dân bắt đầu mất lòng tin vào giá trị các tài sản được đảm bảo bởi thị trường thế chấp bất động sản dưới chuẩn.

Việc không thể định giá được các tài sản trên đã châm ngòi cho một sự đổ vỡ niềm tin, gây ra hoảng loạn cho các nhà đầu tư trên khắp thế giới.

Thực tế, giá trị các cổ phiếu niêm yết trên thị trường chứng khoán Hoa Kỳ vào đầu năm 2009 đã được tính toán và xác định một cách cẩn thận dựa trên lịch sử trước đó của chỉ số giá trên lợi nhuận. Nhưng các nhà đầu tư khi đó vẫn lo ngại rằng, giá trị của các cổ phiếu có thể sẽ còn thấp hơn nhiều.

Vào mùa hè năm 2008, chỉ số Dow Jones dao động ở mức 12.000 điểm, nhưng đến tháng 2/2009, chỉ số này đã giảm xuống mức 8.000 điểm.

- Từ khóa:

- Nhà đầu tư

- Kinh tế thế giới

- Khủng hoảng kinh tế

- Tỷ lệ thất nghiệp

- Tăng trưởng kinh tế

- Giảm lãi suất

- Lãi suất ngân hàng

- Suy thoái kinh tế

- Công ăn việc làm

- Quy luật cung cầu

Xem thêm

- Giá bạc hôm nay 7/4: đi ngang sau khi mất hơn 10% vào tuần trước

- Giá vàng mất mốc 3.100 USD/ounce

- Lãi suất ngân hàng cao nhất hôm nay 19/3: Điểm tên ngân hàng nhập cuộc

- Lãi suất ngân hàng cao nhất hôm nay 18/3: Ngân hàng bám đuổi, lãi suất đặc biệt lên sát 10%

- Giá vàng thế giới phá đỉnh lịch sử 3.000 USD/ounce, chuyên gia ngay lập tức cảnh báo

- Lãi suất ngân hàng cao nhất hôm nay 11/3: Đến lượt ''ông lớn'' BIVD hạ lãi huy động

- Lãi suất ngân hàng cao nhất ngày hôm nay 10/3: Động thái của Techcombank

Tin mới

Tin cùng chuyên mục