Những quỹ phòng hộ lớn nhất thế giới lại đang thua lỗ nặng nhất trong năm 2020, nhà đầu tư bỏ chạy

Theo Bloomberg, tại thời điểm thị trường biến động mà theo lý thuyết sẽ tạo ra cơ hội kiếm tiền chưa từng có, các quỹ siêu lớn lại khiến khách hàng của mình thất vọng. Thay vì sinh lời, một số quỹ phòng hộ lớn nhất thế giới không thể bảo vệ các nhà đầu tư khỏi bị thua lỗ.

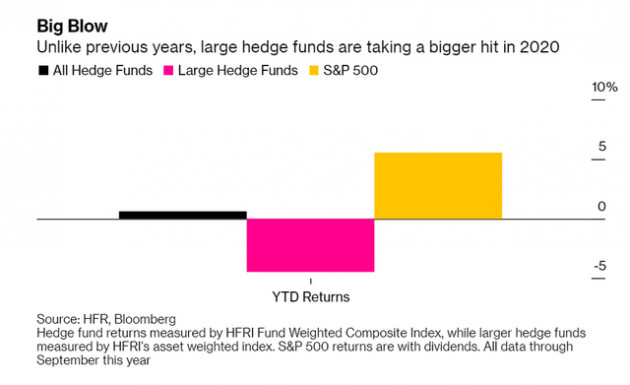

Một thước đo nghiên cứu các quỹ phòng hộ quy mô lớn đã giảm 4,4% cho đến thời điểm hiện tại, trong quy các quy trung bình đều kiếm được khoản lợi nhỏ.

Những cái tên sa sút bao gồm Bridgewater Associates, các nhà sản xuất điện lượng tử Renaissance Technologies và Winton, CQS của tỷ phú Michael Hintze, và Lansdowne Partners.

Khoản lỗ phần lớn làm tổn hại tới các tổ chức đầu tư có sức ảnh hưởng gồm quỹ hưu trí, công ty bảo hiểm và quỹ đầu tư. Những tổ chức đầu tư này đóng góp phần lớn vào tài sản của ngành và hỗ trợ các quỹ lớn nhất.

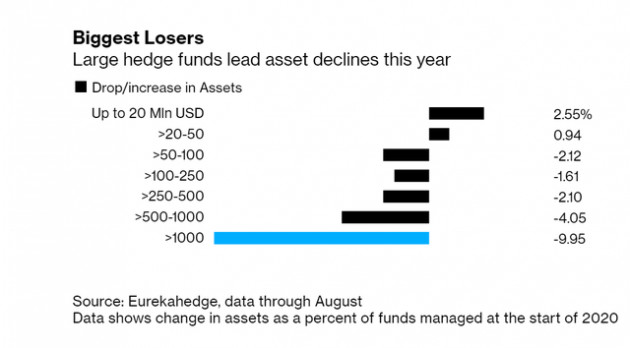

Và số liệu chỉ được thống kê khi ngày càng nhiều khách hàng rút vốn ra khỏi các quỹ. Theo dữ liệu của Eurekahedge, trong 9 tháng đầu năm nay, giới đầu tư đã rút 89 tỷ USD ra khỏi các quỹ phòng hộ, chủ yếu là công ty lớn.

"Phần lớn tài sản đầu tư vào các quỹ đầu cơ lớn đã không hoạt động tốt, điều đó khiến các nhà đầu tư phải đánh giá lại mục tiêu của mình. Họ sẽ hỏi, tại sao tôi lại đầu tư vào cái này, mục đích để làm gì?", Chris Walvoord, trưởng bộ phận nghiên cứu quỹ đầu tư toàn cầu của Aon Plc cho biết.

Thông thường, các quỹ đầu cơ lớn được coi là ổn định hơn trong thời điểm thị trường đi xuống – điều được đúc kết dựa trên dữ liệu hoạt động trong hơn một thập kỷ qua. Phân tích sự thua lỗ mỗi tháng trong giai đoạn năm 2008 – 2019 chỉ ra các quỹ lớn lỗ ít hơn đối tác nhỏ gần 2/3. Tuy nhiên mô hình này đã phá vỡ vào năm 2020.

Theo Eurekahedge, luỹ kế 9 tháng đầu năm, các quỹ phòng hộ với giá trị tài sản hơn 1 tỷ USD đã lỗ khoảng 60 tỷ USD, tương đương hơn 5% vốn của họ. Các nhà đầu tư sẽ thu về nhiều hơn với một quỹ chỉ số theo dõi thị trường chứng khoán - S&P 500, tăng 5,6%.

Các quỹ phòng hộ lỡn giảm mạnh trong năm nay, thua kém nhiều so với S&P 500

Các quỹ phòng hộ siêu lớn phát triển khi ngày càng nhiều tổ chức thay thế những cá nhân giàu có trở thành khách hàng của quỹ. Vì hầu hết nhà đầu tư thiếu nhóm nghiên cứu nội bộ và cần phải phân bổ hàng triệu USD để tạo ra giá trị cho danh mục đầu tư, họ có xu hướng gửi tiền vào các quỹ đầu cơ danh tiếng, lớn nhất.

Điều này đã giúp các quỹ lớn hơn hút hết vốn mới, trong khi quỹ nhỏ phải dừng kinh doanh. Trong số 170 tỷ USD ròng được rót vào các quỹ đầu cơ kể từ năm 2010, khoảng 135 tỷ USD đã được chuyển vào các quỹ lớn, theo dữ liệu của HFR.

Quy mổ dần trở thành gánh nặng

Tuy nhiên, quy mô đã trở thành một gánh nặng. Quy mô tuyệt đối của một số quỹ khiến chúng không linh hoạt trong phản ứng rót hoặc rút đầu tư. Vì vậy, khi thị trường cổ phiếu, trái phiếu, tiền tệ và hàng hóa biến động trong đầu năm nay, một lượng lớn những quỹ khổng lồ đã mất số tiền kỷ lục.

Trong 8 tháng đầu năm, quỹ đầu tư của Bridgewater Associates lỗ 18,6%; Renaissance Institutional Equities giảm 13%; Quỹ chính của Winton giảm khoảng 19%; quỹ đầu cơ CQS của ông Hintze giảm 42,5%; còn quỹ các thị trường phát triển Lansdowne giảm gần 22%.

Với cuộc bầu cử Tổng thống Mỹ đang cận kề và đại dịch COVID-19 hoành hành vẫn đang tàn phá khắp các châu lục, có rất ít dấu hiệu cho thấy sự biến động khiến các quỹ đầu cơ ‘chảy máu’ đang suy yếu.

Nhưng ngay cả trước khi đại dịch xảy ra, giới đầu tư đã thắc mắc về những khoản phí cao mà các quỹ đầu cơ tính chi ra để thu về khoản lợi nhuận ít ỏi. Đến nay, vẫn nhiều nhà đầu tư rút khỏi quỹ phòng hộ với lý do việc thị trường thiếu biến động, vì vậy họ tin rằng năm 2020 có thể mang lại cơ hội giao dịch tốt nhất cho họ trong nhiều năm.

Các quỹ quy mô càng lớn lại giảm càng nhiều trong năm nay

Mặc dù vậy, không phải tất cả quỹ đầu cơ lớn đều ‘bết bát’. Các quỹ đa chiến lược như Citadel, Balyasny Asset Management và Millennium Management, đang ghi nhận một trong những năm tốt nhất của họ. Các quỹ như vậy dựa vào hàng chục nhà giao dịch để tạo ra lợi nhuận và thường bị chi phối bởi những chiến lược định hướng giao dịch, và sự biến động thường tạo ra nhiều cơ hội hơn cho họ.

Một số quỹ đầu cơ vĩ mô do Brevan Howard Asset Management, Rokos Capital và Caxton Associates điều hành cũng đã thu về lợi nhuận lớn. Tuy nhiên điều này chỉ giấu đi một bức tranh chân thực hơn về một ngành công nghiệp đang chật vật trong khó khăn.

Nguyên nhân các quỹ nhỏ đang hoạt động tốt hơn là họ nhảy vào những cơ hội giao dịch rất thích hợp mà không cần đến khoản vốn đầu tư hàng tỷ USD của các công ty lớn.

Xem thêm

- Bóng ma “nghĩa địa xe đạp” đang đến với xe điện Trung Quốc: Dư thừa trong nước, muốn ra thế giới lại tự bịt đường

- Được quỹ đầu tư rót vốn 10 tỷ USD để làm xe điện, CEO Xiaomi Lôi Quân từ chối thẳng thừng: "Nếu nhận tiền của người khác thì kiểu gì cũng phải nghe lời họ"

- CEO Xiaomi Lôi Quân cảm ơn về lệnh trừng phạt của Mỹ: "Nếu không bị Mỹ trừng phạt, có lẽ chúng tôi đã không làm xe điện"

- Mỹ khai phá một loại nguyên liệu giá rẻ mới để sản xuất pin xe điện, có khả năng phá vỡ sự độc quyền của Trung Quốc

- Giải pháp khơi thông dòng vốn cho doanh nghiệp bất động sản

- TechinAsia bình chọn F88 là startup tài chính huy động vốn hàng đầu Việt Nam

- Trái phiếu AT1 là gì, tại sao có thể từ 17 tỷ USD bốc hơi thành số 0 tròn trĩnh trong vụ Credit Suisse?

Tin mới

Tin cùng chuyên mục