Những sự kiện tài chính quốc tế đáng chú ý nhất trong tuần này

Dưới đây là những sự kiện tài chính đáng chú ý nhất trong tuần từ ngày 11-15/4.

1 / Liệu nữ ứng viên đảng cực hữu có trở thành Tổng thống Pháp?

Chính trị gia người Pháp đại diện phe cực hữu, Marine Le Pen, người đã gây ra sự hoảng loạn cho thị trường trong cuộc chạy đua tới cuộc bầu cử Tổng thống năm 2017, đang có số phiếu ủng hộ gia tăng trong các cuộc thăm dò dư luận, khiến thị trường một lần nữa lại hết sức lo ngại.

Với vòng bỏ phiếu đầu tiên trong cuộc bầu cử Tổng thống Pháp vào ngày Chủ nhật (10/4), bà Le Pen đang thu hẹp khoảng cách so với Tổng thống đương nhiệm Emmanuel Macron.

Ông Macron được cho là sẽ vẫn tái đắc cử tổng thống, nhưng khả năng xảy ra bất bình đã gia tăng. Còn trong trường hợp bà Le Pen chiến thắng, con đường gắn kết Châu Âu sẽ bị cản trở, trong khi chương trình nghị sự về cắt giảm thuế, chi tiêu lớn của bà sẽ thổi bay dự luật chi tiêu của Pháp.

Không giống như năm 2017, bà Le Pen lần này không ủng hộ việc loại bỏ đồng euro. Nhưng nỗ lực tranh cử của bà đã báo hiệu một sự biến động mạnh trên thị trường sau khi có quyết định về kết quả bầu cử vào ngày 24/4.

Dù ông Macron vẫn đang dẫn đầu trong các cuộc thăm dò trước bầu cử nhưng bà Le Pen đang ngày càng rút ngắn khoảng cách. Một khảo sát công bố ngày 8/4 cho thấy bà Le Pen nhận được 49% số phiếu ủng hộ, mức cao nhất từ trước tới nay. Tổng thống Macron đặt mục tiêu đắc cử nhiệm kỳ thứ hai 5 năm liên tiếp.

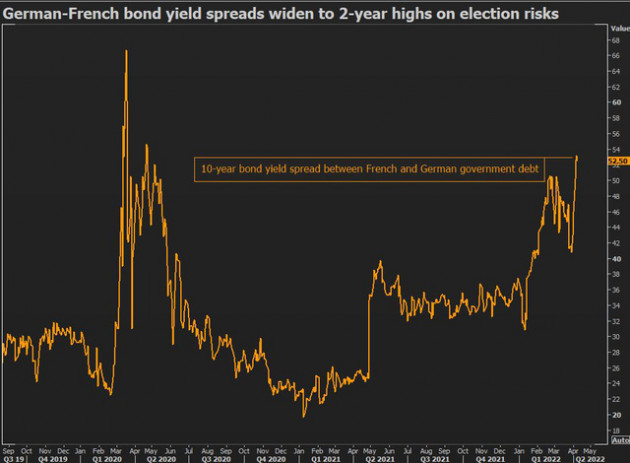

Chênh lệch lợi suất trái phiếu Pháp tăng lên mức cao nhất 2 năm do những yếu tố khó lường trong cuộc bầu cử.

2 / ECB liệu có tăng lãi suất?

Với lạm phát khu vực đồng euro đang ở mức 7,5%, cuộc họp của Ngân hàng Trung ương Châu Âu (ECB) vào thứ Năm (14/4) sẽ chứng kiến những thay đổi đáng kể trong chính sách.

ECB đang ngày càng thể hiện mối lo ngại về lạm phát, trong khi thị trường đang chờ đợi họ tăng lãi suất vào tháng 7. Tuy nhiên, cơ quan này đang ở trong thế tiến thoái lưỡng nan.

Nhà kinh tế trưởng Philip Lane của ECB cảnh báo không nên phản ứng với các đợt giá cả tăng trong ngắn hạn xuất phát từ giá năng lượng, và cuộc xung đột ở Ukraine đang gây tổn hại đến nền kinh tế và niềm tin của người tiêu dùng trong khu vực.

ECB biết rõ cái giá phải trả nếu mắc sai lầm chính sách. Trong quá khứ, họ đã từng tăng lãi suất và đã tạo ra một sự suy yếu kinh tế nhanh chóng. Tuy nhiên, lần này, lạm phát chưa có dấu hiệu đạt đỉnh chứ đừng nói đến việc quay trở lại mục tiêu 2%. Do đó, những ý kiến ủng hộ ECB tăng lãi suất đang tăng dần.

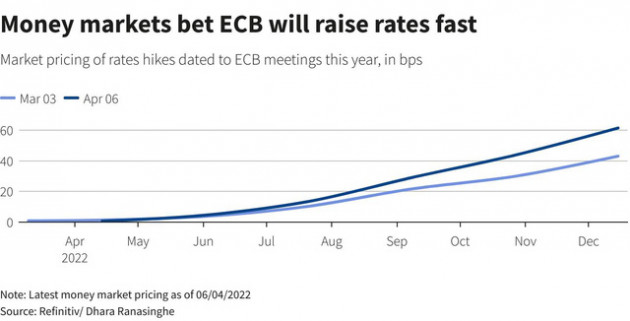

Các thị trường tiền tệ gia tăng dự đoán rằng ECB sẽ tăng lãi suất nhanh chóng.

3 / Canada và New Zealand sẽ tăng mạnh lãi suất?

Canada và New Zealand dường như đã sẵn sàng cho đợt tăng lãi suất mạnh mẽ nhất trong vòng 20 năm của họ, nhấn mạnh về cuộc chiến của toàn thế giới chống lại lạm phát.

Cả hai ngân hàng sẽ đều họp vào thứ Tư (13/4). Thi trường cho rằng có tới 90% khả năng Ngân hàng Dự trữ New Zealand sẽ tăng lãi suất thêm 50 điểm cơ bản trong kỳ họp này, và có 80% khả năng Ngân hàng Canada sẽ có hành động tương tự.

Với mức lạm phát của Canada dự báo từ nay đến 2024 sẽ vẫn ở trên mức mục tiêu, dự kiến Canada sẽ một lần nữa tiếp tục tăng lãi suất thêm 50 điểm cơ bản trong kỳ họp vào tháng 6 tới.

Đối với New Zealand, họ đã nâng lãi suất thêm 25 điểm cơ bản hồi tháng 2/2022 – lần tăng lãi suất thứ 3 trong thời gian gần đây – và có khả năng sắp tới sẽ tiếp tục tăng mạnh lãi suất thêm nữa.

Hai ngân hàng trung ương này sẽ "bắn phát súng" tăng lãi suất mạnh đầu tiên trong nhóm các nền kinh tế lớn trong chu kỳ tăng lãi suất lần này.

Cục Dự trữ Liên bang Mỹ (Fed) dự báo sẽ nâng lãi suất thêm 50 điểm cơ bản trong kỳ họp tháng 5 tới.

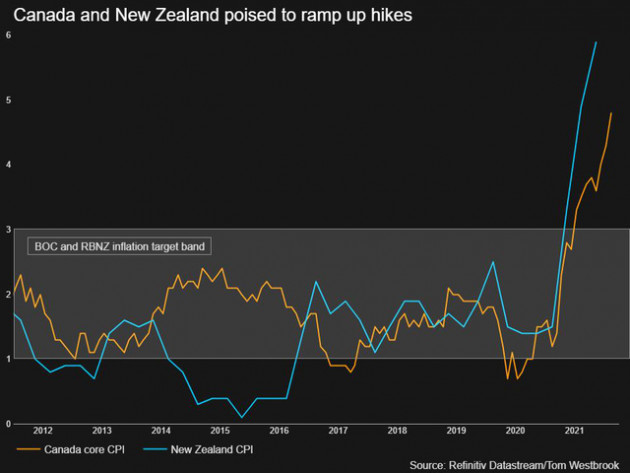

Các ngân hàng trung ương Canada và New Zealand có thể tăng mạnh lãi suất.

4 / Mỹ tuyên chiến với lạm phát giá

Biên bản cuộc họp chính sách tháng 3 của Fed cho thấy sắp tới cơ quan này có thể sẽ thực hiện các đợt tăng lãi suất lớn hơn, và điều chỉnh mạnh dòng chảy bảng cân đối kế toán với nỗ lực chống lại lạm phát đang ở mức quá cao.

Tất cả những điều đó sẽ phụ thuộc vào dữ liệu lạm phát của Mỹ, sẽ được công báo vào thứ Tư (13/4).

Lạm phát trong tháng 2 của Mỹ đạt 7,9%, mức cao nhất trong vòng 40 năm. Dự báo lạm phát tháng 3 sẽ lên tới 8,3% (so với cùng kỳ năm trước), do cuộc khủng hoảng ở Ukraine (theo kết quả khảo sát của Reuters).

Và khi người Mỹ phải chi trả tốn kém hơn cho tiền thuê nhà, xăng dầu và thực phẩm, mức tăng lương đang bị xói mòn - thu nhập trung bình theo giờ (điều chỉnh theo lạm phát) đã giảm 2,6% so với cùng kỳ năm ngoái trong tháng 2/2022. Một dữ liệu lạm phát nóng nữa sẽ củng cố khả năng ngân hàng trung ương Mỹ sẽ thắt chặt chính sách mạnh mẽ hơn nữa.

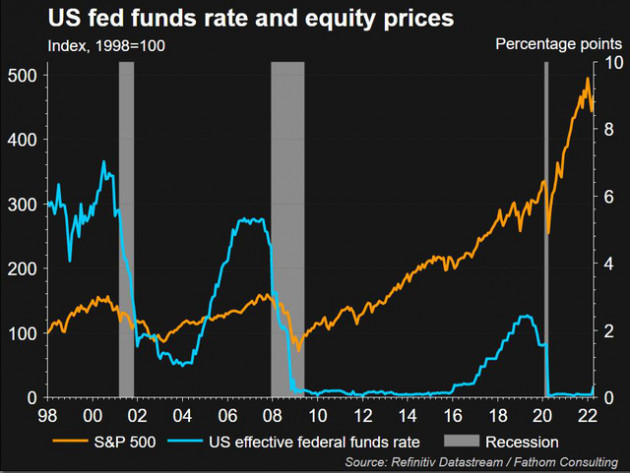

Lãi suất quỹ liên bang và giá cổ phiếu.

5 / Các ngân hàng bắt đầu công bố kết quả kinh doanh

Khi lợi suất trái phiếu tăng, tình trạng thiếu lao động và giá hàng hóa cũng như cổ phiếu cao ngất ngưởng, kết quả thu nhập quý đầu tiên sẽ buộc các nhà đầu tư Mỹ phải đánh giá lại bảng cân đối kế toán, áp lực chi phí của công ty và kế hoạch mua lại cổ phiếu.

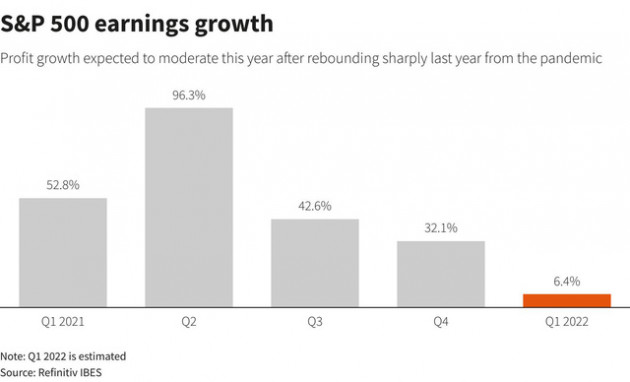

Nhìn chung, tăng trưởng doanh số của S&P 500 dự kiến sẽ ở mức 6,8% trong quý 1/2022, so với mức tăng 53% của quý 1/2021 – thời điểm thị trường hồi phục mạnh mẽ sau giai đoạn dịch Covid-19.

Các ngân hàng lớn bắt đầu mùa thông báo kết quả kinh doanh, theo đó JPMorgan sẽ báo cáo vào thứ Tư (13/4), tiếp đến là Citigroup, Wells Fargo, Goldman Sachs và Morgan Stanley.

Cổ phiếu ngân hàng năm nay hoạt động kém, đã giảm 11%, so với mức 6% của chỉ số S&P 500.

Sáu công ty cho vay lớn nhất dự kiến sẽ có thu nhập ròng giảm 35% so với một năm trước đó. Doanh thu của các ngân hàng đầu tư ước tính có thể cũng đã giảm, đặc biệt là sau khi xảy ra cuộc khủng hoảng ở Ukraine, trong khi một số ngân hàng phải trích lập quỹ dự phòng cho những tổn thất bởi sự kiện đó.

Cuối cùng, hãy theo dõi xem liệu các ngân hàng có thể hạn chế mua lại cổ phiếu sau khi chứng kiến lượng vốn dư thừa bị sụt giảm do khoản lỗ trong quý 1 từ việc nắm giữ trái phiếu của họ hay không.

Tăng trưởng doanh số của chỉ số S&P 500.

Tham khảo: Refinitiv

Xem thêm

- Chuyên gia quốc tế: Đà tăng kỷ lục của giá vàng chưa dừng lại, có nên mua lúc này?

- Giá bạc hôm nay 27/3: tiếp đà tăng cùng giá vàng

- Giá vàng có 'sập' xuống 90 triệu đồng/lượng?

- Giá bạc hôm nay 24/3: duy trì ổn định khi FED không giảm lãi suất

- Giá vàng nhẫn chạm mốc lịch sử 100 triệu đồng/lượng, 1 lượng vàng có thể mua được gì?

- Giá vàng thế giới tăng kỷ lục

- Ngày này đã tới: Bạn hàng lớn nhất chính thức tránh xa dầu Nga, tuyên bố sẽ chỉ mua hàng khi Mỹ nới lỏng lệnh trừng phạt

Tin mới

Tin cùng chuyên mục