Những thị trường bất động sản 'hot' nhất thế giới bỗng chốc trở nên nguội lạnh: 'Mầm mống' cho cuộc khủng hoảng tiếp theo?

Một nền kinh tế thế giới đã phải đối mặt với lạm phát hoành hành, thị trường chứng khoán rối loạn và một cuộc xung đột khốc liệt giờ lại đang phải đối diện với một mối đe dọa khác: sự bùng nổ lớn của thị trường nhà đất.

Khi các ngân hàng trung ương trên toàn cầu nhanh chóng tăng lãi suất, chi phí đi vay tăng cao đồng nghĩa với việc nhiều người phải gồng mình để mua bất động sản cuối cùng cũng đạt đến giới hạn. Các quốc gia như Canada, Mỹ và New Zealand đang hứng chịu sự ảnh hưởng của tình hình này. Đây là những nơi thị trường bất động sản nhà ở một thời rất nóng bỗng chốc trở nên nguội lạnh.

Khu vực Ponsonby của Auckland. Các nhà kinh tế dự đoán giá nhà ở New Zealand sẽ giảm khoảng 10% trong năm nay và cuối cùng có thể giảm tới 20% so với mức đỉnh cuối năm 2021

Đó là sự đảo ngược mạnh mẽ so với nhiều năm giá cả tăng cao được thúc đẩy bởi lãi suất thế chấp chạm đáy và sự can thiệp của chính phủ, cùng với một đại dịch khiến hoạt động làm việc từ xa trở nên phổ biến, đồng thời khiến người mua nhà phải tìm kiếm những không gian lớn hơn.

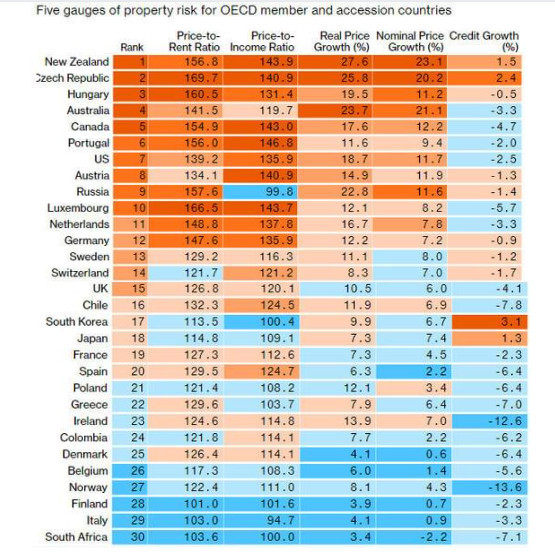

Một phân tích của Bloomberg Economics cho thấy 19 quốc gia OECD có tỷ lệ giá trên tiền thuê nhà và giá nhà trên thu nhập ngày nay cao hơn so với trước cuộc khủng hoảng tài chính năm 2008 - một dấu hiệu cho thấy giá cả đã vượt quá giá trị nội tại.

New Zealand đứng đầu bảng xếp hạng rủi ro

5 thước đo rủi ro tài sản đối với các nước thành viên OECD và các nước gia nhập.

Khắc phục tình trạng giá nhà cao ngất ngưởng là một phần quan trọng trong mục tiêu của nhiều nhà hoạch định chính sách khi họ tìm cách dập tắt lạm phát nhanh nhất trong nhiều thập kỷ. Nhưng khi thị trường run sợ trước nguy cơ của một cuộc suy thoái toàn cầu, thì việc sự sụt giảm của thị trường bất động sản có thể tạo ra hiệu ứng gợn sóng khiến nền kinh tế suy thoái sâu hơn.

Giá nhà giảm sẽ làm xói mòn sự giàu có của các hộ gia đình, làm giảm niềm tin của người tiêu dùng và có khả năng kìm hãm đà tăng trưởng trong tương lai. Mọi người sẽ trở nên dè chừng hơn khi chi phí sửa chữa tăng cao và bất động sản mất giá. Việc xây dựng và buôn bán bất động sản là những cấp số nhân khổng lồ của hoạt động kinh tế trên toàn thế giới.

Rob Subbaraman, trưởng bộ phận nghiên cứu thị trường toàn cầu tại Nomura Holdings Inc., cho biết: "Mối nguy hiểm là các chu kỳ kinh doanh và tài chính chạm đáy cùng lúc có thể dẫn đến việc suy thoái kéo dài hơn. Một thập kỷ nới lỏng định lượng đã đưa thị trường nhà ở lên đỉnh và chúng ta có thể sớm bước sang bên kia đỉnh của sườn dốc, khi khả năng chi trả cho nhà ở bị suy yếu và tỷ lệ nợ trên dịch vụ có thể tăng mạnh."

Một kịch bản như vậy sẽ làm suy yếu hoạt động cho vay của ngân hàng khi rủi ro về các khoản nợ xấu tăng lên, làm tắc nghẽn dòng vốn tín dụng mà các nền kinh tế phát triển mạnh. Tại Mỹ và Tây Âu, khủng hoảng nhà đất nhà đất đã gây ra cuộc khủng hoảng tài chính gây khó khăn cho hệ thống ngân hàng, chính phủ và người tiêu dùng trong nhiều năm.

Chắc chắn, một cuộc khủng hoảng như năm 2008 là khó có thể xảy ra. Các nhà cho vay đã thắt chặt các điều kiện, tiết kiệm của các hộ gia đình vẫn còn mạnh mẽ và nhiều quốc gia vẫn còn tình trạng thiếu nhà ở. Thị trường lao động cũng mạnh mẽ, tạo ra một bước đệm quan trọng.

Tuuli McCully, trưởng bộ phận kinh tế Châu Á - Thái Bình Dương tại Scotiabank, cho biết: "Giá thấp hơn sẽ có ảnh hưởng trực tiếp đến chi tiêu của người tiêu dùng và toàn bộ nền kinh tế, vì thông thường bất động sản chiếm một phần đáng kể trong tài sản của các hộ gia đình. Tuy nhiên, do bảng cân đối của hộ gia đình ở nhiều thị trường lớn vẫn ổn định, tôi không quá lo lắng về những rủi ro liên quan đến giá nhà và nền kinh tế thế giới."

Tuy nhiên, nguy cơ giá giảm mạnh rõ ràng là lớn hơn khi có sự thắt chặt đồng bộ của chính sách tiền tệ toàn cầu, Niraj Shah của Bloomberg Economics ở London cho biết. Hơn 50 ngân hàng trung ương đã tăng lãi suất ít nhất 50 điểm cơ bản trong một lần trong năm nay và dự kiến sẽ có nhiều đợt tăng hơn nữa. Tại Mỹ, Cục Dự trữ Liên bang tuần trước đã tăng lãi suất chính lên 75 điểm cơ bản, mức tăng lớn nhất kể từ năm 1994.

Sôi động nhất, dễ chịu tác động nhất

Theo Bloomberg Economics, thị trường nhà đất tại New Zealand, Cộng hòa Séc, Australia và Canada được xếp hạng trong số những thị trường sôi động nhất thế giới và đặc biệt dễ bị tổn thương bởi giá cả giảm. Bồ Đào Nha đặc biệt gặp rủi ro trong khu vực đồng tiền chung châu Âu, trong khi Áo, Đức và Hà Lan cũng đang trong tình trạng không mấy khả quan.

Theo phân tích của S&P Global Ratings, tại châu Á, giá nhà ở Hàn Quốc cũng có vẻ dễ bị tổn thương. Báo cáo này đã lưu ý những rủi ro từ tín dụng hộ gia đình so với GDP danh nghĩa, tốc độ tăng nợ hộ gia đình và tốc độ tăng giá nhà. Tại châu Âu, Thụy Điển đã chứng kiến sự thay đổi mạnh mẽ về nhu cầu nhà ở, làm dấy lên mối lo ngại ở một quốc gia nơi nợ chiếm tới 200% thu nhập hộ gia đình.

Theo các nhà kinh tế do Jan Hatzius dẫn đầu, thời gian hồi phục đáng kể của thị trường nhà đất là lý do các nền kinh tế đã phát triển có nhiều khả năng sẽ đi chậm lại.

Các nhà kinh tế của Goldman viết: "Khả năng chi trả suy giảm rất nhanh và doanh số bán nhà sụt giảm lớn cho thấy xu hướng xuống dốc rõ rệt của nền kinh tế là một rủi ro không thể coi thường, đặc biệt là ở New Zealand, Canada và Úc, mặc dù đó không phải là dự báo của chúng tôi với mức độ thắt chặt như hiện tại."

Ở Cape Coral, Florida, khoảng 1/3 người bán nhà giảm giá trong tháng 4

Các ngân hàng trung ương đang đưa ra cảnh báo của riêng họ. Trong tháng này, Ngân hàng Trung ương Canada cho biết trong báo cáo thường niên về hệ thống tài chính rằng mức nợ thế chấp cao là mối quan tâm đặc biệt khi lãi suất tăng và ngày càng nhiều người đi vay gặp khó khăn trong việc thanh toán các hóa đơn. Báo cáo Ổn định tài chính nửa năm của Ngân hàng Dự trữ New Zealand cho biết rằng mối đe dọa tổng thể đối với hệ thống tài chính là hạn chế, nhưng giá nhà có thể giảm mạnh, điều này có thể làm khiến tài sản hộ gia đình sụt giảm đáng kể và người tiêu dùng giảm chi tiêu.

Shah của Bloomberg cho biết: "Khi chi phí đi vay tăng lên, thị trường bất động sản phải đối mặt với một thử thách quan trọng. Nếu các chủ ngân hàng trung ương hành động quá quyết liệt, họ có thể gieo mầm cho cuộc khủng hoảng tiếp theo."

Tham khảo Bloomberg

Xem thêm

- Nhà đầu tư nên làm gì khi giá vàng liên tục lập đỉnh lịch sử?

- Giá vàng liên tục phá đỉnh nhưng khi các động lực chính vẫn giữ nguyên, chuyên gia gọi tên lựa chọn tốt hơn trong tương lai

- Dự báo nhiều cơ hội tăng trưởng hấp dẫn cho bất động sản công nghiệp năm 2025

- Thị trường ngày 16/11: Giá vàng ghi nhận tuần giảm mạnh nhất 3 năm, dầu giảm hơn 2% trong khi nhôm tăng vọt

- Thị trường ngày 15/11: Giá dầu tăng, vàng thấp nhất hai tháng, cà phê cao nhất 13 năm

- Thị trường ngày 19/10: Giá vàng vượt mốc lịch sử 2.700 USD/ounce, dầu, quặng sắt giảm

- Thu hút trên 23,5 tỷ USD vốn FDI, cơ hội lớn mở ra cho các doanh nghiệp trong lĩnh vực cơ khí và chế biến chế tạo Việt Nam

Tin mới

Tin cùng chuyên mục