Những vụ lừa đảo chứng khoán tồi tệ nhất lịch sử: CEO gian dối nâng giá cổ phiếu lên 451% sau đó rơi thẳng đứng khiến 20.000 nhà đầu tư mất trắng tài sản

Trong mùa dịch Covid-19, thị trường chứng khoán là một trong những kênh làm giàu phổ biến của người dân khi các hoạt động kinh doanh khác bị đình trệ. Tất nhiên đi kèm với đó là nhiều vụ lừa đảo, vi phạm luật chứng khoán khi các công ty phản bội lại niềm tin của nhà đầu tư.

Dưới đây là 8 vụ lừa đảo lớn trên thị trường chứng khoán được báo chí nhắc tới kể từ thập niên 1980 trở lại đây:

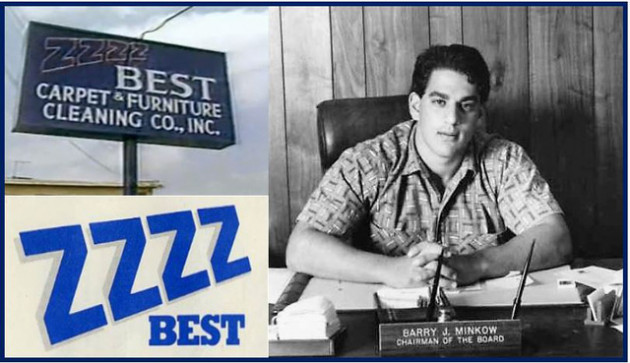

1. ZZZ Best (1986)

Barry Jay Minkow là nhà sáng lập ZZZ Best, công ty được quảng cáo là kinh doanh dịch vụ giặt thảm trong thập niên 1980. Anh chàng này khởi nghiệp năm 16 tuổi khi còn đang học cấp 3 với trụ sở công ty nằm ở gara để xe của nhà bố mẹ với chỉ 4 cái điện thoại và 3 người giúp việc. Thậm chí Minkow còn phải nhờ bạn lái xe đi chuyển hàng vì cậu ta chưa có bằng lái.

Thế nhưng nhờ tài quảng cáo và chiến lược lừa đảo đa cấp (Ponzi), Minkow đã lấy được của nhà đầu tư tới 100 triệu USD và trở thành một trong những vụ lừa đảo được thực hiện bởi cá nhân lớn nhất lịch sử. Điều trớ trêu là mạng lưới lừa đảo của Minkow vẫn tiếp tục cho đến khi tên này tốt nghiệp cấp 3 và thậm chí lớn mạnh hơn nữa.

Bằng việc giả mạo hơn 20.000 lịch sử cuộc gọi cùng vô số những hóa đơn bán hàng giả, Minkow đã thu hút được các nhà đầu tư và trả lãi cho họ bằng những đồng tiền của người đến sau. Thậm chí vào năm 1986, công ty này còn phát hành cổ phiếu và đạt tổng giá trị vốn hóa thị trường hơn 200 triệu USD.

Tuy nhiên khi Minkow hướng đến đưa cổ phiếu vào NASDAQ, chiêu trò của tên này đã bị các cơ quan chức năng phát hiện vào năm 1987. Bản thân Minkow đã bị tuyên án 25 năm tù giam.

2. Centennial Technologies (1996)

Tháng 12/1996, CEO Emanuel Pinez của Centennial Technologies đã tuyên bố công ty này đạt doanh thu 2 triệu USD nhờ bán thẻ nhớ máy tính cá nhân. Tuy nhiên tất cả những số liệu này đều là giả và các nhân viên của hãng đã giả mạo giấy tờ để chứng minh đạt doanh thu kỷ lục, qua đó đẩy giá cổ phiếu tăng 451% trong khoảng thời gian ngắn.

Số liệu của Uỷ ban chứng khoán và giao dịch Mỹ (SEC) cho thấy trong khoảng tháng 4/1994-12/1996, hãng Centennial đã khai khống lợi nhuận thêm 40 triệu USD. Thậm chí khi lỗ 28 triệu USD, hãng này vẫn làm giả giấy tờ để chứng minh rằng mình lãi 12 triệu USD.

Sau khi vụ việc bị phanh phui, giá cổ phiếu của Centennial giảm từ mức đỉnh 55,5 USD/cổ xuống chỉ còn hơn 3 USD/cổ. Khoảng 20.000 nhà đầu tư đã mất trắng tài sản vì tin tưởng vào CEO Pinez. Vị giám đốc này đã bị tuyên án với 5 tội danh bao gồm giao dịch nội gián khi khai khống làm tăng giá cổ phiếu để đầu cơ trục lợi cũng như lừa dối nhà đầu tư.

3. Bre X Mineral (1997)

Năm 1995, hãng Bre X Mineral của Canada cho biết mỏ vàng của họ ở Indonesia được mua vào năm 1993 có trữ lượng rất lớn dù đây chỉ là thông tin giả mạo. Tuy nhiên nhờ tuyên bố này mà giá cổ phiếu của Bre X từ vài cent đã tăng lên đến 280 USD/cổ, đưa tổng giá trị vốn hóa của công ty đạt tới 4,4 tỷ USD vào năm 1996.

Mọi chuyện chỉ vỡ lở vào tháng 3/1997 khi các nhà đầu tư phát hiện mình bị lừa, khiến giá cổ phiếu tụt thê thảm. Top 3 nhà đầu tư thua thiệt lớn nhất trong vụ này là những quỹ hưu trí công của Canada với tổng số tiền thiệt hại lên đến 215 triệu USD.

4. Enron (2001)

Câu chuyện Enron chắc vẫn được nhiều người nhớ đến khi đây là hãng năng lượng lớn thứ 7 tại Mỹ vào thời đỉnh cao. Tuy nhiên tập đoàn khổng lồ này lại giấu nhẹm các khoản nợ xấu trị giá hàng trăm triệu USD khỏi sổ sách và báo cáo lãi. Thậm chí các cuộc kiểm toán sau đó cho thấy ban giám đốc đã thổi phồng lợi nhuận lên nhiều lần kể từ năm 1997.

Sau khi mọi chuyện vỡ lở vào năm 2001, giá cổ phiếu của Enron đã rớt thê thảm từ hơn 90 USD/cổ xuống chỉ còn chưa đến 30 cent. Sự sụp đổ của Enron đã kéo theo cả hãng kiểm toán Arthur Andersen, vốn là 1 trong 5 hãng kiểm toán hàng đầu thế giới thời đó.

Vụ việc Enron được các chuyên gia đánh giá là 1 trong những trường hợp xào nấu sổ sách kế toán kinh điển trên thị trường chứng khoán để lừa đảo nhà đầu tư.

5. WorldCom (2002)

Không lâu sau vụ sụp đổ của Enron, một trường hợp lừa đảo khác là WorldCom cũng nói gót. Tập đoàn viễn thông này đã xào nấu hàng tỷ USD sổ sách kế toán để báo cáo lãi. Bằng việc biến các chi phí vận hành thành khoản đầu tư dài hạn, WorldCom đã che giấu được các khoản chi và thổi phồng lợi nhuận được trong nhiều năm.

Tổng cộng theo kiểm toán, hãng đã giấu khoảng 3,8 tỷ USD vốn là chi phí trong năm tài khóa 2002. Con số này trong những năm trước đó là chưa thể thống kê hết. Vậy là từ một tập đoàn viễn thông nổi tiếng với lợi nhuận báo cáo hơn 1,3 tỷ USD năm 2001, WorldCom đã trở thành kẻ lừa đảo với các nhà đầu tư. Giá cổ phiếu của WorldCom đã giảm mạnh từ hơn 60 USD/cổ xuống chỉ chưa đến 1 USD/cổ.

6. Tyco International (2002)

Với sự sụp đổ của Enron, hàng loạt tập đoàn lớn cũng bị kiểm tra và sờ gáy đầu thập niên 2000 và cái tên Tyco International đã khiến các nhà đầu tư bàng hoàng. Trước năm 2002, cổ phiếu của Tyco vốn được đánh giá là "Blue Chip", bến đỗ an toàn cho các nhà đầu tư khi hãng này kinh doanh thiết bị điện tử, y tế.

Tuy nhiên CEO Dennis Kozlowski, vốn được bình chọn là 1 trong 25 nhà quản lý giỏi nhất thời đó theo tờ BusinessWeek đã phá hỏng tất cả. Vị giám đốc này đã phối hợp cùng các quản lý khác bí mật rút 170 triệu USD khỏi công ty dưới dạng vay lãi 0% mà chưa hề có sự cho phép của cổ đông. Họ cũng bí mật bán 7,5 triệu cổ phiếu để thu về 430 triệu USD và tất cả số tiền đó được dùng cho chi tiêu cá nhân.

Với số tiền dư dả, CEO Kozlowski đã mua nhà, xe hay chi tới 2 triệu USD chỉ cho bữa tiệc sinh nhật của vợ.

Đầu năm 2002, vụ việc vỡ lở và cổ phiếu của Tycon mất giá gần 80% chỉ trong 6 tuần. Những giám đốc tham gia vụ việc đã bị tuyên án 25 năm tù giam.

7. HealthSouth (2003)

Với danh tiếng là một trong những hãng cung cấp dịch vụ chăm sóc sức khỏe hàng đầu nước Mỹ, HealthSouth được coi là công ty uy tín để đầu tư. Thế nhưng vào cuối thập niên 1990, CEO và là nhà sáng lập Richard Scrushy đã ép nhân viên giả mạo doanh thu dù hãng vẫn đang tăng trưởng tốt.

Tuy nhiên phải mãi đến tháng 3/2003 khi giám đốc tài chính William Owens hợp tác với Cục điều tra liên bang Mỹ (FBI) bóc trần sự thật về doanh số 2,7 tỷ USD năm tài khóa đó thì mọi chuyện mới vỡ lở. CỔ phiếu của hãng ngay lập tức giảm 97% giá trị xuống chỉ còn 11 cent chỉ trong 1 phiên. Bản thân CEO Scrushy cũng bị cáo buộc với 36 tội danh liên quan đến lừa đảo.

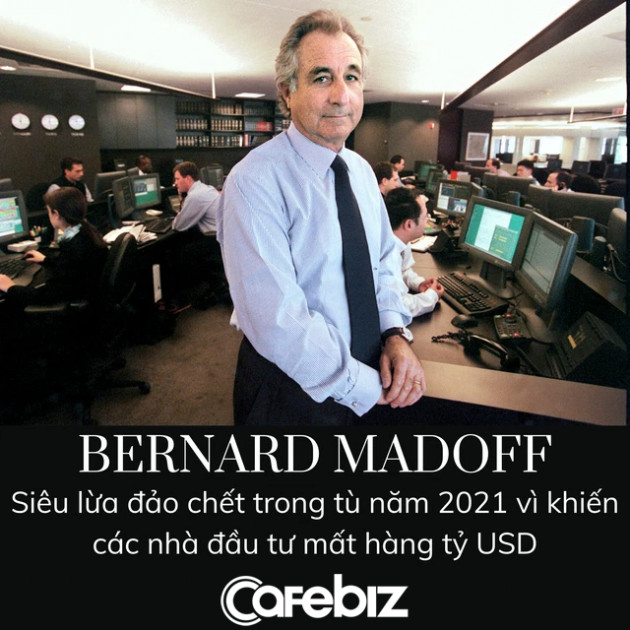

8. Bernard Madoff (2008)

Cựu chủ tịch Nasdaq Bernard Madoff vốn là một người có danh tiếng trên thị trường chứng khoán. Thế nhưng ông vẫn bị bắt vào năm 2008 với tội danh lừa đảo theo mô hình đa cấp ở tuổi 70. Quỹ đầu tư của ông đã gọi vốn nhưng giấu nhẹm các khoản lỗ, đồng thời trả cho nhà đầu tư đến trước bằng tiền của những người đến sau.

Với danh tiếng của mình, Madoff dễ dang tạo được sự tin tưởng và quỹ của tên này đã ghi nhận mức tăng trưởng 11% liên tục trong 15 năm.

Mạng lưới lừa đảo của Madoff được cho là đã lấy của các nhà đầu tư tới 50 tỷ USD và bản thân siêu lừa này đã bị tuyên án 150 năm tù.

Năm 2021, siêu lừa Madoff chết trong tù ở tuổi 82.

- Từ khóa:

- Nhà đầu tư

- Kẻ lừa đảo

- Thị trường chứng khoán

Xem thêm

- Giá vàng thế giới phá đỉnh lịch sử 3.000 USD/ounce, chuyên gia ngay lập tức cảnh báo

- Giá bạc hôm nay 27/2: suy yếu cùng giá vàng do biến động về chính sách thuế quan của Mỹ

- Giá vàng thế giới tăng kịch trần

- Lý do khiến giá vàng thế giới tăng không ngừng

- GBA 2024 – Một năm chuyển mình tăng trưởng và đầu tư chiến lược trong quan hệ kinh tế Việt - Đức

- Thị trường ngày 30/11: Dầu giảm, vàng tăng, quặng sắt cao nhất 1 tháng

- Thị trường ngày 27/11: Dầu giảm, vàng thấp nhất 1 tuần, cà phê gần mức cao nhất nhiều thập kỷ

Tin mới

Tin cùng chuyên mục