Nửa đầu năm 2019: Tăng trưởng nhiều quỹ lớn thua xa VN-Index, Hestia và Passion Investment gây bất ngờ với performance dẫn đầu thị trường

Chứng khoán Việt Nam khởi đầu năm 2019 đầy hứng khởi khi chỉ số VN-Index hồi phục mạnh từ vùng 860 điểm lên trên 1.000 điểm ngay trong quý 1. Bước sang quý 2, đà tăng không còn được duy trì và thị trường đã bước vào nhịp điều chỉnh kéo dài 3 tháng.

Kết thúc 6 tháng đầu năm, mặc dù chỉ số VN-Index tăng 6,4% lên 949,94 điểm, nhưng phần lớn nhà đầu tư đều có chung cảm nhận thị trường khá "khốc liệt" khi đà tăng chỉ tập trung ở một vài cổ phiếu lớn trong VN30 với những câu chuyện riêng. Trong khi đó, phần lớn thị trường giảm điểm do lo ngại chiến tranh thương mại leo thang.

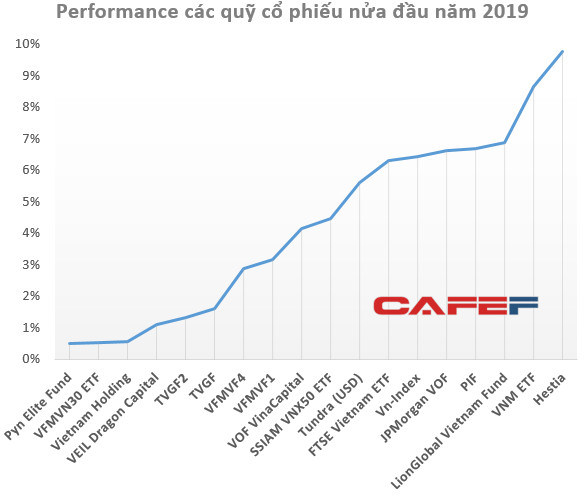

Với diễn biến khó lường của thị trường, không bất ngờ khi phần lớn các quỹ đều tăng trưởng dưới VN-Index (underperform) trong 6 tháng đầu năm.

Trong đó, khá nhiều quỹ quy mô lớn hàng đầu thị trường có performance khá thấp như Pyn Elite Fund (+0,5%), VFMVN30 ETF (+0,5%), Vietnam Holding (+0,6%). Ngay cả VEIL, quỹ lớn nhất thị trường do Dragon Capital quản lý với quy mô danh mục 1,4 tỷ USD cũng chỉ có performance 1,1%.

VOF VinaCaital ghi nhận performance 4,2% trong nửa đầu năm 2019. Trong phiên giao dịch cuối quý 2 (28/6), khá nhiều cổ phiếu trong danh mục VOF VinaCapital như HPG, ACV, PNJ, QNS, CTD, VJC, POW, FRT…đột ngột tăng mạnh, thậm chí tăng trần trong ít phút cuối phiên. Tuy vậy, hầu hết các cổ phiếu này đều giảm mạnh trong phiên giao dịch tiếp theo (1/7).

SSIAM VNX50 ETF sau thành tích có performance top đầu thị trường trong năm 2017 và 2018 tiếp tục ghi nhận những tín hiệu tích cực trong nửa đầu năm nay khi tăng trưởng NAV/shares đạt 4,5%. Dù vậy, mức tăng này vẫn dưới mức tăng của VN-Index (6,4%).

Tundra Vietnam Fund cũng ghi nhận thành tích khá tốt trong nửa đầu năm với mức tăng trưởng 5,6% tính theo đồng USD. Nếu tính theo đồng SEK (Thụy Điển) thì mức performance Tundra Vietnam Fund lên tới 9,9%.

Ở top đầu các quỹ có performance tốt nhất thị trường, đáng chú ý nhất là sự trở lại của bộ đôi Hestia và Passion Investment (PIF) sau một năm 2018 đầy thất vọng khi "tất tay" vào VPB. Trong nửa đầu năm 2019, Hestia có performance tốt nhất trong các quỹ/công ty đầu tư chúng tôi thống kê với mức tăng trưởng 9,8%. Trong khi đó, PIF cũng ghi nhận mức tăng trưởng 6,9%, đứng thứ 3 trong danh sách.

Dù vậy, danh mục của Hestia và PIF không được công bố rộng rãi nên chưa rõ Hestia, PIF lựa chọn cổ phiếu nào. Theo báo cáo cuối kiểm toán năm 2018, Hestia có nắm giữ VGG, NSC, PSL nhưng giá trị không quá lớn.

Bộ đôi VNM ETF và FTSE Vietnam ETF có nửa đầu năm 2019 không tệ khi performance nằm ở top trên thị trường. Trong đó, performance VNM ETF đạt 8,6%, cao thứ 2 trong các quỹ được thống kê; FTSE Vietnam ETF tăng trưởng 6,3%, tương đương VN-Index.

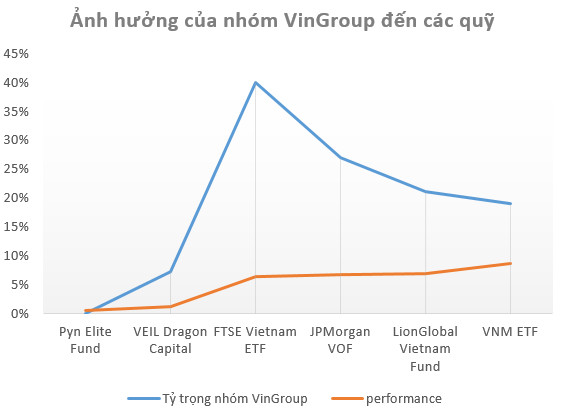

Thiếu vắng cổ phiếu "họ VIC", nhiều quỹ underperform Index

Trong các quỹ thống kê trên, nhiều tên tuổi lớn như Pyn Elite Fund, VEIL Dragon Capital có mức tăng trưởng khá khiêm tốn trong nửa đầu năm 2019. Nguyên nhân chủ yếu do danh mục các quỹ này có tỷ trọng nhóm VinGroup khá thấp.

Trong nửa đầu năm, cổ phiếu VHM tăng 8%, VRE tăng 25%, VIC tăng 21,4% và bộ ba này đóng vai trò lớn cho sự tăng trưởng của Index. Do đó, việc nắm giữ cổ phiếu "họ VIC" trong danh mục hay không sẽ ảnh hưởng lớn đến thành tích các quỹ.

Trong top 10 cổ phiếu lớn nhất của VEIL Dragon Capital chỉ có duy nhất một cổ phiếu "họ VinGroup" là VHM với tỷ trọng vỏn vẹn 7,17%. Trong khi đó, Pyn Elite Fund thậm chí không nắm giữ cổ phiếu nào trong nhóm VinGroup. Cả 2 quỹ này đều nắm giữ tỷ trọng MWG lớn nhất danh mục.

Mặc dù MWG cũng tăng khá tốt trong nửa đầu năm (tăng 8,6%), nhưng rõ ràng việc thiếu vắng những cổ phiếu lớn như nhóm VinGroup đã ảnh hưởng không nhỏ đến hiệu quả quỹ.

Ở chiều ngược lại, những quỹ có thành tích tốt như nhóm ETFs (VNM ETF, FTSE Vietnam ETF), hay LionGlobal Vietnam Fund, JPMorgan VOF đều nắm giữ tỷ trọng nhóm VinGroup khá lớn trong danh mục và điều này đã tác động tích cực tới performance quỹ.

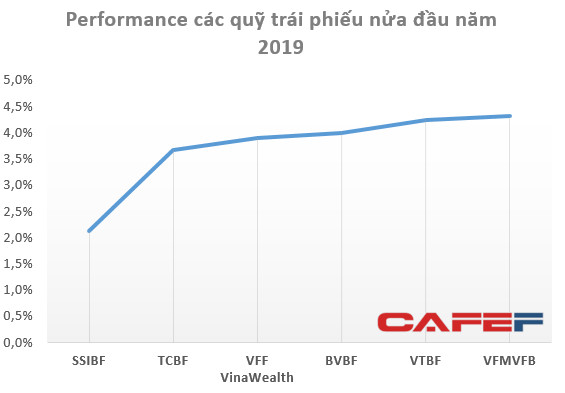

Quỹ trái phiếu tăng trưởng không hơn gửi tiết kiệm

Trong nửa đầu năm 2019, diễn biến trên thị trường cổ phiếu không thực sự thuận lợi khiến dòng vốn đổ mạnh vào kênh trái phiếu. TCBF do TCBS quản lý hiện là quỹ trái phiếu lớn nhất thị trường với quy mô hơn 11.000 tỷ đồng.

Dù vậy, về hiệu quả hoạt động, các quỹ trái phiếu chỉ có mức tăng trưởng bình quân gần 4% trong nửa đầu năm 2019, không khác nhiều so với việc gửi ngân hàng.

VFMVFB do VFM quản lý có hiệu quả tốt nhất với mức tăng trưởng 4,3% trong nửa đầu năm 2019. Trước đó trong năm 2018, VFMVFB có tăng trưởng NAV/share tốt nhất thị trường với hơn 11%, bỏ xa lãi suất ngân hàng.

Các quỹ có performance từ 4% trở lên còn có BVBF (4%), VTBF (4,2%). Trong khi đó, quỹ trái phiếu lớn nhất thị trường TCBF chỉ ghi nhận mức tăng trưởng 6 tháng đầu năm vỏn vẹn 3,7%.

- Từ khóa:

- Ttck

- Chứng khoán

- Performance

- Nav

- Quỹ

- Vn-index

Xem thêm

- Cổ phiếu ORS chịu áp lực bán mạnh, thanh khoản tăng đột biến

- Giá vàng liên tục phá đỉnh nhưng khi các động lực chính vẫn giữ nguyên, chuyên gia gọi tên lựa chọn tốt hơn trong tương lai

- Diễn biến cực "nóng" thị trường tài chính sau khi ông Donald Trump nhậm chức

- Sắc xanh lan tỏa toàn thị trường, VN-Index tăng hơn 15 điểm

- Khối ngoại giảm bán ròng, VN-Index về 1.208 điểm, nhiều cổ phiếu 'đổi màu' nhờ tin kết quả kinh doanh

- Nhóm cổ phiếu "họ Vin" đồng loạt dậy sóng, VN-Index kết phiên vượt 1.215 điểm

- CTG: 15 năm phát triển cùng thị trường chứng khoán Việt Nam

Tin mới

Tin cùng chuyên mục