Ồ ạt bán những tài sản quý giá nhất thu về 90 tỷ USD, Masayoshi Son đang toan tính gì?

Trong 6 tháng qua, tập đoàn SoftBank đã bán tổng cộng lượng cổ phần trị giá 90 tỷ USD tại nhiều công ty giá trị nhất mà họ đang nắm giữ, gần đây nhất là hãng thiết kế chip Arm Holdings của Anh. Câu hỏi đặt ra là gã khổng lồ Nhật sẽ làm gì với số tiền đó?

Trước đây, SoftBank từng cam kết sẽ dành một nửa số tiền thu được từ bán tài sản để mua lại cổ phiếu và trả bớt nợ. Công ty này cũng cho biết cần thêm nhiều tiền mặt để củng cố bảng cân đối kế toán cho những lúc bất ổn. Tuy nhiên, với xu hướng đầu tư của SoftBank cũng như sự táo bạo của nhà sáng lập Masayoshi Son, các nhà phân tích và giới đầu tư tỏ ra hoài nghi về những thương vụ sắp tới của công ty này.

Trong đó, một số dự đoán rằng SoftBank sẽ tiếp tục rót tiền vào các startup công nghệ, hoặc đưa SoftBank trở thành công ty tư nhân với một thương vụ mua lại cổ phiếu lớn nhất lịch sử. “Họ sẽ chẳng để tiền trong túi lâu đâu”, David Gibson, nhà phân tích tại hãng tư vấn Astris Advisory Nhật Bản, nhận định. “Son không phải là kiểu người ngồi trên đống tiền mặt. Ông là người ưa hành động”.

Tuy nhiên, theo một nguồn tin thân cận với chiến lược của SoftBank, khi đại dịch Covid-19 lắng xuống, SoftBank có thể sẽ cân nhắc sử dụng tiền dư thừa để đầu tư thêm cũng như mua lại cổ phiếu. Nhưng cho đến lúc đó, Softbank sẽ tiếp tục giữ lượng tiền mặt lớn phòng trường hợp các đợt lây nhiễm mới bùng phát.

Trong khi đó, trước đây, ban lãnh đạo SoftBank thường xuyên cân nhắc việc tư nhân hóa công ty này và gần đây dường như họ lại mới đưa vấn đề này lên bàn thảo luận. Tuy nhiên, chưa có kế hoạch nào được đưa ra, nguồn tin trên cho biết.

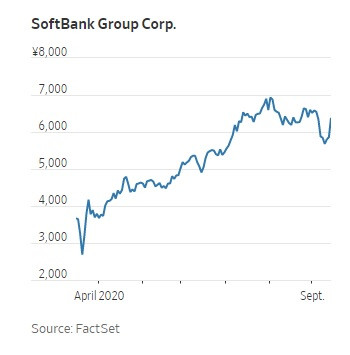

Giá cổ phiếu SoftBank Group đã tăng 9% trên sàn chứng khoán Tokyo trong phiên giao dịch ngày 14/9 sau tuyên bố bán hãng chip Arm Holdings cho Nvidia Corp. Đây sẽ là thương vụ lập kỷ lục về quy mô và giá trị nợ vay, do đó sẽ khó hoàn tất bởi còn rất nhiều quy trình cần xem xét.

Giá cổ phiếu Softbank thời gian gần đây.

Do đó, thương vụ có thể kéo dài hơn một năm và còn tùy thuộc vào việc các chủ nợ có chịu chấp nhận một thương vụ rủi ro lớn như vậy hay không.

Khối tiền mặt thu về sau 6 tháng là một thành tựu lớn đối với SoftBank khi mà chỉ nửa năm trước công ty này vẫn còn vật lộn khi giá cổ phiếu lao dốc tự do và phải ghi giảm hàng tỷ USD giá trị của các khoản đầu tư thất bại, ví dụ như khoản đầu tư vào công ty chia sẻ văn phòng WeWork của Mỹ.

Quỹ đầu tư Vision Fund 100 tỷ USD của SoftBank cũng rơi vào tình trạng thua lỗ. Khi đó, Son đã cam kết sẽ xoay chuyển tình thế bằng cách bán bớt cổ phần của SoftBank tại các hãng công nghệ như Alibaba và dùng tiền để mua lại cổ phiếu công ty, đồng thời trả bớt nợ.

Ban đầu, Arm không phải là lựa chọn bán đi bởi SoftBank từng cho biết đang cân nhắc việc tái niêm yết công ty này vào năm 2023. Đây là công ty được SoftBank mua với giá 32 tỷ USD vào năm 2016. Cộng cả thương vụ bán Arm, SoftBank đã công bố bán số tài sản trị giá gần 93,6 tỷ USD.

Dù vậy, hiện công ty này chưa thu về toàn bộ số tiền đó và không phải tất cả đều được trả bằng tiền mặt. Nếu thương vụ bán Arm thành công, SoftBank và Vision Fund sẽ thu về tới 15 tỷ USD USD tiền mặt và 21,5 tỷ USD bằng cổ phiếu Nvidia. SoftBank hiện sở hữu 75% cổ phần Arm, trong khi đó, Vision Fund nắm giữ 25% còn lại.

Ngoài ra, mới đây, SoftBank cũng đề nghị bán một phần mảng điện thoại di động tại Nhật với giá 11,6 tỷ USD. Công ty này cho biết thương vụ sẽ giúp công ty tăng quỹ tiền mặt để ứng phó với đại dịch. Ngoài ra, một khoản tiền lớn trị giá 42 tỷ USD từ việc bán cổ phần tại các công ty như Alibaba và hãng viễn thông T-Mobile US Inc., đã được SoftBank dùng để mua lại cổ phiếu và trả nợ.

Theo các nhà phân tích, SoftBank có thể dùng khối tiền mặt hàng tỷ USD để tiếp tục rót vào các startup công nghệ, như đã làm với Vision Fund. Cuối năm ngoái, công ty này đã lập một quỹ Vision Fund thứ hai và đến nay đã thực hiện 7 thương vụ đầu tư với tổng số tiền khoảng 2 tỷ USD. Một số nhà phân tích và đầu tư cho rằng công ty này cũng có thể chi tiền để mua lại cổ phiếu nhằm giành thêm quyền kiểm soát.

Theo giới quan sát, lãi suất tại Nhật đang ở mức thấp, khiến chi phí lãi vay giảm sâu, và do đó có rất nhiều quỹ đầu tư cổ phần và nhà đầu tư dồi dào tiền mặt đang tìm kiếm nơi để xuống tiền. Trước đây, Son chưa bao giờ ngại vay tiền để đầu tư.

SoftBank đã vay nợ gấp 5 lần vốn trong thương vụ mua lại công ty di động Sprint của Mỹ vào năm 2013. Đầu năm nay, SoftBank đã bán Sprint cho đối thủ T-Mobile và sau đó thoái gần hết cổ phần tại công ty sau sáp nhập. Đây là một phần trong kế hoạch bán tài sản của công ty Nhật. Cổ phiếu SoftBank đang giao dịch ở mức thấp hơn giá trị tài sản - ước tính trị giá khoảng 259 tỷ USD vào giữa tháng 8.

Do đó, việc SoftBank trở thành công ty tư nhân được đánh giá là tương đối hấp dẫn. Tuy nhiên, theo các nhà phân tích, Son có thể không muốn nhượng lại nhiều quyền kiểm soát trong công ty cổ phần tư nhân (đây là yêu cầu chung trong các thương vụ tư nhân hóa công ty đại chúng). Hơn nữa, bản thân ông gây chú ý khi là giám đốc một công ty niêm yết đại chúng, chứ không phải một công ty cổ phần tư nhân.

- Từ khóa:

- Softbank

- Tiền mặt

- Thanh lý tài sản

Xem thêm

- Hi hữu: Rao bán lô tài sản đã hỏng với giá gần 38 triệu đồng

- Thanh toán không tiền mặt và bài toán an toàn, bảo mật

- Một doanh nghiệp bất động sản bị cưỡng chế gần 91 tỷ đồng tiền thuế

- Sốc: Trước khi sụp đổ, SVB không có giám đốc quản lý rủi ro trong gần 1 năm dù là ngân hàng lớn thứ 16 của Mỹ

- Năm 2023, tiền mặt là "vua"

- Các nhà đầu tư chuyên nghiệp: 'Tiền mặt là vua trong năm 2023!'

- Tỷ phú Masayoshi Son hiếm hoi xuất hiện sau thời gian dài ở ẩn

Tin mới

Tin cùng chuyên mục