Ông Mai Hữu Tín: Tôi đã rót 100 tỷ trước cho đợt chào bán 100 triệu cổ phần sắp tới, mong cổ đông đi theo tôi vì TTF sẽ sớm về mệnh giá!

Gỗ Trường Thành (TTF) đã tổ chức ĐHĐCĐ thường niên 2021, nội dung được quan tâm xoay quanh vấn đề xử lý được khoản nợ quá hạn tại DongABank (DAB) cùng tờ trình phát hành lượng lớn cổ phần.

Tính đến thời điểm 31/12/2020, TTF đang có khoản nợ quá hạn tại DongABank (chi nhánh Bình Dương) hơn 123 tỷ đồng, được đảm bảo bằng 12.859m2 gỗ nguyên liệu các loại và thành phẩm của nhóm Công ty.

Cũng liên quan đến khoản nợ này, ĐHĐCĐ năm 2020 đã thông qua phương án phát hành riêng lẻ gần 58 triệu cổ phiếu với giá 2.128 đồng/cp cho đối tác thứ ba, tỷ lệ hoán đổi là 0,2218:1. Tuy nhiên, đến nay các bên không thống nhất được các vấn đề.

Do đó, Đại hội lần này chính thức thông qua việc huỷ đợt phát hành riêng lẻ này và đưa ra phương án khác thay thế. Thay thế, ban lãnh đạo TTF trình cổ đông phương án chào bán cổ phiếu riêng lẻ nhằm huy động bổ sung vốn lưu động và tái cấu trúc khoản nợ.

Đây là các cổ phiếu ưu đãi cổ tức có quyền chuyển đổi. Cổ phiếu đợt này không có quyền biểu quyết và bị hạn chế chuyển nhượng trong vòng 1 năm. Phía TTF có trách nhiệm mua lại một phần hoặc toàn bộ số cổ phiếu ưu đãi chưa được chuyển đổi với giá bằng mệnh giá (10.000 đồng/cp) khi đảm bảo đủ nguồn vốn sau thời gian 5 năm.

Chào bán riêng lẻ 59,5 triệu cổ phần, dự chi 160 tỷ tất toán nợ quá hạn tại DongABank

Chi tiết, Công ty sẽ chào bán gần 59,5 triệu cổ phiếu với giá 10.000 đồng/cp, cổ tức cố định hàng năm là 12%. Nếu thành công, TTF dự thu gần 595 tỷ đồng. Trong đó, 160 tỷ sẽ được TTF dùng để trả nợ gốc và lãi cho DongABank, kế hoạch này đã được hai bên thống nhất. Như vậy, TTF theo chia sẻ của người cầm cương sẽ chính thức xóa được nợ xấu, từ đó có thể tiếp cận nguồn vốn mới đầu tư kinh doanh.

Chào bán 40,5 triệu cổ phiếu ưu đãi hoán đổi nợ với Vingroup, cổ tức 6,5%/năm

Song song, Công ty cũng phát hành riêng lẻ 40,5 triệu cổ phiếu. Đây là cổ phiếu ưu đãi hoán đổi nợ liên quan đến Tập đoàn Vingroup, đại diện bởi ông Bùi Hồng Minh. Báo cáo với cổ đông, Chủ tịch Mai Hữu Tín cho biết đã thuyết phục được phía Vingroup chuyển khoản nợ này thành cổ phần ưu đãi nhận cổ tức 6,5%/năm.

Tựu chung, TTF dự kiến sẽ chào bán khoảng 100 triệu cổ phần mới, giá trị thu về 1.000 tỷ đồng với khoảng 600 tỷ hoán đổi nợ với VinGroup, 160 tỷ tất toán nợ quá hạn tại DongABank. Số tiền Công ty thu về để đầu tư vào khoảng 240 tỷ đồng.

Trên thị trường, TTF hiện đang giao dịch tại mức 7.040 đồng/cp, thấp hơn mệnh giá, đây cũng là lý do Công ty phải thực hiện phát hành cổ phiếu ưu đãi cổ tức.

"Với mức giá phát hành 10.000 đồng/cp thì ai sẽ mua nếu chúng ta không trả cổ tức 12%/năm, khi thị giá hiện mới 7.000-8.000 đồng/cp?", ông Tín đặt vấn đề. Trên vai trò thủ lĩnh, ông Tín cho biết đã bỏ vô hơn 100 tỷ trước khi chào bán, do đó mong muốn cổ đông cũng ủng hộ.

"Tôi cam kết quý vị cổ phiếu TTF sẽ vượt 10.000 đồng/cp sớm thôi", vị này quả quyết.

Cũng trả lời cổ đông về việc giá cổ phiếu sau nhiều năm vẫn chưa đạt kỳ vọng ban lãnh đạo tuyên bố, ông Tín cho biết thực tế đây cũng là câu bản thân ông phải tự hỏi chính mình. Bởi, "Tôi cũng là cổ đông lớn nhất và nếu tôi không tạo ra được giá trị cho tôi thì cũng không làm được giá trị cho cổ đông khác".

Tuy nhiên, sau khi xoá được nợ xấu, ông kỳ vọng TTF sẽ bước sang cuộc chơi mới, cuộc chơi mà mốc "1 tỷ USD" là con số thấp nhất. Trong đó, tham vọng của ông Tín trong 10 năm tới đây sẽ là thập kỷ nhảy vọt, đưa TTF trở thành doanh nghiệp gỗ hàng đầu Asean cả về công nghệ, sản lượng, doanh thu, nhất là thị trường đồ gỗ nội thất.

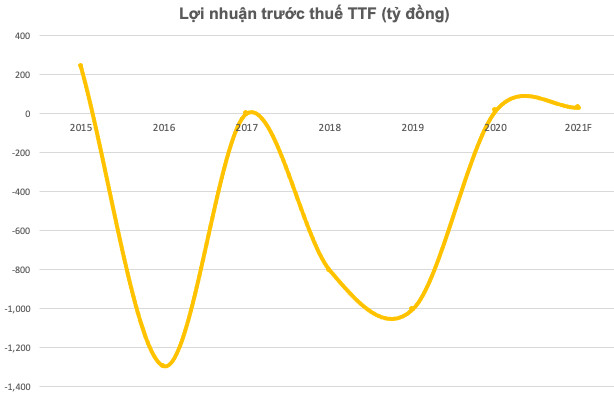

Riêng năm 2021, TTF đặt ra kế hoạch doanh thu tăng 67% lên 2.025 tỷ đồng; lãi trước thuế 59 tỷ đồng, gấp 3,2 lần thực hiện năm trước.

Dù vậy, tham vọng trên có lẽ vẫn đối mặt với nhiều thách thức. Khi mà, Công ty tính đến cuối năm 2020 đang lỗ luỹ kế hơn 3.000 tỷ đồng. Tại BCTC kiểm toán, kiểm toán có nêu ý kiến nhấn mạnh tồn tại của yếu tố không chắc chắn trọng yếu có thể dẫn đến sự nghi ngờ về khả năng hoạt động liên tục của Công ty.

- Từ khóa:

- Chủ tịch hđqt

- Gỗ trường thành

- Ban lãnh đạo

- Chào bán cổ phiếu

- Bổ sung vốn lưu động

- Ttf

- Dongabank

- Mai hữu tín

Xem thêm

- Bí thư huyện về thăm trang trại của team Quang Linh châu Phi, 'đứng hình' khi nhìn thấy cây lúa của Việt Nam, hứa hẹn 1 điều khiến người dân xúc động

- Măng cụt gọt sẵn vẫn đắt đỏ dù món gỏi gà măng cụt hết "hot"

- Hậu bê bối, 10 sếp Daihatsu phải trả lại tiền thưởng cho Toyota: Người hoàn lại 100%, người trả 10%

- Doanh nghiệp Trung Quốc mua từ khi ra hoa, "ăn ngủ" tại vựa sầu riêng

- Mông lung như nhân viên Meta: Bị sa thải bằng email tự động khi đang nghỉ sinh, phải tạm biệt đồng nghiệp trước vì không biết khi nào tới lượt mình

- ĐHCĐ Sudico: Tập trung hoàn chỉnh pháp lý dự án KĐT Nam An Khánh trong năm 2023

- "Đại gia bắt tay bà Lê Hoàng Diệp Thảo xây nhà máy lốp xe tại Mỹ: Từng tham vọng mua 55% Lọc dầu Dung Quất, từng thông báo mua ngân hàng Mỹ nhưng Sở Ngân hàng Texas bác bỏ

Tin mới

Tin cùng chuyên mục