Rủi ro của dòng vốn đầu tư: Áp lực tăng lãi suất

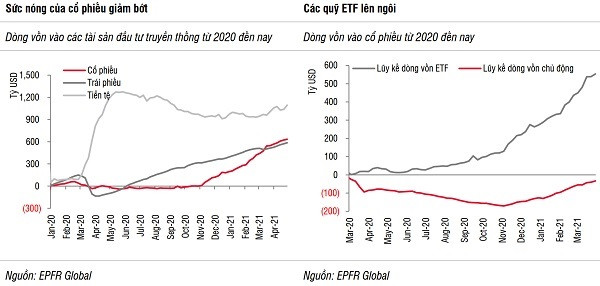

Theo chuyên viên phân tích cao cấp có chứng chỉ CFA, Nguyễn Thị Thanh Tú (CTCK SSI), dòng vốn đầu tư toàn cầu đang và sẽ chịu nhiều áp lực trong đó có sức hấp dẫn của cổ phiếu đã bắt đầu giảm bớt, cùng với đó là nỗi lo về lạm phát - hệ quả của các gói kích thích khổng lồ làm tiền rẻ đi nhưng hiện tượng siêu chu kì tăng giá hàng hóa đã bắt đầu diễn ra.

Tại báo cáo của SSI Reseach, bà Tú cho biết, lạm phát có thể sẽ buộc các NHTW kết thúc sớm chương trình nới lỏng của mình. Một số nước như Nga, Ukraina đã phải tăng lãi suất điều hành trong tháng vừa qua và lần tăng thứ 2 kể từ đầu năm đến nay. Trong phiên họp tháng 4, Cục dự trữ Liên bang Mỹ vẫn duy trì quan điểm nới lỏng tiền tệ và tốc độ mua vào trái phiếu 120 tỷ USD/tháng nên dòng đầu tư trái phiếu không có nhiều biến động, lợi tức TPCP Mỹ giảm nhẹ trong tháng. Tuy nhiên, các phát biểu mới đây của Bộ trường Tài chính Mỹ về sự cần thiết tăng lãi suất có thể tác động mạnh mẽ tới dòng tiền tháng 5.

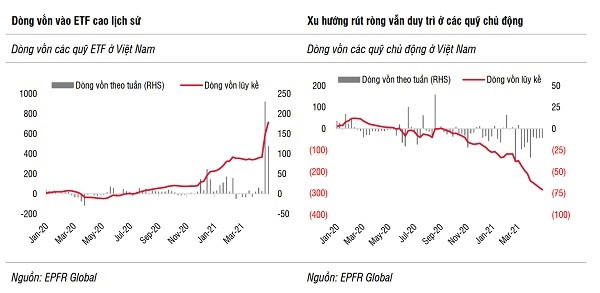

Trên thị trường chứng khoán (TTCK) Việt Nam, dòng vốn ETF ghi nhận giá trị kỷ lục trong tháng 4 với lượng vốn vào ròng lên tới 370 triệu USD, tương đương khoảng 8.700 tỷ đồng ghi nhận trên 10 quỹ ETF chính đầu tư vào thị trường Việt Nam. Trong đó, chủ yếu là nhờ quỹ Fubon FTSE Vietnam mới được thành lập trong tháng, đóng góp 7.800 tỷ đồng, bên cạnh nhiều quỹ ETF khác duy trì dòng tiền tích cực như VFM VNDiamond (+612 tỷ đồng), VanEck Vectors Vietnam (+196 tỷ đồng), SSIAM FINLead (180 tỷ đồng), FTSE Vietnam (+75 tỷ đồng). Ngược lại, quỹ VFM VN30 ETF tiếp tục bị rút ròng -111 tỷ đồng, tuy nhiên giá trị rút không đáng kể và đã giảm mạnh so với 2 tháng trước đó nên đây cũng là tín hiệu tích cực hơn.

SSI Reseach tính từ đầu năm, các quỹ ETF đã hút ròng tổng cộng 13.200 tỷ đồng vào TTCK Việt Nam. Các quỹ chủ động vẫn rút ròng vốn tháng thứ 8 liên tiếp nhưng mức rút ròng tháng 4 là 41 triệu USD, đã giảm 54% so với tháng trước và rất nhỏ bé so với lượng vốn ETF vào nên thị trường Việt Nam vẫn ghi nhận một tháng có vốn vào kỷ lục (cao hơn cả vốn vào thị trường Trung Quốc). Trên sàn chứng khoán, NĐTNN mua ròng 273 tỷ đồng sau 6 tháng liên tiếp bán ròng trước đó.

"Dù kết quả này được đóng góp bởi giao dịch thỏa thuận VHM ngày 9/4 nhưng khối ngoại cũng đã chuyển sang mua ròng trong các ngày giao dịch cuối tháng 4 cũng cho thấy tín hiệu khá tích cực. Với tổng tài sản 8.200 tỷ đồng và trở thành quỹ ETF lớn thứ 5 tại Việt Nam, quỹ Fubon đã đạt giá trị tài sản mục tiêu trước khi IPO. Dòng tiền vào quỹ có thể chậm lại sau giai đoạn IPO, tuy nhiên chúng tôi vẫn kỳ vọng xu hướng dòng tiền tốt sẽ được duy trì không chỉ ở quỹ Fubon và cả các ETF khác. Do đó, dòng vốn nước ngoài vào cổ phiếu Việt Nam trong tháng 5 có thể không mạnh như tháng 4 nhưng sẽ vẫn duy trì tích cực", Bà Nguyễn Thị Thanh Tú nhận định.

Trước đó, SSI Reseach cũng nhận định, vốn rẻ qua chính sách lãi suất thấp có thể thay đổi và mặt bằng lãi suất sẽ tăng trở lại vào cuối quý 2, khi các hoạt động kinh tế sôi động hơn giúp tăng cầu tín dụng.

Trong khi đó, theo Công ty chứng khoán Vietcombank (VCBS), áp lực tăng với lãi suất huy động ở cuối quý I/2021 nhiều khả năng chỉ mang tính chất cục bộ ngắn hạn do đang trong giai đoạn chuyển tiếp đối với phương thức giao dịch ngoại tệ là giao dịch kỳ hạn 6 tháng áp dụng đầu năm nay. Và trong một thống kê mới nhất của NHNN, tiền gửi huy động vẫn tăng trưởng mạnh trong hệ thống. Tuy nhiên, NHNN bên cạnh chỉ đạo các TCTD rà soát và kiểm soát chặt tín dụng chặt vào các lĩnh vực rủi ro, chưa có tín hiệu hay động thái nào cho thấy có khả năng sẽ điều chỉnh lãi suất.

Do đó nhìn chung, giới chuyên môn đánh giá với tỷ trọng của dòng vốn đầu tư nước ngoài trên thị trường chứng khoán Việt Nam, áp lực tăng lãi suất có thể tác động đến hoạt động của các quỹ ETF song trước mắt không hẳn đã tác động lớn đến thị trường.

Xem thêm

- Chuyên gia quốc tế: Đà tăng kỷ lục của giá vàng chưa dừng lại, có nên mua lúc này?

- Giá vàng thế giới tăng như vũ bão giữa căng thẳng thương mại

- Không phải vàng hay Bitcoin, tác giả 'Cha giàu, Cha nghèo' bất ngờ chỉ ra đây mới là kênh đầu tư vượt trội trong 2 tháng tới

- Giá bạc hôm nay 27/3: tiếp đà tăng cùng giá vàng

- Giá vàng ngừng tăng, nên bán cắt lỗ hay mua đón sóng?

- Người trẻ đi mua vàng ngày càng nhiều

- Cổ phiếu ORS chịu áp lực bán mạnh, thanh khoản tăng đột biến

Tin mới

Tin cùng chuyên mục