Sàn mua bán nợ xấu: Vẫn vướng hành lang pháp lý

Theo thông báo mới nhất của VAMC, sàn giao dịch nợ VAMC hoạt động theo mô hình chi nhánh, đã được Phòng Đăng ký kinh doanh (Sở Kế hoạch và Đầu tư thành phố Hà Nội) cấp giấy chứng nhận đăng ký hoạt động, theo dự kiến sẽ đi vào hoạt động trong quý 3/2021.

Hoạt động trọng tâm của sàn này là cung cấp các dịch vụ tư vấn, môi giới mua, bán nợ và tài sản của các tổ chức, cá nhân. Thông qua việc sử dụng các kiến thức chuyên môn để phát hiện vấn đề, đề xuất các giải pháp liên quan đến hoạt động mua, bán nợ xấu, tài sản bảo đảm của khoản nợ xấu và trung gian, dàn xếp việc mua bán nợ xấu, tài sản bảo đảm của khoản nợ xấu giữa các bên.

KHÔNG THIẾU HÀNG HOÁ

Mục tiêu hoạt động của sàn là tạo lập, cung cấp một loại hình dịch vụ mới, chuyên nghiệp, hiệu quả trong hoạt động xử lý nợ xấu. Từ đó, đẩy cao vị thế VAMC nhằm tạo động lực xử lý nhanh, dứt điểm nợ xấu, thúc đẩy thị trường mua bán nợ phát triển với vai trò trung tâm của VAMC trên thị trường.

Theo ông Đào Minh Tú, Phó Thống đốc Ngân hàng Nhà nước, từ khi Nghị quyết số 42/2017/QH14 về thí điểm xử lý nợ xấu của các tổ chức tín dụng được ban hành thì việc thành lập sàn giao dịch nợ đã được đề cập đến. Tuy nhiên, do chưa hội tụ đủ điều kiện về công nghệ, hành lang pháp lý nên câu chuyện lập sàn giao dịch nợ chưa được thực hiện.

Từ đó đến nay, việc mua bán nợ vẫn giao cho một mình VAMC thực hiện giao dịch với các tổ chức tín dụng, bước đầu hình thành thị trường mua bán nợ tại Việt Nam.

“Thành lập sàn giao dịch nợ sẽ thúc đẩy, phát triển thị trường mua bán nợ xấu tại Việt Nam. Khi đã hình thành thị trường mua bán nợ tập trung và có sự tham gia của các thành phần kinh tế sẽ tăng tính thanh khoản của thị trường mua bán nợ, thu hút nhiều nhà đầu tư cũng như dòng vốn trên thị trường”, Phó Thống đốc Đào Minh Tú đánh giá.

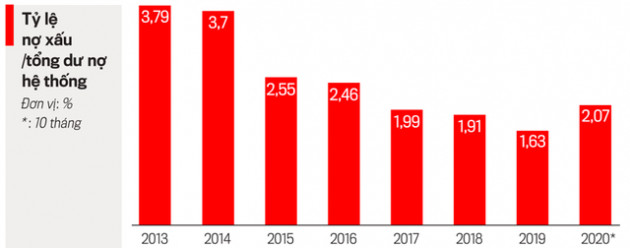

Xét ở khía cạnh nguồn cung hàng hoá (nợ xấu) trên thị trường, Việt Nam hoàn toàn không thiếu. Bên cạnh các khoản vay giữa các doanh nghiệp với nhau thì vốn cung cấp cho nền kinh tế vẫn chủ yếu đến từ ngân hàng với tỷ lệ dư nợ tín dụng/GDP đã trên 140%, thuộc nhóm nước có tỷ lệ trên cao nhất theo đánh giá của quốc tế. Tổng quy mô tín dụng đạt khoảng 9,6 triệu tỷ đồng (tính đến tháng 4/2021).

Trong khi, số liệu từ Ngân hàng Nhà nước, tổng quy mô nợ xấu của hệ thống ngân hàng đang khoảng trên 2%, tức có 192.000 tỷ đồng nợ xấu tồn tại trong hệ thống ngân hàng.

"Về lý thuyết, ngay khi sàn giao dịch nợ chính thức đi vào hoạt động, lượng hàng hóa tối thiểu cũng lên tới con số 3.000 tỷ đồng".

Ông Đỗ Giang Nam, Phó Tổng Giám đốc VAMC.

Báo cáo tài chính quý 1/2021 cũng cho thấy nhiều ngân hàng có nợ xấu tăng mạnh. Điển hình như ACB nợ xấu tăng 61% lên 2.954 tỷ đồng. Một số ngân hàng nắm giữ số lượng nợ xấu cao còn có VPB với 10.420 tỷ đồng; VietinBank với 8.950 tỷ đồng; Vietcombank với 7.690 tỷ đồng; MB với 4.180 tỷ đồng…

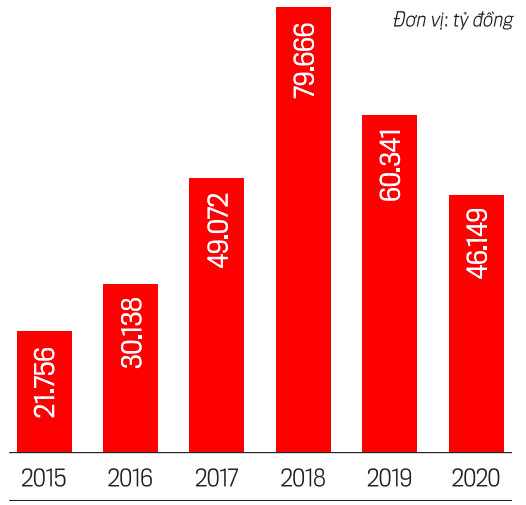

Đấy là còn chưa tính đến một lượng lớn nợ xấu vẫn nằm tại VAMC. Theo ông Đỗ Giang Nam, Phó tổng giám đốc VAMC, cơ quan này thực hiện mua nợ xấu theo hai hình thức gồm trái phiếu đặc biệt và giá thị trường. Các khoản nợ được mua bằng trái phiếu đặc biệt muốn lên sàn phải thoả thuận với tổ chức tín dụng nhưng khoản nợ mua theo giá thị trường hoàn toàn có thể lập tức đưa lên sàn. “Luỹ kế đến 30/6, VAMC đã mua theo thị trường được 10.000 tỷ đồng, xử lý 70% và còn 30%”, ông Nam nói.

Như vậy, ngay khi sàn giao dịch nợ chính thức đi vào hoạt động, lượng hàng hóa tối thiểu cũng lên tới con số 3.000 tỷ đồng.

NÚT THẮT Ở HÀNH LANG PHÁP LÝ

Nghị quyết 42 ra đời đã cho phép nhà đầu tư tư nhân tham gia mua bán nợ. Do đó, người mua và người bán trên sàn giao dịch nợ VAMC cũng rất đa dạng, bao gồm các câu lạc bộ xử lý nợ xấu (AMC) từ hệ thống tín dụng, đặc biệt là ngân hàng, các doanh nghiệp/cá nhân có nhu cầu mua bán nợ. Nói chung, muốn bán bất cứ tài sản hay khoản nợ nào đều có thể mang qua sàn giao dịch nợ VAMC.

Dư nợ gốc của các khoản nợ mua bằng trái phiếu đặc biệt được VAMC xử lý

Nợ xấu của các ngân hàng và các tổ chức tín dụng luôn phát sinh vì nhiều nguyên nhân, đặc biệt với bối cảnh dịch bệnh như hiện nay, trong khi xử lý nợ xấu hiện hữu đang chậm lại. Việc ban hành một khung pháp lý hoàn chỉnh, vững chắc về xử lý nợ xấu không chỉ giúp ngân hàng xử lý nhanh nợ xấu mà còn khiến các nhà đầu tư yên tâm hơn khi tham gia thị trường này.

Tại báo cáo gần đây, Bộ Tài chính đã chỉ ra một loạt tồn tại, hạn chế về khuôn khổ pháp lý của hoạt động mua bán nợ. Cụ thể, Bộ Tài chính đánh giá chính sách, khuôn khổ pháp lý quy định điều chỉnh hoạt động của các chủ thể tham gia thị trường mua bán nợ chưa hoàn chỉnh, đồng bộ mà nằm rải rác tại các văn bản khác nhau, bao gồm các Nghị định, Quyết định của Thủ tướng, Thông tư của các bộ, ngành.

“Do đó, mỗi một nhóm đối tượng có các văn bản quy phạm pháp luật khác nhau điều chỉnh hoạt động mua bán nợ của nhóm đối tượng đó nên các quyền và nghĩa vụ của các nhóm đối tượng cũng khác quy định khác nhau. Điều này dẫn đến trong quá trình hoạt động, các chủ thể này cũng có những tồn tại, hạn chế nhất định”, Bộ Tài chính ghi trong báo cáo.

Ngoài ra, Bộ Tài chính cũng cho rằng, Bộ luật Dân sự năm 2015 đã bỏ quyền thu giữ tài sản bảo đảm của bên nhận bảo đảm, theo đó bên nhận bảo đảm không thể chủ động thu giữ tài sản bảo đảm khi các chủ tài sản không đồng thuận, cố tình chống đối, thậm chí tạo ra các tranh chấp khác liên quan đến tài sản bảo đảm để khởi kiện ra toà nhằm kéo dài thời gian xử lý.

Việc mua nợ vẫn chỉ được thực hiện chủ yếu thông qua phương thức hợp đồng, tức bên mua nợ và bên bán nợ ký kết hợp đồng chuyển giao quyền và nghĩa vụ đối với một hoặc một số khoản nợ cụ thể. Ngoài phương thức này, hiện chưa có cơ chế chuyển các khoản nợ thành một loại hàng hoá có thể chuyển nhượng/giao dịch dễ dàng.

Cùng quan điểm, phát biểu tại một hội thảo về nợ xấu gần đây, TS. Cấn Văn Lực nhìn nhận Việt Nam vẫn còn thiếu vắng một thị trường mua bán nợ chính thức thực sự, các nghiệp vụ phái sinh cho khoản nợ xấu trong đó có chứng khoán hoá chưa có, dẫn đến thiếu nhà đầu tư có năng lực, thiếu tính thanh khoản của các khoản nợ. Đây cũng là lý do làm giảm tính hấp dẫn, giá trị và nguồn lực để xử lý các khoản nợ này, khiến quá trình mua – bán nợ theo giá thị trường càng khó khăn.

“Cơ quan chức năng đang xây dựng đề án nhưng quá chậm, theo tôi cần phải thực hiện nhanh hơn nữa việc chứng khoán hóa các khoản nợ xấu”, ông Lực nêu quan điểm.

Đồng thời, ông Lực cũng cho rằng thực tế Nghị quyết 42 đã mang lại rất nhiều kết quả tích cực cho công tác xử lý nợ xấu. Tuy nhiên, đối tượng tập trung vào các khoản nợ được hình thành trước khi Nghị quyết có hiệu lực (ngày 15/8/2017) và cũng chỉ còn hiệu lực trong hơn một năm nữa nên áp lực xử lý nợ xấu của các tổ chức tín dụng trong thời gian tới rất lớn.

“Chính phủ nên xem xét đề xuất với Quốc hội để luật hóa Nghị quyết 42 trên cơ sở rà soát, hoàn thiện và hệ thống hoá các quy định pháp luật liên quan. Việc luật hóa cũng giúp tăng hiệu lực, hiệu quả của công tác thể chế”, ông Lực kiến nghị.

TS. Cấn Văn Lực, Chuyên gia kinh tế.

"Việt Nam vẫn còn thiếu vắng một thị trường mua bán nợ chính thức thực sự, các nghiệp vụ phái sinh cho khoản nợ xấu trong đó có chứng khoán hoá chưa có, dẫn đến thiếu nhà đầu tư có năng lực, thiếu tính thanh khoản của các khoản nợ. Đây cũng là lý do làm giảm tính hấp dẫn, giá trị và nguồn lực để xử lý các khoản nợ này, khiến quá trình mua – bán nợ theo giá thị trường càng khó khăn. Cơ quan chức năng đang xây dựng đề án nhưng quá chậm, theo tôi cần phải thực hiện nhanh hơn nữa việc chứng khoán hóa các khoản nợ xấu".

- Từ khóa:

- Mua bán nợ xấu

- Hành lang pháp lý

- Quản lý tài sản

- Tổ chức tín dụng

- Sàn giao dịch

- Cơ chế xử lý nợ

- Nhà đầu tư

- Xử lý nợ

- Người tham gia

Xem thêm

- Giá vàng thế giới phá đỉnh lịch sử 3.000 USD/ounce, chuyên gia ngay lập tức cảnh báo

- Giá bạc hôm nay 27/2: suy yếu cùng giá vàng do biến động về chính sách thuế quan của Mỹ

- Giá vàng thế giới tăng kịch trần

- Lý do khiến giá vàng thế giới tăng không ngừng

- Thị trường ngày 12/2: Giá vàng và cà phê arabica giảm sau khi đạt kỷ lục cao

- Vàng chưa là gì, loại hàng hóa này vừa tăng 6% một phiên - Tăng 35% từ đầu năm, thị trường ‘hoảng loạn’ vì một yếu tố liên quan đến Việt Nam

- Thị trường ngày 15/1: Dầu giảm, vàng, đồng, cao su, quặng sắt tăng

Tin mới

Tin cùng chuyên mục