SGI Capital: Tiêu điểm đầu tư sẽ sớm trở về với các câu chuyện nội tại Việt Nam, giao dịch "lướt sóng" sẽ khó kiếm tiền

Trong báo cáo phân tích mới đây, SGI Capital đánh giá thị trường trong tháng 2 không còn đồng pha và sự vận động phân hóa mạnh theo câu chuyện riêng biệt của từng cổ phiếu. Dự báo diễn biến thị trường trong tháng 3, SGI Capital lưu tâm tới ba yếu tố ngắn hạn và trung hạn gồm tác động của cuộc xung đột giữa Nga và Ukraine, tác động của chính sách thắt chặt tiền tệ của Fed, mặt bằng lãi suất trái phiếu chính phủ Việt Nam và kế hoạch kinh doanh của các công ty niêm yết.

Liên quan đến vấn đề Nga – Ukraine, công ty quản lý quỹ cho rằng xung đột đã và đang gây ra những xáo trộn và bất ổn, quy mô và mức độ của những đứt gẫy kinh tế do nó tạo ra cho thế giới nói chung và cho Việt Nam nói riêng là không lớn, đặc biệt nếu đem ra so sánh với những đứt gãy toàn diện do đại dịch COVID đã gây ra 2 năm qua.

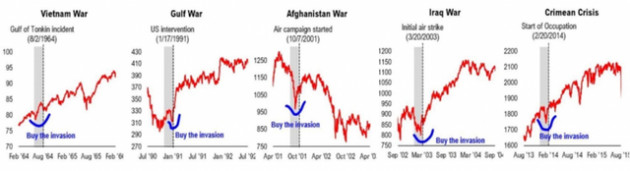

Trên góc nhìn kinh tế và đầu tư, thế giới đã rất nhiều lần trải qua các cuộc xung đột lớn nhỏ và đều nhanh chóng tìm được cách thích ứng và vượt qua. Theo dòng lịch sử các cuộc chiến, thị trường sẽ sớm chiết khấu các rủi ro và tìm được điểm cân bằng cho một xu hướng mới, mặc cho chiến sự sau đó có tiếp diễn hay leo thang.

Riêng về tác động của chính sách thắt chặt tiền tệ của FED, trong bối cảnh rủi ro địa chính trị đang tác động tới các doanh nghiệp Mỹ và toàn cầu, và đặc biệt việc cấm vận NHTW Nga có thể sẽ buộc FED đưa biến số này vào chính sách, và do đó có thể bớt "diều hâu" hơn trong việc nâng lãi suất hay cẩn trọng hơn trong việc giảm bớt bảng cân đối của mình.

Nhu cầu về USD có thể tăng mạnh khi NHTW Nga không thể tiếp cận điều phối hơn 40% tài sản của mình đang nằm tại các quốc gia phương tây và Nhật bản, kết hợp với việc gần 55% các hợp đồng xuất khẩu hiện tại của Nga vẫn sử dụng USD. Thông qua thông điệp của kỳ họp FOMC giữa tháng 03/2022 sẽ hiểu rõ hơn đánh giá của FED về những biến số bất ổn trên, đặc biệt là những yếu tố liên quan tới quá trình giảm bảng cân đối của FED.

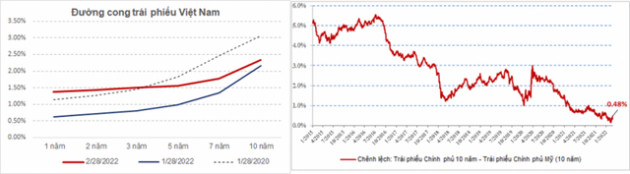

SGI Capital nhấn mạnh yếu tố tác động mạnh hơn tới TTCK Việt Nam sẽ là hai yếu tố mang tính nội tại là mặt bằng lãi suất trái phiếu Chính phủ và kế hoạch kinh doanh năm 2022 của doanh nghiệp niêm yết. Trong một tháng vừa qua, mặt bằng lãi suất trái phiếu chính phủ kỳ ngắn hạn và lãi suất liên ngân hàng đã được đẩy lên, tiến sát vùng trước khi COVID xảy ra.

Các lãi suất trái phiếu chính phủ tăng phản ánh hai kỳ vọng của các nhà đầu tư tham gia vào thị trường này: (1) thời kỳ lãi suất thấp đã qua và (2) lợi tức trái phiếu đang đi trước khả năng lạm phát sẽ tăng dần trong thời gian tới do giá xăng dầu đã ở mức cao nhất lịch sử và tốc độ phục hồi kinh tế cũng như giải ngân đầu tư công cải thiện. Cùng với đó, định giá của rổ VN30 cũng đang dao động quanh vùng trung vị của mức trước Covid-19.

Nhìn về tháng 3, SGI Capital cho rằng tác động của xung đột địa chính trị sẽ sớm được thị trường chiết khấu đầy đủ và tiêu điểm chú ý sẽ quay trở về với các câu chuyện nội tại của Việt Nam, đặc biệt là câu chuyện kế hoạch kinh doanh và các tin tức riêng của từng doanh nghiệp khi mùa đại hội cổ đông đang tới.

"Trong bối cảnh sự thận trọng về các rủi ro chung đang cao và dòng tiền rẻ không còn, chúng tôi duy trì quan điểm về một kịch bản thị trường phân hóa mạnh theo từng câu chuyện riêng. Trường phái giao dịch ngắn hạn sẽ rất khó kiếm tiền trong môi trường này nếu không làm đúng cả hai việc là lựa chọn đúng cổ phiếu và đúng thời điểm mua bán mới có thể có lãi. Dự đoán thị trường ngắn hạn chưa bao giờ dễ và càng trở nên khó hơn trong giai đoạn nhiều biến động này", chuyên gia SGI Capital đưa ra khuyến nghị.

Xem thêm

- Thị trường ngày 29/11: Dầu, vàng tăng nhẹ, cà phê Robusta cao nhất 2 tháng

- Ông Trump theo đuổi mục tiêu "3-3-3" ưu tiên khoan nhiều dầu, OPEC+ "toát mồ hôi" sợ đánh mất thị phần vào tay Mỹ?

- Nga phá vỡ kỷ lục về dự trữ vàng, đạt hơn 2.300 tấn đứng thứ 5 thế giới

- Ukraine gửi đến Việt Nam hàng trăm nghìn tấn hàng mà thế giới đang lên cơn khát: Nhập khẩu tăng hơn 2.400%, nước ta chi gần 1 tỷ USD mua hàng

- Phát hiện Trung Quốc ồ ạt dự trữ tài nguyên, Mỹ hoang mang: Sẵn sàng xung đột hay đề phòng khủng hoảng?

- Thế giới đang hướng tới 'cuộc chiến lương thực'

- 'Thứ này là tiền, tất cả những thứ khác là tín dụng' - "hầm trú ẩn" được cả thế giới ưa chuộng, liên tục phá kỷ lục về giá từ đầu năm

Tin mới

Tin cùng chuyên mục