So găng 2 đại gia bán lẻ WinMart/WinMart+ vs Bách Hóa Xanh: Người mê mua sắm, kẻ ưa tự làm

Lịch sử phát triển: M&A vs Tự làm

Sự khác biệt đầu tiên phải kể đến là cách các ông chủ gây dựng nên hệ thống của mình.

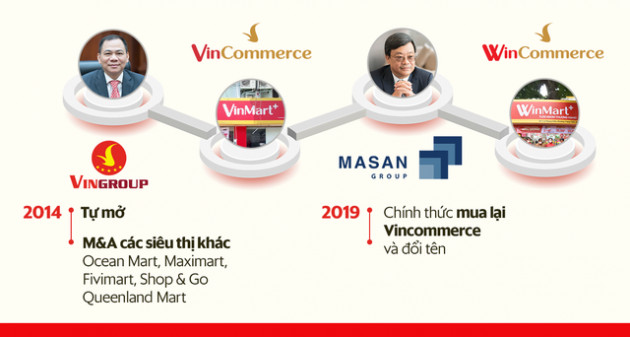

WinMart và WinMart+ của Masan hiện tại tiền thân là VinMart và VinMart+ của Vingroup. Với tiềm lực mạnh của tập đoàn Vingroup, hệ thống VinMart/VinMart+ "lớn nhanh như thổi" nhờ những thương vụ mua bán sáp nhập các siêu thị nhỏ khác như Ocean Mart, Maximark, FiviMart, Shop&Go, Queenland Mart...

Song song với M&A, Vingroup cũng đầu tư rất mạnh giúp hệ thống VinMart/VinMart+ tăng trưởng thần tốc trong suốt nhiều năm và trở thành chuỗi bán lẻ siêu thị có số lượng điểm bán lớn nhất thị trường.

Ngoài việc tự mở, M&A là "đường tắt" giúp Vincommerce gia tăng nhanh chóng số lượng cửa hàng, siêu thị trong 5 năm đầu hoạt động.

Sau 5 năm dưới thời tỷ phú Phạm Nhật Vượng, hệ thống VinMart/VinMart+ sở hữu 2.600 siêu thị và cửa hàng trải dài khắp 50 tỉnh thành trên khắp cả nước tính đến tháng 11/2019 (trước khi chuyển giao cho Masan).

Cuối năm 2019, thị trường bán lẻ rúng động với thương vụ hoán đổi giữa CTCP Phát triển Thương mại và Dịch vụ VCM (VCM), đơn vị ở hữu Vincommerce và VinEco với công ty thuộc sở hữu của Masan là Masan Consumer Holding (MCH). Thương vụ hoán đổi đình đám này được thực hiện thông qua pháp nhân mới mang tên Crown X, sở hữu vốn của VCM và MCH, trong đó Masan sẽ sở hữu 70% cổ phần Crown X thông qua công ty The Sherpa và phát hành quyền chọn 30% cho bên bán là Vingroup.

2 năm dưới thời của tỷ phú Nguyễn Đăng Quang, tỷ lệ sở hữu của Masan tại The CrownX đã tăng lên mức 81,4%. Trong vòng huy động vốn gần nhất vào tháng 12/2021, The CrownX được định giá 8,2 tỷ USD cho 100% vốn chủ sở hữu, tương đương giá mỗi cổ phần là 105 USD (xấp xỉ 2.415.000 đồng).

Ngược lại với sách lược "shopping" của Vingroup hay Masan, Thế giới di động ngay từ đầu đã xác định "tự làm" từ A-Z với Bách Hóa Xanh.

Giai đoạn cuối 2015 - đầu 2016, chuỗi Thế Giới Di Động khi đó đang trong thời kì hoàng kim với mức tăng trưởng lên tới 60% về doanh thu và lợi nhuận.

Lo ngại thị trường điện thoại thông minh sẽ sớm bão hòa và điện máy tiêu dùng sẽ không thể duy trì tăng trưởng cao, ban lãnh đạo MWG bắt đầu tính đến một thị trường bán lẻ mới đủ lớn cho triển vọng tăng trưởng lâu dài của tập đoàn nhưng phải vẫn còn phân mảnh và chưa có người dẫn dắt.

Ngành bán lẻ thực phẩm và hàng tiêu dùng nhanh (FMCG) là câu trả lời và Bách Hóa Xanh – chuỗi minimart của MWG ra đời vào cuối năm 2015.

Với sự hậu thuẫn từ dòng tiền dồi dào của Thế giới di động và Điện máy Xanh, Bách Hóa Xanh có nguồn lực để phát triển nhanh về số lượng. Tuy nhiên, chính vì tự làm với kinh nghiệm bằng 0 của Ban lãnh đạo trong việc phát triển mô hình bán lẻ hàng tiêu dùng nên trong quá trình phát triển của Bách Hóa Xanh người ta sẽ nhìn thấy 2 chữ S: S của Sai và S của Sửa.

Cho đến thời điểm hiện tại với những số liệu cụ thể Bách Hóa Xanh đang tỏ ra là một đối trọng phù hợp có thể so sánh với hệ thống Winmart+ và Winmart về số lượng cửa hàng và doanh thu.

Trong tổng mức bán lẻ hàng hóa và doanh thu dịch vụ tiêu dùng quý 1 năm nay ước đạt 1.318 nghìn tỷ đồng (thống kê của Vietdata), Bách hóa Xanh của TGDĐ chiếm hơn 0,4%, còn WinMart/WinMart+ chiếm hơn 0,5% thị phần.

"Siêu thị hiện đại kết nối toàn bộ nhu cầu của người tiêu dùng" vs "Cửa hàng giá rẻ cạnh tranh với chợ truyền thống"

Với Masan, khái niệm được ông lớn này nhắc đến nhiều nhất trong chiến lược kinh doanh của mình đó là Point of Life. Nền tảng Point-of-life sẽ mang đến trải nghiệm sản phẩm, dịch vụ tích hợp xuyên suốt từ offline đến online, là điểm đến "tất cả trong một" phục vụ các nhu cầu thiết yếu về tài chính, giáo dục, xã hội, giải trí và chăm sóc sức khỏe, chiếm đến 80% chi tiêu của người tiêu dùng.

Hiện nay, hệ sinh thái "Point of Life" của Masan đang tích hợp các mặt hàng nhu yếu phẩm (WinMart+), thức uống trà+cafe (Phúc Long), dịch vụ tài chính ngân hàng tự động (Techcombank), chăm sóc sức khỏe (Phano Vmart) và mạng di động (Reddi) vào 1 địa điểm (mini mall).

Tại ĐHCĐ thường niên năm 2021, Chủ tịch Masan Nguyễn Đăng Quang từng chia sẻ về kế hoạch biến các cửa hàng bán lẻ hiện đại của VinCommerce thành một nơi "vượt ra ngoài phạm vi của các cửa hàng nhu yếu phẩm thông thường".

Cửa hàng WinMart+ tích hợp Kiosk Phúc Long - Nguồn: Lao động thủ đô.

Theo báo cáo hoạt động kinh doanh quý 1/2022 của Masan ghi nhận: Các cửa hàng mini mall thí điểm vận hành tại 5 địa điểm khác nhau trong Quý 1/2022 có lưu lượng khách hàng trung bình cao hơn 30% và doanh thu để đạt điểm hòa vốn giảm từ 25 triệu đồng/ngày xuống dưới 14 triệu đồng/ngày.

Các cửa hàng mini mall tại đô thị loại 2 thu hút nhiều khách hàng với nhu cầu mở tài khoản ngân hàng lần đầu, cho thấy tiềm năng lớn cho dịch vụ tài chính tại các khu vực ngoại ô và nông thôn. Các kiosk thuốc thí điểm bên trong mini mall cũng vận hành hiệu quả, đem về doanh thu/m2 /tháng bình quân cao hơn 2 lần so với mảng nhu yếu phẩm trong Quý 1/2022.

"Cửa hàng hiện đại là nơi chúng tôi kết nối toàn bộ nhu cầu của người tiêu dùng, trên một nền tảng bao trùm xuyên suốt từ online đến offline. Đây là điểm đến “tất cả trong một” phục vụ các nhu cầu thiết yếu về tài chính, giáo dục, xã hội, giải trí và chăm sóc sức khỏe của người tiêu dùng", Chủ tịch Tập đoàn Masan, ông Nguyễn Đăng Quang chia sẻ tại kì Đại hội Cổ đông 2021.

Bên cạnh tập trung phát triển về chiều sâu tích hợp nhiều tiện ích trong 1 điểm, song song với đó, Masan vẫn tiếp tục mở rộng hệ thống, đặc biệt là hệ thống nhượng quyền.

Sau khi thí điểm thành công mô hình mini-mall tích hợp đa tiện ích tại WinMart+, Masan đã thực hiện nhượng quyền chuỗi bán lẻ này.

Cuối tháng 12/ 2021, các cửa hàng nhượng quyền đầu tiên đã được khai trương tại Hà Nội & Bắc Giang. Ban điều hành đặt kế hoạch triển khai 200 cửa hàng nhượng quyền trong năm 2022. Và trong 30.000 cửa hàng mục tiêu tới năm 2025, Masan đặt mục tiêu có 20.000 cửa hàng nhượng quyền.

Trong 4 tháng đầu năm 2022, WCM mở mới được 400 cửa hàng trong toàn quốc và Ban lãnh đạo công ty nhận định tự tin với mục tiêu mở mới 1.000 cửa hàng bán lẻ mini trên toàn quốc trong năm 2022. Mục tiêu của Masan, kết thúc năm 2022, WCM sẽ có hơn 4.000 cửa hàng và 170 siêu thị hoạt động hiệu quả.

Khách hàng mua sắm tại cửa hàng WinMart+ nhượng quyền tại Bắc Giang - Nguồn: Lao động thủ đô

Với Thế giới di động, chiến lược trong ngành bán lẻ của họ lại có phần khác biệt. Bách Hóa Xanh tập trung vào đối thủ lớn nhất của cả ngành hàng bán lẻ hiện đại: Chợ truyền thống – điều mà các doanh nghiệp bán lẻ hàng hóa trước đó vẫn chưa làm được.

Nhắm tới đối thủ là chợ, Bách Hóa Xanh tiết giảm chi phí để hạ giá nhiều mặt hàng thấp tương đương chợ, thậm chí họ còn từng mở siêu thị giữa lòng chợ.

Mặc dù điểm bán này không còn xuất hiện trong danh sách cửa hàng Bách Hóa Xanh hiện có trên website, nhưng không thể phủ nhận hành động mở siêu thị giữa chợ của Thế giới Di động đã thu hút sự chú ý của cả nhà đầu tư lẫn các khách hàng vốn xem chợ như điểm mua sắm quen thuộc hàng ngày.

"Các siêu thị luôn cố tạo ra một giá trị nào đó cho khách hàng, nhưng họ lại quên đó là điều một người nội trợ đơn thuần không cần đến", lãnh đạo TGDĐ từng chia sẻ. Một bà nội trợ cần mua mớ rau muống tươi, tin cậy về nguồn gốc xuất xứ, chứ không cần những bọc nilon bóng bẩy bên ngoài. Họ cần mua thịt tươi chứ không phải thịt đóng gói sẵn, ướp lạnh.

Bách Hóa Xanh hướng tới việc có tỷ lệ hàng tươi sống cao, gần giống với các cửa hàng Co.op Foods (khoảng 500 cửa hàng) và Satra Foods (trên 200 cửa hàng) nhưng quy mô lớn hơn.

Cũng bởi chiến lược cạnh tranh với chợ truyền thống, Bách Hóa Xanh hướng tới chọn điểm bán là vùng ven ngoại thành và các tỉnh - những điểm mà chi phí mặt bằng dễ chịu hơn rất nhiều so với khu vực trung tâm, cũng như ít phải cạnh tranh với các anh tài bán lẻ "đồng nghiệp".

Sau những lùm xùm về giá và chất lượng sản phẩm trong đợt dịch Covid, tại cuộc trao đổi với các nhà đầu tư trong tháng 4, ông Tài khẳng định chiến lược của chuỗi Bách Hóa Xanh trong năm 2022 sẽ tăng doanh thu và tăng lượng khách.

Bách Hóa Xanh tiến hành rất nhiều chương trình khuyến mãi đánh vào giá bán các sản phẩm thiết yếu, đồng thời họ cũng cố gắng đảm bảo tốt nhất chất lượng cho mặt hàng tươi sống đang kinh doanh tại hệ thống.

Ví dụ điển hình nhất là chương trình bán rau đảm bảo không có 1 ký rau nào để qua đêm, tức mua ngày nào thì bán ngày đó, đảm bảo tươi nhất, tốt hơn cả chợ. Chương trình này được triển khai đồng loạt tại các cửa hàng với mức giá ưu đãi 10.000 đồng/kg đầu tiên.

Với mục tiêu tăng số lượng điểm bán, TGDĐ dường như đang "trầm" lại để chỉnh đốn, sắp xếp lại về chất lượng. Như ông Nguyễn Đức Tài - Chủ tịch TGDĐ thừa nhận, năm 2021 nhu cầu hàng hóa tăng cao trong bối cảnh dịch bệnh, Bách Hóa Xanh tập trung vào khâu chuẩn bị hàng hóa để phân phối, mà buông lỏng khâu chăm sóc khách hàng, chất lượng phục vụ.

Do vậy, lãnh đạo công ty này định hướng trong năm nay chuỗi tạm ngưng mở mới để tập trung cải thiện quản trị, tăng trải nghiệm khách hàng, chất lượng dịch vụ thu hút người dùng. Đối với những cửa hàng đã ký hợp đồng thuê mặt bằng và chuẩn bị ra mắt từ năm trước vẫn triển khai theo lộ trình đề ra.

Những thay đổi này đồng thời là nền tảng cho kế hoạch mở rộng ra toàn quốc từ 2023 của chuỗi cửa hàng quy mô doanh thu hơn 28.000 tỷ đồng. Hiện, các cửa hàng thuộc chuỗi chỉ mới hiện diện ở miền Nam.

"Bách Hóa Xanh sẽ tiến hành ‘tập gym’ trong năm 2022, để lấy đà mở rộng ra thị trường miền Trung và Bắc từ năm 2023 đến 2025. Chúng tôi không muốn uống thuốc kích thích để có thể ngay lập tức nâng được tạ thật to hay tăng trưởng đột biến, mà muốn luyện tập từ từ để phát triển các cơ bắp nhằm có một cơ thể khỏe mạnh thật sự, thì mới có thể đi đường dài", ông Nguyễn Đức Tài ví von.

Cả Thế giới di động và Masan vẫn đang "còng lưng" gánh mảng bán lẻ

Doanh thu của WCM hiện đang gấp 1,2 lần so với Bách Hóa Xanh, tuy nhiên con số này chưa thể đánh giá về độ lớn của tập khách hàng do cơ cấu sản phẩm trong các cửa hàng (hàng khô, hàng tươi sống, hàng đông lạnh,...) của mỗi bên khác nhau.

Chẳng hạn, Bách Hóa Xanh có tỷ trọng hàng tươi sống cao hơn, WCM có lợi thế với những sản phẩm độc quyền và mặt hàng "của nhà trồng được".

Khi chia sẻ về hệ số sinh lời, Masan ưa thích chỉ số EBITDA (Lợi nhuận trước thuế, lãi vay và khấu hao) của WCM, trong khi TGDĐ nói đến EBIT (Lợi nhuận trước thuế, lãi vay) của Bách Hóa Xanh nên cũng khó so sánh về hiệu quả.

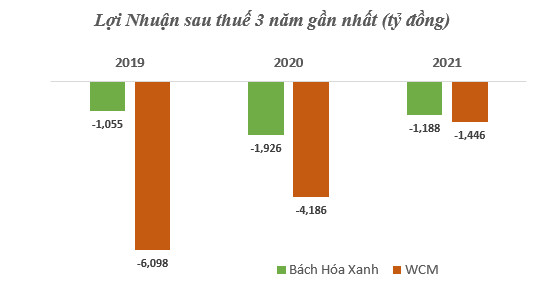

Chỉ biết rằng, 2 năm từ khi thâu tóm hệ thống VinMart/VinMart +, Masan đã lỗ tổng cộng 5.632 tỷ đồng từ mảng bán lẻ. Đáng mừng là số lỗ đang thu nhỏ lại sau mỗi năm. Phía Bách Hóa Xanh đã "ăn mòn" 4.950 tỷ đồng của TGDĐ từ khi thành lập đến nay.

Tổng hợp từ số liệu của 2 DN

Nếu lấy lợi nhuận mảng bán lẻ của Vingroup trước đây và Masan sau này để phân tích thì hệ thống WinMart/WinMart+ đã có 7 năm lỗ liên tiếp. Cuối năm 2019 sau khi về tay Masan, được gắn vào hệ sinh thái của ông lớn này với lợi thế cạnh tranh rất lớn từ đầu vào của Masan Consumer, WCM đã đỡ lỗ hơn.

Không thể không nhắc tới lợi thế đầu vào của Masan Consumer, là bởi doanh nghiệp này sở hữu loạt thương hiệu tiêu dùng "quốc dân" như Chin-Su, Nam Ngư, Tam Thái Tử, Omachi, Kokomi, Ponnie, Heo Cao Bồi, Vinacafé, Wake-Up, Wake-Up 247, Compact Cherry, Vĩnh Hảo, Vivant…Tính đến cuối năm 2021, Masan Consumer sở hữu tới 5 thương hiệu với doanh thu trên 2.000 tỷ đồng.

Chính vì nằm trong hệ sinh thái có liên quan trực tiếp đầu vào - đầu ra nên việc lãi/lỗ của riêng WCM có thể sẽ không phản ánh được hết hiệu quả mà chuỗi bán lẻ này mang đến cho tổng thể Masan. Liên tiếp trong 2 năm 2020 và 2021, Masan Consumer đều tăng trưởng lợi nhuận rất tích cực.

Về phía Thế giới di động, mới đây ông lớn này đã thành lập và tăng vốn cho CTCP Công nghệ và Đầu tư Bách Hóa Xanh lên 13.900 tỷ đồng để nhận chuyển lại toàn bộ 100% Thương mại Bách Hóa Xanh – pháp nhân hiện đang sở hữu chuỗi Bách Hóa Xanh.

MWG muốn phát hành riêng lẻ cho nhà đầu tư với tỷ lệ tối đa 20% vốn của Công nghệ và Đầu tư Bách Hóa Xanh trong giai đoạn 2022-2023. Mục tiêu huy động vốn để đầu tư cho trung tâm phân phối, tài sản cố định, kênh bán hàng online.

Xem thêm

- Vào mùa nóng, máy lạnh vẫn ế dài

- Smartphone dùng camera Leica, được gọi là 'tái định nghĩa nhiếp ảnh' giảm giá hot sale 3 triệu

- Chân dung tỷ phú Phạm Nhật Vượng - Top 500 người giàu nhất thế giới

- Sức hút không tưởng của mẫu smartphone vừa gia nhập thị trường Việt: Chốt 60.000 đơn hàng trong 1 tháng, Thế Giới Di Động tạo tiền lệ chưa từng có

- Thế Giới Di Động vừa làm 1 điều chưa từng có từ trước đến nay trên thị trường bán lẻ

- Thế Giới Di Động và chiến lược hợp tác với các tập đoàn toàn cầu: đồng hành để vươn xa bền vững

- Thế Giới Di Động ký kết hợp tác chiến lược với Xiaomi: Sẽ bán thêm cả điện máy, thiết bị IoT

Tin mới

Tin cùng chuyên mục