Sóng M&A bảo hiểm ngày càng sôi động: Loạt "tay chơi" nhập cuộc, từ VPBank, BCG, Tasco đến cả Manulife mua thêm

Nếu như tiêu dùng, công nghệ…vốn được xem là những ngành luôn có nhiều triển vọng M&A, thì ngành bảo hiểm những năm gần đây cũng quy tụ sức hút lớn như vậy. Không khó để thấy, thị trường bảo hiểm Việt Nam đang ngày càng sôi động khi chứng kiến hàng loạt các thương vụ mua bán, sáp nhập (M&A) từ những tên tuổi lớn.

9T2022: Đã có hai thương vụ thâu tóm 100% cổ phần

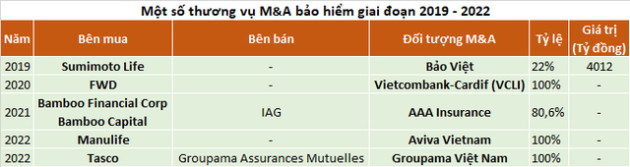

9 tháng 2022, hai thương vụ mua bán, sáp nhập tiêu biểu tại thị trường bảo hiểm Việt Nam đến từ nhóm Manulife và CTCP Tasco.

Mở màn là thương vụ Aviva plc (Aviva) thông báo hoàn tất việc bán 100% cổ phần của mình tại Aviva Việt Nam cho Manulife. Qua đó, Manulife chính thức thâu tóm toàn bộ đơn vị bảo hiểm này.

Cách đây ít ngày, Bộ Tài chính cũng có công văn chấp thuận cho CTCP Tasco (MCK: HUT) được nhận chuyển nhượng 100% phần vốn góp của Công ty TNHH Bảo hiểm Tổng hợp Groupama Việt Nam từ tập đoàn Groupama Assurances Mutuelles - Một Tập đoàn bảo hiểm danh tiếng của Pháp.

Bên cạnh hai thương vụ nổi bật từ đầu năm 2022, điểm lại giai đoạn 2019 - 2021, những thương vụ M&A bảo hiểm lớn đáng chú ý có thể kể đến như sau:

Cuối năm 2019, Công ty Bảo hiểm Nhân thọ Sumitomo (Sumitomo Life) đã đầu tư thêm 4.012 tỷ đồng (tương đương 173 triệu USD) để mua thêm 41.436.330 cổ phần BVH, tương đương 5,91% vốn điều lệ, nâng tỷ lệ nắm giữ cổ phần tại Bảo Việt lên 22,09%.

Trước đó vào năm 2012, Sumitomo Life cũng từng chi 7.098 tỷ đồng (tương đương 340 triệu USD) mua 122,5 triệu cổ phiếu BVH từ HSBC Insurance Holdings Limited.

Cùng năm 2019, FWD và Vietcombank ký kết hợp tác độc quyền 15 năm phân phối bảo hiểm. Một phần của thỏa thuận này là FWD mua lại Vietcombank-Cardif (VCLI).

Khi đó, nguồn tin của Bloomberg cho hay giá trị thương vụ này lên đến 400 triệu USD, FWD đã trả giá cao hơn một số tên tuổi khác trong ngành như Prudential.

Đến đầu tháng 4/2020, Tập đoàn FWD chính thức thông báo đã nhận được sự chấp thuận theo luật định cho việc mua lại VCLI.

Một thương vụ khác thu hút nhiều sự quan tâm trong năm 2021 là Công ty cổ phần Bảo hiểm AAA công bố cổ đông lớn nắm quyền chi phối mới - Công ty cổ phần Bamboo Capital (mã BCG) thay thế cho cổ đông lớn là Tập đoàn IAG International Pty Limited.

Cụ thể, Bamboo Capital sau khi mua lại phần vốn góp của tập đoàn này đã nâng tỷ lệ từ 9,64% lên 71%. Tổng số vốn mà BCG nắm tại Bảo hiểm AAA (cùng với BCG Financial - nắm 9,64%) là 80,64%.

Sự xuất hiện của BCG qua thương vụ này được đánh giá là "tay chơi" mới đầy tham vọng khi thời điểm đó, ông Phạm Minh Tuấn – Phó Chủ tịch HĐQT BCG khẳng định "Tầm nhìn dài hạn của BCG trong lĩnh vực tài chính là phát triển 4 mũi nhọn chiến lược gồm: bảo hiểm, ngân hàng, fintech và dịch vụ chứng khoán".

Những màn M&A "rục rịch" hoàn tất

Ngoài các thương vụ đã hoàn tất, thị trường M&A bảo hiểm Việt Nam đến thời điểm hiện tại vẫn còn nhiều màn thâu tóm khác dự kiến diễn ra trong thời gian sắp tới.

Giữa tháng 7, Hội đồng quản trị Ngân hàng Việt Nam Thịnh Vượng (VPBank) thông qua việc đầu tư mua/nhận chuyển nhượng cổ phần phổ thông tại Công ty cổ phần bảo hiểm OPES từ các cổ đông hiện hữu.

Theo đó, ngân hàng dự kiến nhận chuyển nhượng tổng cộng 47,85 triệu cổ phần OPES (tương đương với 87% vốn điều lệ - 550 tỷ đồng ). Với đơn giá trung bình 12.200 đồng, tổng số tiền cần chi ra cho thương vụ này là 585 tỷ đồng .

Hiện VPBank là một trong các cổ đông ban đầu của OPES với tỷ lệ nắm giữ 11% vốn. Như vậy, sau khi thâu tóm thành công, tỷ lệ chi phối sẽ lên tối đa 98% và chính thức trở thành công ty mẹ để hợp nhất báo cáo tài chính.

Với việc thâu tóm công ty này, VPBank tiếp tục tiến sâu vào phân khúc bảo hiểm phi nhân thọ bên cạnh mảng bảo hiểm nhân thọ đang hợp tác độc quyền với AIA.

Mới đây nhất, ngày 23/9, CTCP Tập đoàn Đầu tư IPA (MCK: IPA) cũng công bố nghị quyết HĐQT về việc dự kiến chào bán hơn 213,8 triệu cổ phiếu phổ thông (tỷ lệ 1:1) với giá chào bán là 10.000 đồng/cổ phiếu ra công chúng.

Số tiền huy động dự kiến hơn 2.138 tỷ đồng, sẽ được IPA phân bổ cho nhiều hoạt động, trong đó 1.600 tỷ đồng dùng đầu tư, mua cổ phần Tổng CTCP Bảo hiểm Bưu điện (MCK: PTI).

Trước đó, IPA từng nhiều lần đánh tiếng mua gom PTI nhưng đến thời điểm hiện tại vẫn chưa nắm cổ phiếu. Gần nhất vào tháng 7, IPA đã đăng ký mua 4,3 triệu cổ phiếu PTI để trở thành cổ đông lớn nhưng sau đó đã không thực hiện mua với lý do thay đổi kế hoạch đầu tư và điều kiện giao dịch chưa phù hợp.

- Từ khóa:

- M&a

- Bảo hiểm

- Mua bán sáp nhập

Xem thêm

- Ô tô Honda đồng loạt giảm giá đậm trong tháng 4: Cao nhất 250 triệu đồng, kèm nhiều quà tặng

- Bị Mỹ ‘dằn mặt’, một quốc gia BRICS lập tức nói lời tạm biệt với dầu Venezuela: Từng nhập 2 triệu thùng/tháng, dầu Nga chuẩn bị ‘hốt bạc’

- Ngày này đã tới: Bạn hàng lớn nhất chính thức tránh xa dầu Nga, tuyên bố sẽ chỉ mua hàng khi Mỹ nới lỏng lệnh trừng phạt

- Mỹ có động thái mới nhất với dầu Nga: Đánh thẳng huyết mạch giao dịch với các khách hàng, giá dầu dễ có biến động lớn

- CEO bảo hiểm Bảo Việt Nguyễn Hồng Tuấn: 'Đi xe điện vì muốn đóng góp cho các thế hệ sau'

- Châu Âu áp dụng biện pháp mạnh tay mới với dầu Nga: Nhắm vào các ‘cứu tinh’ đưa dầu Nga đi muôn nơi, hơn 90 triệu thùng dầu/tháng bị đe dọa

- Ô tô xếp hàng chờ bảo hiểm sau bão lũ

Tin mới

Tin cùng chuyên mục