Sóng tăng giá bỏ quên cổ phiếu ngân hàng

Tròn 4 tháng sau khi VN-Index tạo đáy, chỉ số này đã tăng gần 19%, liên tiếp phá đỉnh và đang dừng ở mức 1.469,83 điểm phiên 18/11. Đà tăng giá của chỉ số chung những tháng qua được dẫn dắt bởi luân phiên các nhóm ngành trên thị trường, có thể điểm tới như bất động sản, thép, điện, dầu khí… Cổ phiếu vừa và nhỏ cũng đóng góp vào diễn biến này. VNMID-Index, chỉ số đại diện cho nhóm này tăng 40% từ 19/7.

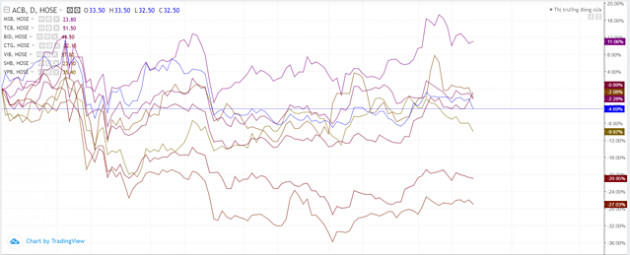

Trong khi đó, giá cổ phiếu ngân hàng vẫn đang quanh vùng đáy, ngoại trừ một số cổ phiếu như TPB, NCB, PGB, MSB… Nhà đầu tư gần như không có hoặc thu lợi nhuận thấp nếu nắm giữ nhóm cổ phiếu này thời gian qua.

Bên cạnh những nguyên nhân như lượng cổ phiếu lưu hành lớn sau các đợt chia cổ tức bằng cổ phiếu, áp lực bán từ các nhà đầu tư nắm giữ từ vùng đỉnh... diễn biến của cổ phiếu ngân hàng một phần đến từ những lo ngại về triển vọng lợi nhuận thu hẹp do giãn cách xã hội và các ngân hàng phải giảm lãi suất hỗ trợ khách hàng.

Diễn biến một số cổ phiếu ngân hàng từ tháng 7 tới nay. Nguồn: TradingView.

Theo thống kê của CTCK Yuanta Việt Nam (YSVN) lợi nhuận quý III của toàn ngành ngân hàng (bao gồm 27 ngân hàng niêm yết) đạt 31.000 tỷ đồng, giảm 16% so với quý trước nhưng vẫn tăng 19% so với cùng kỳ năm ngoái. Lợi nhuận tăng so với cùng kỳ năm trước chủ yếu do thu nhập lãi ròng tăng cao hơn, trong khi đó lợi nhuận giảm so với quý trước là do thu nhập lãi ròng, thu nhập phí, và thu từ xử lý nợ xấu giảm.

Thu nhập lãi ròng quý III giảm 7% so với quý II, dù tăng 20% so với cùng kỳ năm trước, đạt 85.000 tỷ đồng. Thu nhập lãi ròng giảm so với quý trước do tăng trưởng tín dụng chững lại và giảm lãi suất cho vay.

Bên cạnh đó, áp lực về chất lượng tài sản do hệ lụy từ dịch bệnh cũng khiến nhà đầu tư e ngại khi tham gia vào cổ phiếu ngân hàng. Phó Thống đốc Nguyễn Kim Anh từng đề cập khi Covid-19 đến trong năm 2020 và năm 2021, NHNN đánh giá độ trễ sẽ còn tác động cả sang năm 2022 nên ngành ngân hàng sẽ vẫn gặp rất nhiều khó khăn.

Theo ông Kim Anh, tỷ lệ nợ xấu nội bảng và nợ xấu tiềm ẩn cuối năm nay dự kiến sẽ ở mức 7,1% - 7,7%, xấp xỉ 8%. Kết quả này được dự báo trên cơ sở ngân hàng đã thực hiện cơ cấu lại nợ, giãn hoãn theo Thông tư 01, Thông tư 03 và Thông tư 14.

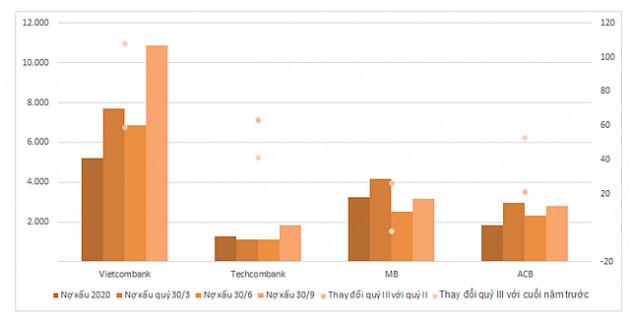

Thực tế, nợ xấu tại nhiều ngân hàng đã tăng cao trong quý III. Đơn cử, Techcombank, ngân hàng có tỷ lệ nợ xấu thấp nhất hệ thống, ghi nhận nợ xấu tăng 63,5% so với cuối quý II, lên 1.819 tỷ đồng. Tỷ lệ nợ xấu cũng nâng từ 0,36% tại cuối tháng 6 lên 0,57% cuối tháng 9, cao hơn mức 0,47% của cuối năm trước. Vietcombank cũng có nợ xấu tại cuối quý III nhân đôi so với cuối năm trước và tăng 59% so với cuối quý II lên 10.884 tỷ đồng. Tỷ lệ nợ xấu tăng lên 1,16%, trong khi cuối quý II là 0,74% và cuối năm trước là 0,62%.

Diễn biến nợ 4 ngân hàng có chất lượng tín dụng tốt nhất trong quý II. Đơn vị: tỷ đồng, % |

YSVN đề cập dư nợ cho vay được phân loại vào nhóm nợ xấu đạt khoảng 1% tổng tài sản ngành ngân hàng. Tuy nhiên, nguyên nhân chủ yếu là do chính sách hỗ trợ của Ngân hàng Nhà nước (NHNN) yêu cầu các ngân hàng tạm hoãn việc phân loại các khoản cho vay bị ảnh hưởng bởi dịch vào nhóm nợ xấu. Dư nợ đã được tái cơ cấu nhưng chưa được xếp vào nhóm nợ xấu chiếm khoảng 4% tổng tài sản ngân hàng. Vì vậy, nếu dư nợ tái cơ cấu được xếp vào nhóm nợ xấu, thì tỷ lệ tổng nợ xấu /tài sản sẽ đạt khoảng 5% - đây là một con số khá lớn.

Nếu bao gồm cả khoản dư nợ được miễn/giảm lãi suất và khoản dư nợ được hưởng lãi suất ưu đãi, tổng dư nợ có vấn đề sẽ bằng khoảng 2/3 tổng tài sản ngành và gần bằng 9 lần vốn chủ sở hữu của các ngân hàng. CTCK không cho rằng toàn bộ khoản dư nợ chưa được phân loại đều trở thành nợ xấu và sẽ xảy ra cuộc khủng hoảng ngành ngân hàng, nhưng quy mô tài sản bị ảnh hưởng bởi Covid của các ngân hàng rõ ràng là rất lớn, và con số này tăng trong thời kỳ giãn cách xã hội quý III.

Chờ bứt tốc trong quý IV

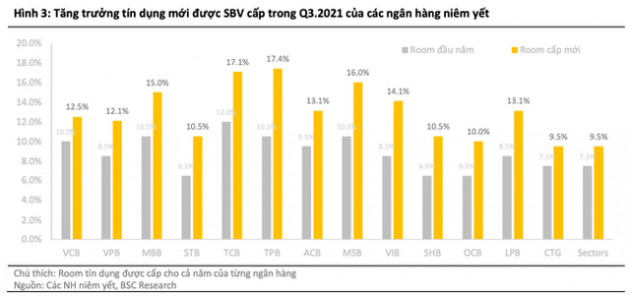

Dù tác động của dịch bệnh đến chất lượng tài sản và lợi nhuận ngành ngân hàng vẫn tiếp diễn, CTCK cho rằng thời kỳ khó khăn nhất - quý III đã qua. Báo cáo YSVN kỳ vọng sự phục hồi của ngành ngân hàng sẽ bắt đầu từ quý IV. NHNN sẽ mở rộng hạn mức tăng trưởng tín dụng cao hơn cho các ngân hàng và các ngân hàng có nguồn vốn dồi dào, có năng lực quản trị rủi ro vững chắc, tuân thủ đúng theo chính sách của NHNN có thể sẽ nhận được hạn mức tín dụng cao hơn. Những ngân hàng này có thể sẽ là Vietcombank, MB, Techcombank, MSB... Bên cạnh thu nhập lãi thuần, thu nhập phí cũng được dự báo cải thiện trong quý IV do doanh thu từ mảng bancassurance phục hồi.

Quý IV hàng năm vẫn được xem là thời gian bứt tốc của các ngân hàng. Năm 2020, trong 3 tháng cuối năm, tăng trưởng tín dụng đã nâng từ 6% lên trên 12%. Giải ngân quý cuối năm có thể tương đương tổng ba quý trước. Do đó, các nhà băng đều kỳ vọng được cấp 'room' tín dụng cao trong đợt cuối.

Nhiều công ty chứng khoán có nhận định tích cực về tăng trưởng tín dụng năm nay trong kịch bản lạc quan. Chứng khoán Bảo Việt, Mirae Asset kỳ vọng tín dụng có thể tăng 13%, trong khi VNDirect ước tính khoảng 12%.

|

Bản thân các ngân hàng dự báo dư nợ tín dụng sẽ tăng thêm 4 điểm phần trăm trong quý IV và tăng 12,3% trong năm 2021, dù thấp hơn mức kỳ vọng 13,1% tại kỳ khảo sát quý III. TS. Nguyễn Trí Hiếu, Chuyên gia kinh tế nhận định, khi dịch bệnh được kiểm soát, dòng vốn sẽ tiếp tục tập trung chảy vào các lĩnh vực sản xuất, kinh doanh, qua đó hỗ trợ phục hồi kinh tế. Đặc biệt, khi nền kinh tế đang bước vào quý cuối cùng của năm, nhu cầu về tín dụng thông thường cũng sẽ cao hơn.

Trong khi đó, với vấn đề nợ xấu, CTCK Maybank KimEng cho rằng mức nợ xấu xấp xỉ 8% như ước tính của NHNN, tương tự giai đoạn 2016-2017 và điều này sẽ không gây ra rủi ro có hệ thống cho hoạt động của các ngân hàng Việt Nam. Trên thực tế, với việc nền kinh tế đang dần phục hồi hậu giãn cách xã hội, CTCK cho rằng nhiều khoản vay trên sẽ quay trở lại nhóm nợ đủ tiêu chuẩn.

Xét một cách tổng thể bao gồm mức nợ xấu hiện tại cũng như nợ xấu tiềm ẩn từ các khoản nợ tái cơ cấu, tỷ lệ bao phủ nợ xấu, các chính sách hỗ trợ hiện hành (như Thông tư 01/03/14 cho phép hoãn nợ và giãn trích lập dự phòng cần thiết cho các khoản nợ tái cơ cấu do ảnh hưởng của Covid-19 trong vòng 3 năm) và sự hồi phục của nền kinh tế hiện nay, MBKE cho rằng các ngân hàng Việt Nam sẽ không gặp cú sốc về phí suất tín dụng/tỷ lệ trích lập dự phòng.

Xem thêm

- Nhà đầu tư nên làm gì khi giá vàng liên tục lập đỉnh lịch sử?

- Giá vàng liên tục phá đỉnh nhưng khi các động lực chính vẫn giữ nguyên, chuyên gia gọi tên lựa chọn tốt hơn trong tương lai

- Dự báo nhiều cơ hội tăng trưởng hấp dẫn cho bất động sản công nghiệp năm 2025

- Ngân hàng Nhà nước chỉ đạo "nóng" về giảm lãi suất thời gian tới

- Thị trường ngày 16/11: Giá vàng ghi nhận tuần giảm mạnh nhất 3 năm, dầu giảm hơn 2% trong khi nhôm tăng vọt

- Thị trường ngày 15/11: Giá dầu tăng, vàng thấp nhất hai tháng, cà phê cao nhất 13 năm

- Thị trường ngày 19/10: Giá vàng vượt mốc lịch sử 2.700 USD/ounce, dầu, quặng sắt giảm

Tin mới

Tin cùng chuyên mục