SSI Research: Xu hướng giằng co chưa chấm dứt, VN-Index nhiều khả năng dao động trong vùng 1.150-1.223 điểm

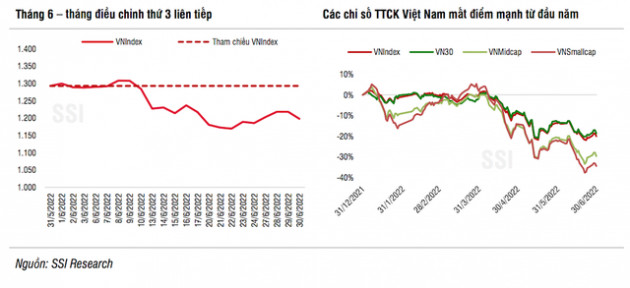

Thị trường chứng khoán Việt Nam có tháng điều chỉnh thứ 3 liên tiếp sau khi kết thúc quý 2. VN-Index đóng cửa mất 7,36% điểm so với thời điểm cuối tháng 5. Như vậy, chỉ số đại diện chứng khoán Việt Nam mất đi 20% điểm số so với đầu năm. Trong báo cáo chiến lược tháng 7, SSI Research nhận định thanh khoản thị trường ngày càng thu hẹp khi giá cổ phiếu đi xuống và nhà đầu tư vẫn ở trong tâm thế thận trọng.

Trong tháng 6, giá trị giao dịch bình quân một phiên trên HOSE và trên toàn thị trường đạt lần lượt 14,6 nghìn tỷ đồng và và 17,8 nghìn tỷ đồng. Cho 6 tháng đầu năm, chỉ tiêu này này ghi nhận lần lượt 21,5 nghìn tỷ đồng và 25,6 nghìn tỷ đồng. Giá trị giao dịch bình quân 6 tháng đầu năm đang ở mức xấp xỉ so với mức bình quân cả năm 2021.

Tạo nên điểm sáng, báo cáo chỉ ra rằng khối NĐTNN lại liên tục mua ròng. Tháng 6, khối này mua ròng 2,3 nghìn tỷ đồng trên HOSE và là tháng mua ròng thứ 3 liên tiếp. Như vậy, khối ngoại đã mua ròng 9,3 nghìn tỷ đồng trên HOSE trong quý 2 và đưa giá trị mua ròng trên sàn trong 6 tháng đầu năm quay lại mức dưới gần 2 nghìn tỷ đồng.

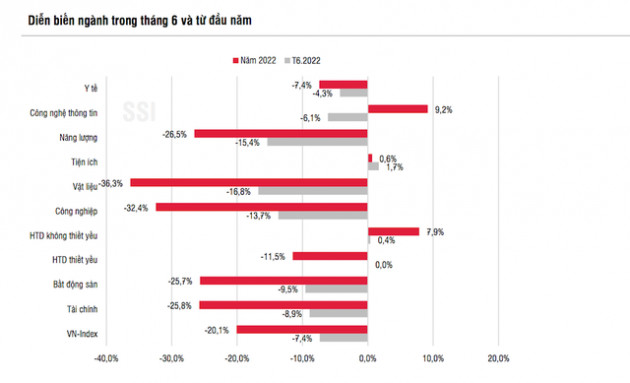

SSI Research cũng đưa ra những thống kê cho thấy tăng trưởng âm ghi nhận ở hầu hết các nhóm ngành. Lực bán giá thấp diễn ra trên diện rộng, do đó nhiều nhóm ngành có mức giảm mạnh hơn thị trường chung như Vật liệu (-16,8%), Năng lượng (-15,4%), Công nghiệp (-13,7%), Bất động sản (-9,5%), Tài chính (-8,9%). Chỉ một số ít ngành mang tính chất phòng thủ đạt được mức tăng rất nhẹ như Tiện ích (+1,7%), bên cạnh nhóm Hàng tiêu dùng không nhiều biến động. Tính từ đầu năm, chỉ có 3 nhóm ngành đạt tăng trưởng dương bao gồm Công nghệ thông tin (+9,2%), Hàng tiêu dùng không thiết yếu (+7,9%) và Tiện ích (+0,6%).

Thách thức ngắn hạn

Trong ngắn hạn, đội ngũ phân tích đưa ra những thách thức tới thị trường điển hình như xu hướng các NHTW lớn thắt chặt chính sách tiền tệ, căng thẳng Nga-Ukraine kéo dài, áp lực lạm phát ngày càng rõ nét. Trong khi đó, nguy cơ kinh tế thế giới suy thoái cũng bắt đầu tạo thêm áp lực lên tỷ giá. Ngay trong tháng 7, một đợt tăng lãi suất mạnh nữa của FED khả năng sẽ diễn ra và được công bố vào rạng sáng ngày 28/7. Tương quan giữa TTCK Mỹ và TTCK Việt Nam đã lên cao trong thời gian gần đây và các chuyên gia SSI cho rằng nhà đầu tư nên lưu ý diễn biến này trong ngắn hạn.

"Ngoài ra, xu hướng yếu đi của dòng vốn toàn cầu cũng khiến cho dòng vốn vào Việt Nam khó có thể xuất hiện sự bứt phá, đặc biệt là khi rủi ro về tăng trưởng/lạm phát của kinh tế thế giới chưa được nhìn nhận một cách rõ ràng", SSI đánh giá.

Mặc cho các yếu tố rủi ro bên ngoài có thể tiếp tục tạo thách thức trong ngắn hạn, song, số liệu vĩ mô riêng VN vẫn khả quan khi tăng trưởng GDP 2022 dễ dàng đạt mục tiêu 7%. Giải ngân đầu tư công cũng sẽ tiếp tục là chủ đề đầu tư đáng quan tâm trong nửa cuối năm 2022 sau khi nhiều vướng mắc về thủ tục đầu tư/pháp lý đã được giải quyết trong nửa đầu năm.

Tháng 7 cũng là cao điểm mùa KQKD bán niên với tăng trưởng lợi nhuận tích cực vẫn ghi nhận ở các ngành Cảng & Vận tải biển, Thủy sản, Hóa chất (Phân bón), Bán lẻ, Dầu khí tuy nhiên với những ngành liên quan tới giá hàng hóa, kỳ vọng tích cực đã được phản ánh phần lớn vào giá.

Chiến lược giao dịch trong xu hướng đi ngang

Trong tháng 6, chỉ số VN-Index nỗ lực kiểm định lại mốc tâm lý 1.300 điểm không thành công và lùi về kiểm định lại vùng 1.160 – 1.150 điểm, là vùng đáy ngắn hạn trong tháng 5. Hiện tại, chỉ số đang chuyển sang trạng thái sideway (đi ngang) quanh vùng 1.200 điểm trong những ngày đầu tháng 7.

SSI dự phóng kênh giá 1.150 – 1.223 điểm có thể là vùng dao động chính của chỉ số VN-Index trước khi xác nhận xu hướng tiếp theo bằng cách chinh phục cạnh trên hoặc phá vỡ cạnh dưới của kênh giá.

Theo đó, các giao dịch ngắn hạn có thể tận dụng gia tăng vừa phải tỷ trọng cổ phiếu sau khi VN-Index hồi phục lại từ cạnh dưới (1.150 điểm) với khối lượng cải thiện và hạ tỷ trọng khi chỉ số tiệm cận cạnh trên (1.223 điểm).

Trong kịch bản tích cực hơn, việc gia tăng tỷ trọng cổ phiếu sẵn có nên được đẩy mạnh khi VN-Index vượt mốc 1.223 với khối lượng lớn. Ngược lại, khi chỉ số chính phá vỡ mốc 1.150 điểm cũng với khối lượng lớn, chiến lược nên được áp dụng là chờ đợi đáy số 2 (vùng đáy số 1 là vùng đáy ngắn hạn tháng 5) của chỉ số xuất hiện để gia tăng tỷ trọng cổ phiếu trở lại.

Xem thêm

- 'Cú nước rút' của VinFast tại xứ sở vạn đảo: Hợp tác 'ông lớn' khai thác 150 xưởng dịch vụ, miễn phí sạc đến năm 2028

- Lào chuẩn bị xuất khẩu sầu riêng sang Trung Quốc: Diện tích trồng so với Việt Nam, Thái Lan ra sao?

- Ukraine khóa van khí đốt Nga, châu Âu lập tức tìm ra "cứu tinh": là đối tác của BRICS nắm trữ lượng khủng nhất châu Phi, dự kiến đưa 30 tỷ m3 mỗi năm vào EU

- Giá vàng thế giới bất ngờ lao dốc mạnh

- CTG: 15 năm phát triển cùng thị trường chứng khoán Việt Nam

- Thanh khoản lên tới 1 tỉ USD/ngày, thị trường chứng khoán Việt Nam "ngang hàng" với Singapore

- Nhà đầu tư hoảng loạn sau phiên "đỏ lửa"

Tin mới

Tin cùng chuyên mục