Sữa Quốc tế: 3 năm trước còn lỗ lũy kế 700 tỷ giờ có lãi 500 tỷ/năm, ban lãnh đạo toàn tên tuổi giới tài chính

Năm 2020, CTCP Sữa Quốc tế (IDP) chứng kiến sự lột xác ngoạn mục cùng với giai đoạn diễn ra cuộc chuyển giao chủ sở hữu.

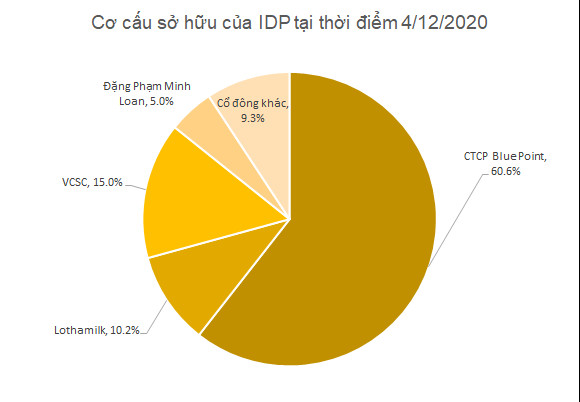

Nhóm nhà đầu tư liên quan đến VinaCapital đã thoái hết vốn, chuyển giao lại quyền kiểm soát sang nhóm nhà đầu tư mới gồm CTCP Bluepoint (60,6%), VCSC (15%) và Lothamilk (10,2%) tại ngày 4/12/2020.

Cùng với việc thay máu cổ đông, đội ngũ ban lãnh đạo cũng được làm mới với nhiều cái tên đình đám trong giới tài chính như CEO Chứng khoán Bản Việt Tô Hải giữ chức Chủ tịch HĐQT và Phó TGĐ điều hành VinaCapital Đặng Phạm Minh Loan giữ vị trí Tổng giám đốc.

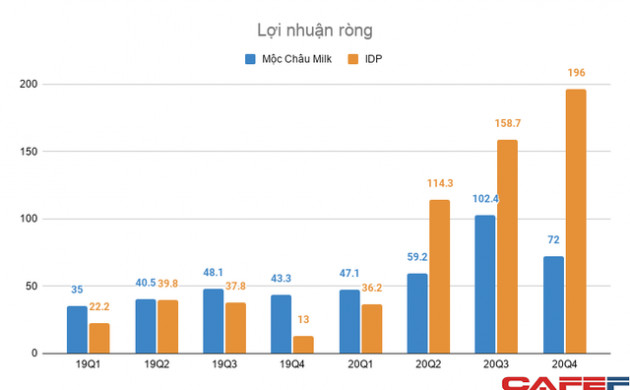

Sức tăng trưởng mạnh mẽ của IDP xuyên suốt trong cả 4 quý, tiếp nối làn sóng của năm 2019.

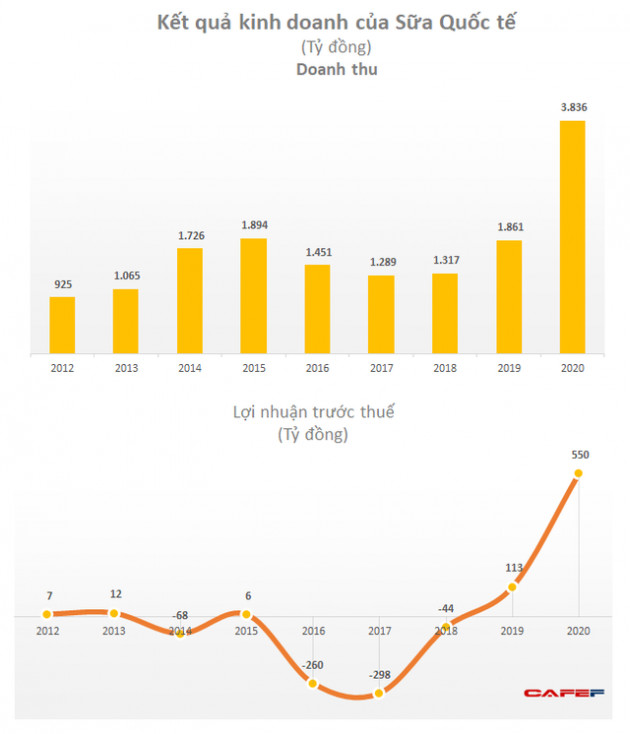

Năm vừa rồi, IDP đem về 3.836 tỷ đồng doanh thu, tăng gấp 2 lần. Biên lợi nhuận gộp tăng từ 37% lên 41%. Lợi nhuận ròng 505 tỷ đồng, gấp 4,5 lần so với 2019. Công ty sở hữu hai thương hiệu sữa là Ba Vì và Love’in Farm với sản phẩm LiF và Kun.

Kết quả kinh doanh quý 4 năm ngoái ghi nhận mức kỷ lục của IDP cả về doanh thu, lợi nhuận; lần lượt 1.008 tỷ đồng và 196 tỷ đồng.

Con số này đã vượt xa so với Mộc Châu Milk, công ty sữa cũng thể hiện bộ mặt rất tích cực sau khi về tay Vinamilk. Trước đó vào năm 2019, doanh thu của Mộc Châu Milk đạt 2.562 tỷ đồng, lợi nhuận ròng 167 tỷ đồng, cao hơn so với IDP lần lượt 37% và 48%.

Bức tranh tài chính hiện tại của IDP thực sự là khác một trời một vực khi nhìn lại thời điểm cách đây 3 năm: sau khi lỗ 209 tỷ năm 2016 và 298 tỷ đồng năm 2017, đến cuối năm 2017, lỗ lũy kế của IDP lên đến gần 700 tỷ đồng, vốn chủ sở hữu -259 tỷ.

Đến năm 2018, mức lỗ đã giảm đáng kể xuống còn 44 tỷ trước khi đảo chiều có lãi hàng trăm tỷ trong 2 năm vừa qua. Mức lãi hơn 500 tỷ trong năm 2020 đưa IDP trở thành một trong những doanh nghiệp có hiệu quả kinh doanh hàng đầu trong ngành hàng tiêu dùng.

Lý giải cho sức tăng trưởng của Sữa Quốc tế có thể đến từ việc đẩy mạnh đầu tư tài sản cố định, máy móc tạo dư địa tăng trưởng công suất. Năm ngoái, họ chi khoảng 227 tỷ đồng cho đầu tư tư bản, năm trước đó hơn 73 tỷ đồng.

Việc đầu tư mới, theo quan sát diễn ra mạnh mẽ sau khi hoàn thành chuyển giao cổ phần công ty cho nhóm cổ đông mới, tức là nửa cuối năm 2020.

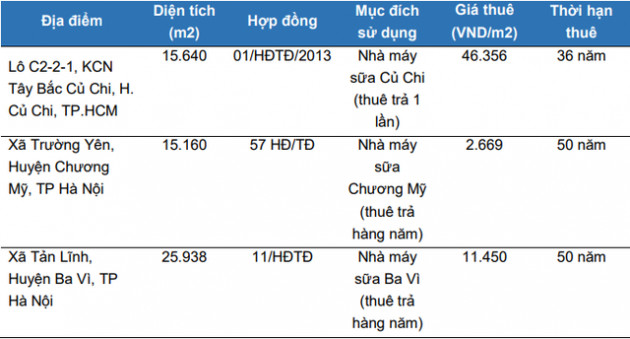

Báo cáo quản trị của Sữa Quốc tế năm 2020 cho thấy hai quyết định quan trọng của HĐQT công ty liên quan đến việc thay đổi mục tiêu và điều chỉnh xây dựng hai dự án nhà máy tại huyện Củ Chi, TP HCM và nhà máy chế biến sữa Ba Vì, Hà Nội. Ngoài ra, công ty còn đang sở hữu một nhà máy sữa tại Chương Mỹ, Hà Nội.

Theo thông tin về các hợp đồng lắp đặt lớn của IDP thời điểm tháng 11/2020, công ty này sự kiến đẩy mạnh lắp đặt máy móc trong quý 1/2021, tổng giá trị các hợp đồng gần 230 tỷ đồng.

Phía đầu ra, hai hợp đồng lớn bán sữa thời hạn 1 năm với hai đối tác nước ngoài là B.S Lucky 248 tỷ đồng và Guangzhou Debede Trade giá trị 87 tỷ đồng. Ngoài ra, một số hợp đồng trong nước lớn gồm bán sữa cho Foseca Việt Nam giá trị hơn 38 tỷ đồng; bán sản phẩm cho VinMart 22 tỷ đồng; bán cho Công ty TNHH Dịch vụ EB 69 tỷ đồng.

Để có nguồn tiền, trong năm vừa qua, Sữa Quốc tế thu về 332 tỷ đồng từ phát hành cổ phiếu cho cổ đông hiện hữu, tương ứng phát hành thêm 6,3 triệu đơn vị. Giá bán trung bình theo tính toán của chúng tôi vào khoảng 52.700 đồng, định giá công ty hơn 3.100 tỷ đồng. Bên mua chủ yếu là cổ đông Bluepoint. Việc mua cổ phần phát hành mới đã mở đường cho Bluepoint thâu tóm Sữa Quốc tế sau này.

Trên thực tế, IDP đã bán 2,38 triệu cổ phần cho nhân viên Phan Văn Thắng với giá ưu đãi 10.000 đồng; trong khi đó bán 3,92 triệu cổ phần cho Bluepoint với giá 78.542 đồng. Số tiền thu về phục vụ trả nợ cho Allwealth, bên liên quan đến cổ đông cũ Turnbull Holding, 353 tỷ đồng.

Đầu năm nay, CTCP Sữa Quốc tế đã được Sở giao dịch Chứng khoán Hà Nội (HNX) chấp thuận cho giao dịch cổ phiếu trên thị trường UPCoM, giá tham chiếu trong ngày giao dịch đầu tiên 50.000. Tuy nhiên do cơ cấu cổ đông cô đặc, cổ phiếu IDP gần như không có thanh khoản.

- Từ khóa:

- Mộc châu milk

- Sữa quốc tế

- Ctcp bluepoint

Xem thêm

- Gold Field triệt thoái vốn khỏi Sữa Quốc tế (IDP)

- Vinamilk liên tục "chiếm sóng" các danh sách, bảng xếp hạng uy tín về thương hiệu

- Sữa Quốc Tế (IDP) lãi 192 tỷ đồng trong quý 3, lợi nhuận liên tiếp sụt giảm từ đầu năm

- Sữa Quốc tế IDP lấn sang mảng bất động sản

- Sữa Quốc tế báo lãi 452 tỷ đồng nửa đầu năm

- Vinamilk và Mộc Châu Milk khởi công tổ hợp “Thiên đường sữa Mộc Châu”

- Mộc Châu Milk (MCM) chia tiếp cổ tức năm 2021 bằng tiền tỷ lệ 15%

Tin mới

Tin cùng chuyên mục