Tách bạch các gói hỗ trợ

Đến nay, đã có nhiều gói hỗ trợ tài khóa và tiền tệ được ban hành mà doanh nghiệp là một trong những đối tượng thụ hưởng chính.

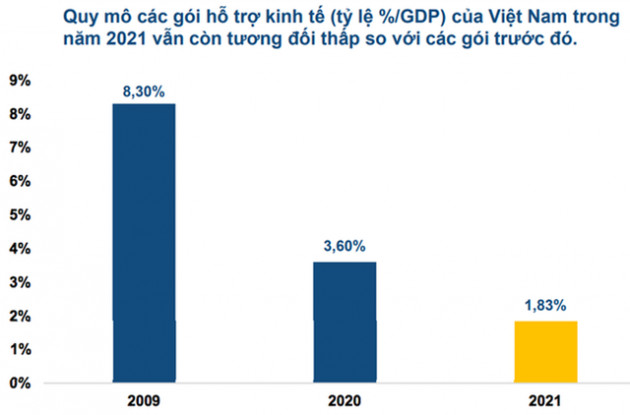

Quy mô các gói hỗ trợ kinh tế (tỷ lệ %/GDP) của Việt Nam năm 2021 còn tương đối thấp so với các gói trước đó.

Chờ “chốt” quy mô gói hỗ trợ

Tại kỳ họp thứ 2, Quốc hội khóa XIV, tại phiên thảo luận tại tổ về kế hoạch cơ cấu lại nền kinh tế giai đoạn 2021-2025, Bộ trưởng Bộ Tài chính Hồ Đức Phớc cho biết sẽ có gói kích thích kinh tế, trong đó tập trung vào 4 mũi nhọn, gồm gỡ về thể chế, nguồn nhân lực, vốn và chuyển đổi số. Gói kích thích kinh tế này sẽ gồm gói hỗ trợ lãi suất trị giá 20.000 tỷ đồng. Theo ông Phớc, Bộ đang tính toán và chưa chốt quy mô gói này.

Đại diện một Hiệp hội không muốn nêu tên kỳ vọng: Theo dòng thông tin về gói hỗ trợ, cộng đồng doanh nghiệp đang mong đợi cụ thể nhất về gói hỗ trợ lãi suất, quy mô, cách thức, đối tượng hỗ trợ. “Trước đó, ngành Ngân hàng dự kiến gói hỗ trợ vay với giá trị lãi suất cấp bù khoảng 3.000 tỷ đồng, tức sẽ có tổng giá trị gói vay 100.000 tỷ đồng, có thể hỗ trợ cho ít nhất 20.000 doanh nghiệp.

Vậy với gói hỗ trợ lãi suất dự kiến 20.000 tỷ đồng như được thông tin, thì đó là quy mô dư nợ dư kiến hay quy mô giá trị phần lãi suất cấp bù?”, vị này nhấn mạnh.

Không nên cộng gộp các gói hỗ trợ

Cũng theo vị đại diện Hiệp hội này, nếu gói hỗ trợ lãi suất dự kiến có quy mô dư nợ 20.000 tỷ đồng thì quá thấp, không hỗ trợ được nhu cầu của đông đảo doanh nghiệp, đặc biệt các SMEs. Còn nếu đó là quy mô giá trị lãi suất cấp bù thì tổng hạn mức cho vay của gói hỗ trợ sẽ rất cao và rất đáng mừng. Song với dư địa tiền tệ hiện tại, e là ngành ngân hàng khó “phóng tay” hỗ trợ.

“Chúng tôi đang rất mong đợi rõ ràng về gói này. Hy vọng nó không phải bao gồm khoản lãi suất mà các ngân hàng đang tính toán miễn giảm lãi theo các quy định của NHNN dự kiến sẽ thêm khoảng 14.000 tỷ đồng nữa như công bố của ngành Ngân hàng từ nay tới cuối năm. Bởi nếu cộng gộp như vậy thì gói hỗ trợ lãi suất thực tế sẽ không còn như mong đợi”, vị này cho biết.

Vì vậy, các doanh nghiệp cho rằng cần có sự tách bạch rõ giữa gói hỗ trợ dự kiến và các chính sách hỗ trợ hiện hữu của ngành ngân hàng.

Ông Thiện Nam, Lãnh đạo của một Công ty sản xuất thương mại, nhấn mạnh dù là gói hỗ trợ theo hình thức ưu đãi giảm lãi vay hay cấp bù lãi suất, đều cần tính đến 2 yếu tố: Thứ nhất, gói này có thể có hạn mức nhỏ nhưng tín chấp, thay vì chỉ cho vay vài ba doanh nghiệp đủ điều kiện. Thứ hai, gói hỗ trợ cần đặt tỷ lệ giải ngân cao, không để “mỡ treo miệng mèo”– công bố quy mô, chính sách nhưng khả năng đi vào hiện thực kém, gây tổn thất thêm chi phí chờ đợi của doanh nghiệp.

- Từ khóa:

- Gói hỗ trợ

- Kích thích kinh tế

- Lãi suất

Xem thêm

- Đại gia ngành xe với doanh thu kỷ lục 900.000 tỷ tung "bom tấn" ở Việt Nam, mẫu xe thuần điện chạy 512km

- Chuyên gia: 'Giá vàng giảm xuống dưới 2.000 USD có thể là điều không bao giờ xảy ra'

- Giá USD hôm nay 3/8: Lao dốc thẳng đứng, tỷ giá sẽ hạ nhiệt trong quý VI

- Giá USD hôm nay 1/8: Đồng bạc xanh suy yếu, tỷ giá USD/VND ngân hàng đồng loạt giảm

- Giá USD hôm nay 31/7: Đồng bạc xanh quay đầu giảm, tỷ giá USD/VND neo cao không ngừng

- Lãi suất gửi tiết kiệm ngân hàng tháng 7/2024

- Giá USD hôm nay 30/7: Ngân hàng Nhà nước tăng giá, thị trường tự do giảm tiếp

Tin mới

Tin cùng chuyên mục