Tại sao đường cong lợi suất đảo ngược lại khiến thị trường hoảng loạn đến vậy?

Cuối năm ngoái, số lượt tìm kiếm trên Google về "đường cong lợi suất phẳng" lại leo lên mức cao nhất trong hơn một thập kỷ, thậm chí đạt đỉnh vào tháng 4 năm nay. Tình trạng đảo ngược là nguyên nhân của việc này. Và đây là lý do tại sao thị trường lại chao đảo đến vậy.

Đường cong lợi suất là gì?

Đây là một cách để thể hiện sự chênh lệch trong khoản lợi suất mà các nhà đầu tư nhận được để mua nợ ngắn hạn hoặc dài hạn. Hầu hết, họ đòi hỏi nhiều hơn khi bị "khóa tiền" trong thời gian dài hơn, do không chắc chắn về diễn biến của nền kinh tế. Vì vậy, đường cong lãi suất thường dốc lên trên.

Đường cong lợi suất phẳng và đảo ngược là như thế nào?

Đường cong lợi suất đi ngang khi mức chênh lệch, hoặc khoảng chênh lệch, của các trái phiếu dài hạn rớt xuống mức 0, ví dụ khi lãi suất trái phiếu kỳ hạn 30 năm không có chênh lệch so với 2 năm. Nếu khoảng chênh lệch rớt xuống mức âm, đường cong sẽ được coi là đảo ngược.

Tại sao việc này lại rất quan trọng?

Theo những gì đã xảy ra trước đây, đường cong lợi suất phản ánh tác động của thị trường đối với nền kinh tế, đặc biệt là về lạm phát. Giới đầu tư cho rằng lạm phát tăng sẽ đòi hỏi lượng mua trái phiếu cao hơn để bù đắp cho tác động của tình trạng đó. Do lạm phát thường xuất phát từ tăng trưởng kinh tế mạnh, nên đường cong lợi suất dốc mạnh thường có nghĩa là tâm lý của các nhà đầu tư đang ổn định. Ngược lại, đường cong lãi suất đảo ngược lại là một dấu hiệu về tình trạng suy giảm kinh tế sắp xảy ra, tương tự như những gì đã xảy ra cách đây 11 năm. Đặc biệt, sự chênh lệch giữa trái phiếu 3 tháng và 10 năm đã đảo ngược trước 7 đợt suy thoái kinh tế trước đây.

Đường cong lợi suất trái phiếu Kho bạc Mỹ đang trong tình trạng thế nào?

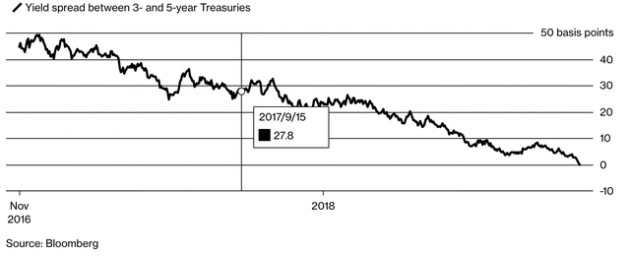

Xu hướng đường cong lợi suất phẳng đã khiến thị trường điều chỉnh từ cuối năm 2017 cho đến năm 2018, với việc Cục Dự trữ Liên bang (Fed) nâng lãi suất vào tháng 3, tháng 6 và tháng 9. Chênh lệch giữa trái phiếu 2 năm và 10 năm là khoảng 12 điểm cơ bản (một điểm cơ bản là 1% của 1%), giảm từ 79 điểm cơ bản vào tháng 2. Một số phần của đường cong lợi suất đảo ngược lần đầu tiên trong hơn một thập kỷ.

Sau nhiều năm chứng kiến xu hướng phẳng, mức chênh lệch giữa một số loại trái phiếu của Kho bạc Mỹ đã rớt xuống mức âm

Tình trạng này có ảnh hưởng đến các loại kỳ hạn hay không?

Có. Nhìn chung kỳ hạn càng gần thì chênh lệch lợi suất càng thấp. Điều đó cũng có nghĩa là một phần của đường cong có xu hướng đảo ngược trước những phần khác. Cụ thể hơn, khoảng chênh lệch giữa các trái phiếu kỳ hạn 2 năm và 3 năm, 2 năm và 5 năm, 3 năm và 5 năm đã ở dưới mức 0 vào tháng 12.

Tại sao hiện tại đường cong lại phẳng?

Có rất nhiều nguyên nhân. Một mặt, Fed đang dần nâng lãi suất ngắn hạn để đáp ứng tốc độ tăng trưởng khá nhanh của nền kinh tế. Và không như những năm trước, các ngân hàng trung ương có vẻ "ngại" đi lệch khỏi con đường đó bởi sự hỗn loạn của thị trường. Đồng thời, các thoả thuận, những mâu thuẫn thương mại của Mỹ và lo ngại về sự tăng trưởng bên ngoài nước Mỹ đã kiểm soát diễn biến của các trái phiếu dài hạn - đã giảm từ mức cao trong nhiều năm. Gần đây, Fed đã thay đổi quan điểm, bớt lạc quan về triển vọng của Mỹ.

Hai nguyên nhân khác đó là: quỹ hưu trí và các công ty bảo hiểm đã có nhu cầu quá cao đối với trái phiếu dài hạn, chất lượng cao và Ngân hàng Trung ương châu Âu và Ngân hàng Nhật Bản tiếp tục duy trì chính sách tiền tệ lỏng lẻo.

Quan điểm của các chuyên gia

Với con số chênh lệch đã ở dưới mức 0, sự chú ý giờ đây đổ dồn vào trái phiếu 3 tháng và 10 năm, trước đây đã dự báo về tình trạng suy thoái. Bộ trưởng Bộ Tài chính Mỹ Steven Mnuchin cho biết, ông không nhìn nhận thị trường là một dấu hiệu dự báo về tương lai của nền kinh tế. Các quan chức Fed đã bày tỏ lo ngại, nhưng cho đến nay vẫn không đưa ra nhiều động thái để ngăn chặn sự đảo ngược của đường cong lợi suất. Và miễn là ngân hàng trung ương nâng lãi suất ngắn hạn, thì sẽ không có nhiều dự đoán về đường cong dốc hơn.

- Từ khóa:

- Đường cong lợi suất

- Trái phiếu

- Kho bạc mỹ

Xem thêm

- Giá bạc hôm nay 6/1: duy trì mức ổn định

- Nhà đầu tư đổ gần 49.000 tỷ đồng vào kênh trái phiếu trong tháng 8/2024

- "Đo" áp lực đáo hạn trái phiếu 4 tháng cuối năm

- Ngành ngân hàng vẫn "thống trị" lượng trái phiếu phát hành trong tháng 8

- Bất động sản đối mặt với áp lực trái phiếu đáo hạn

- Ngân hàng tiếp tục đẩy mạnh huy động vốn qua kênh trái phiếu doanh nghiệp trong tháng 7

- Ngân hàng mua trái phiếu doanh nghiệp: Loạt quy định mới có hiệu lực từ ngày 12/8

Tin mới

Tin cùng chuyên mục