Tại sao tài sản, vốn tự có hệ thống ngân hàng sụt giảm?

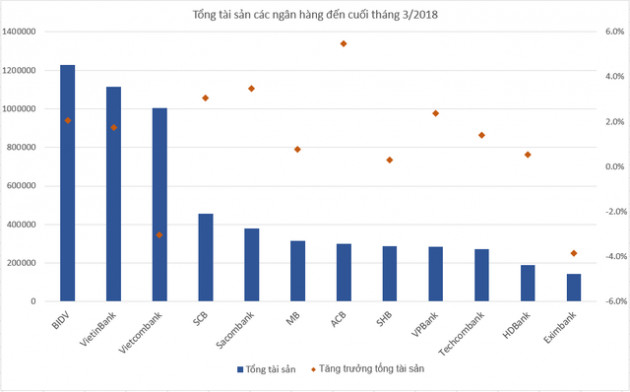

Theo thống kê mới nhất của NHNN, đến cuối tháng 2/2018, tổng tài sản của hệ thống TCTD bất ngờ giảm 70.000 tỷ đồng so với đầu năm xuống còn 9,93 triệu tỷ đồng. Vốn tự có của hệ thống ngân hàng cũng giảm 0,63% tương đương hơn 4.000 tỷ.

Đáng chú ý sự sụt giảm này phần lớn đến từ các ngân hàng thương mại Việt Nam. Cụ thể, tài sản của khối NHTM Nhà nước giảm 21.154, khối NHTM CP giảm 49.749 tỷ đồng; vốn tự có của khối NHTM Nhà nước giảm 7.511 tỷ đồng, khối NHTM CP giảm 3.217 tỷ đồng.

TS. Đặng Anh Tuấn, Phó Viện trưởng Viện Ngân hàng Tài chính, trường Đại học Kinh tế Quốc dân cho biết, số liệu thống kê của NHNN cho thấy tín dụng tăng 1,37%, tiền gửi dân cư tăng 4,22% nhưng có sự sụt giảm trong tiền gửi của các tổ chức kinh tế (-2,81%), đồng thời tỷ trọng tiền mặt lưu thông trong tổng phương tiện thanh toán cũng tăng lên trong 2 tháng đầu năm. Số liệu của NHNN chưa loại bỏ các khoản giấy tờ có giá do các tổ chức tín dụng khác trong nước mua.

Ông Tuấn giải thích, như vậy sụt giảm trong tổng tài sản và nợ có thể đến từ việc: một là gia tăng sử dụng tiền mặt trong thanh toán của các doanh nghiệp, tổ chức kinh tế trước và sau dịp Tết nguyên đán; hai là giảm việc vay nợ giữa các tổ chức tín dụng với nhau.

"Nếu việc giảm vay nợ lẫn nhau giữa các ngân hàng mang tính tái cấu trúc lại hoạt động cho vay, đầu tư của ngân hàng thì sẽ có tác động tích cực về mặt dài hạn, còn lại biến động cho vay lẫn nhau dẫn tới biến động trong tổng tài sản của hệ thống ngân hàng mang tính chất mùa vụ là điều bình thường trong nền kinh tế", ông nhận định.

Với vốn tự có, đây được xem là "chốt chặn cuối cùng" trong chuỗi phòng thủ của mỗi nhà băng, tuy nhỏ nhưng đóng vai trò rất quan trọng. Theo TS. Đặng Anh Tuấn, vốn tự có của ngân hàng giảm sẽ làm giảm mức độ an toàn trong hoạt động của ngân hàng, khả năng chịu đựng rủi ro của ngân hàng cũng sẽ yếu đi.

Việc vốn tự có giảm sút đã kéo theo tỷ lệ an toàn vốn tối thiểu (CAR) của các nhà băng tiếp tục xuống thấp. CAR của hệ thống giảm từ 12,23% cuối năm 2017 xuống mức 11,98% cuối tháng 2/2018. Trong đó, CAR của NHTM Nhà nước giảm xuống mức 9,36%; khối NHTM Cổ phần đứng ở mức 11,03%.

Vốn tự có của các ngân hàng thương mại bao gồm vốn điều lệ, lợi nhuận giữ lại, các quỹ,...; thường nằm trong xu hướng tăng lên do liên tục tích lũy suốt quả trình hoạt động. Vậy sự sụt giảm trong 2 tháng đầu năm là do đâu và có đáng lo ngại?

Vốn tự có giảm có thể đến từ nhiều nguyên nhân như do lợi nhuận giảm, kinh doanh thua lỗ, chi trả cổ tức hoặc vốn cấp 2 giảm (một số khoản giấy tờ có giá dài hạn đến kỳ đáo hạn),….Đối với khối NHTMCP thì lý do chi trả cổ tức có thể là một trong những lý do chính khi có 2 ngân hàng chia cổ tức bằng tiền mặt 2 tháng đầu năm với giá trị tương đối lớn là MB chia cổ tức đợt 1 giá trị 1.000 tỷ, VIB chia cổ tức 750 tỷ.

Trong khi đó, khối NHTM Nhà nước có vốn tự có giảm mạnh hơn (7.500 tỷ đồng). Nhóm này gồm có 7 ngân hàng, tuy nhiên chỉ có BIDV, VietinBank, Vietcombank là ngân hàng cổ phần nên thường xuyên công bố thông tin, 4 ngân hàng còn lại Agribank, Oceanbank, GPBank, CBBank lại rất kín về các chỉ số tài chính. Trong đó, 3 ngân hàng cổ phần đều chưa chia cổ tức trong quý 1 và có lợi nhuận khá tốt nên khả năng lớn Agribank đã nộp lại lượng đáng kể lợi nhuận cho ngân sách nhà nước hoặc không loại trừ nguyên nhân đến từ Oceanbank, CBBank, GPBank.

Trên thực tế, chuyện tổng tài sản, vốn tự có của ngân hàng giảm không phải là hiếm, song đây cũng là chuyện lần đầu xảy ra trong khoảng thời gian 2 năm trở lại đây. Cập nhật các chỉ số tại BCTC quý 1 do các ngân hàng công bố, đa số có tổng tài sản, vốn tự có tăng so với cuối năm 2017. Vậy nên, việc tài sản của hệ thống trong 2 tháng đầu năm nay có thể chỉ mang tính ngắn hạn và chưa phải biểu hiện tiêu cực.

- Từ khóa:

- Vốn tự có

- Hệ thống ngân hàng

- Dư nợ tín dụng

- Tỷ lệ an toàn vốn

- Ngân hàng thương mại

- Tài sản ngân hàng bốc hơi

Xem thêm

- "Bơm" vốn cho kinh tế tư nhân: Lãnh đạo Ngân hàng Nhà nước nói gì?

- Không còn chuộng dầu Nga, Trung Quốc đang sở hữu một loạt các nhà cung cấp dầu thô giá rẻ hấp dẫn, một trong số đó cũng đang bị trừng phạt

- 6 tháng, Ngân hàng Nhà nước bán ra hơn 13 tấn vàng: Vì sao người Việt vẫn "mê" vàng đến thế?

- Giá USD hôm nay 22/9: Tỷ giá "chợ đen" bất động tại phiên cuối tuần

- Giá USD hôm nay 21/9: Ngân hàng tăng giảm không đồng nhất, thị trường tự do "bất động"

- Giá USD hôm nay 20/9: Bất ngờ tăng tỷ giá "chợ đen" lấy lại mốc 25.000 đồng

- Giá USD hôm nay 17/9: Tỷ giá "chợ đen" ít biến động

Tin mới

Tin cùng chuyên mục