Tạo thuận lợi tối đa cho nhà cung cấp nước ngoài nộp thuế tại Việt Nam

Đại diện Cục Thuế Doanh nghiệp lớn (Tổng cục Thuế) cho biết, đến thời điểm này việc xây dựng, vận hành thử nghiệm Cổng TTĐT NCCNN đã hoàn thành và sẵn sàng vận hành chính thức. Sau khi đi vào vận hành tất cả các giao dịch từ đăng ký, kê khai, nộp thuế… được thực hiện bằng hình thức trực tuyến thông qua Cổng TTĐT NCCNN và các NCCNN không phải nộp hồ sơ bản cứng đến cơ quan thuế Việt Nam.

Đại diện Cục Thuế Doanh nghiệp lớn lưu ý, khi đăng ký thực hiện giao dịch thuế điện tử, NCCNN thực hiện đăng ký giao dịch thuế điện tử cùng với đăng ký thuế lần đầu thông qua Cổng TTĐT NCCNN, đồng thời phải đảm bảo điều kiện có khả năng truy cập và sử dụng internet, có địa chỉ thư điện tử để giao dịch với cơ quan thuế quản lý trực tiếp.

Các thủ tục được xác thực bằng mã xác thực giao dịch điện tử. Mã được gửi về email mà NCCNN đăng ký với cơ quan thuế Việt Nam khi thực hiện đăng ký thuế lần đầu và đăng ký thay đổi thông tin (nếu có).

Đồng thời, NCCNN chỉ được đăng ký một địa chỉ thư điện tử chính thức để nhận tất cả các thông báo trong quá trình thực hiện giao dịch với cơ quan thuế quản lý trực tiếp. Sau khi thực hiện thành công thủ tục đăng ký thuế lần đầu, Cổng TTĐT NCCNN gửi thông tin về tài khoản giao dịch điện tử và mã số thuế vào địa chỉ thư điện tử của người nộp thuế đã đăng ký để thực hiện các thủ tục về thuế trên Cổng TTĐT NCCNN.

Mã số thuế đối với trường hợp NCCNN trực tiếp hoặc ủy quyền đăng ký, kê khai, nộp thuế được thực hiện theo quy định tại Thông tư số 105/2020/TT-BTC ngày 3/12/2020 của Bộ Tài chính hướng dẫn về đăng ký thuế.

NCCNN thực hiện đăng ký thuế trực tiếp theo Mẫu số 01/NCCNN ban hành kèm theo phụ lục I Thông tư này trên Cổng TTĐT NCCNN. Trường hợp thay đổi thông tin đăng ký thuế theo Mẫu số 01-1/NCCNN ban hành kèm theo phụ lục I của thông tư cho cơ quan thuế quản lý trực tiếp trên Cổng TTĐT NCCNN. Để xác thực khi đăng ký thuế, NCCNN sử dụng mã xác thực giao dịch điện tử do cơ quan thuế quản lý cấp qua Cổng TTĐT NCCNN.

Về trách nhiệm của Tổng cục Thuế, đơn vị có trách nhiệm cập nhật danh sách các nhà cung cấp nước nước ngoài trực tiếp hoặc ủy quyền đăng ký thuế, kê khai thuế trên Cổng TTĐT NCCNN; Phối hợp với cơ quan có liên quan xác định, công bố tên, địa chỉ website của NCCNN chưa thực hiện đăng ký, kê khai, nộp thuế mà người mua hàng hóa, dịch vụ có thực hiện giao dịch phát sinh tại Việt Nam.

Bên cạnh đó, cơ quan thuế ở Việt Nam có quyền phối hợp với cơ quan thuế ở nước ngoài để trao đổi, đôn đốc NCCNN kê khai, nộp thuế; truy thu thuế đối với NCCNN nếu chứng minh được NCCNN kê khai, nộp thuế không đúng thực tế; phối hợp với các cơ quan có thẩm quyền để thực hiện và các biện pháp xử lý theo quy định của pháp luật đối với trường hợp NCCNN không tuân thủ nghĩa vụ thuế tại Việt Nam.

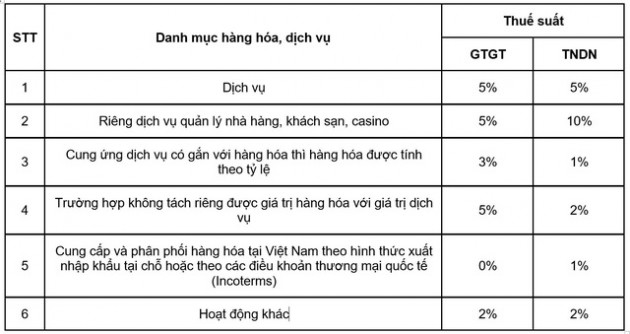

Theo Cục Thuế Doanh nghiệp lớn, đối với việc khai thuế, NCCNN thực hiện khai thuế theo Quý. Doanh thu tính thuế giá trị gia tăng (GTGT) và thuế thu nhập doanh nghiệp (TNDN) là doanh thu mà NCCNN nhận được. Số thuế tính nộp bao gồm thuế GTGT và thuế TNDN theo tỷ lệ phần trăm trên doanh thu NCCNN nhận được. Cụ thể, thuế suất của một số nhóm hàng hóa, dịch vụ như sau:

Trường hợp NCCNN thuộc nước hoặc vùng lãnh thổ đã ký kết Hiệp định thuế với Việt Nam thì được thực hiện thủ tục miễn thuế, giảm thuế theo Hiệp định, tránh đánh thuế hai lần theo quy định.

Về nộp thuế, đại diện Cục Thuế Doanh nghiệp lớn cho biết, đối với NCCNN, sau khi nhận được mã định danh khoản phải nộp ngân sách nhà nước do Tổng cục Thuế thông báo, NCCNN thực hiện nộp thuế bằng đồng ngoại tệ tự do chuyển đổi vào tài khoản thu ngân sách nhà nước.

Trong đó, NCCNN đảm bảo ghi đúng mã định danh khoản phải nộp ngân sách nhà nước do Tổng cục Thuế gửi. Người nộp thuế khai thuế bằng đồng ngoại tệ nào thì nộp thuế bằng đồng ngoại tệ tự do chuyển đổi đó.

Theo Thông tư 80 của Bộ Tài chính, các nền tảng như Facebook, Google, YouTube..., mặc dù không có cơ sở kinh doanh cố định tại Việt Nam, nhưng hoạt động qua phương thức thương mại điện tử tại Việt Nam sẽ phải đăng ký thuế, khai thuế và nộp các nghĩa vụ thuế tại cơ quan quản lý thuế của Việt Nam.

Bên cạnh đó, Thông tư cũng quy định rõ các tổ chức, cá nhân có liên quan trong việc quản lý thuế đối với hoạt động kinh doanh thương mại điện tử, kinh doanh dựa trên nền tảng số và các dịch vụ khác của NCCNN không có cơ sở thường trú tại Việt Nam bao gồm các đối tượng sau:

- NCCNN không có cơ sở thường trú tại Việt Nam có hoạt động kinh doanh thương mại điện tử, kinh doanh dựa trên nền tảng số và các dịch vụ khác với tổ chức, cá nhân ở Việt Nam.

- Tổ chức, cá nhân ở Việt Nam mua hàng hóa, dịch vụ của NCCNN.

- Đại lý thuế hoạt động theo pháp luật Việt Nam được NCCNN ủy quyền thực hiện đăng ký thuế, khai thuế, nộp thuế tại Việt Nam.

- Ngân hàng thương mại, tổ chức cung ứng dịch vụ trung gian thanh toán và các tổ chức, cá nhân có quyền và nghĩa vụ liên quan đến hoạt động kinh doanh thương mại điện tử, kinh doanh dựa trên nền tảng số và các dịch vụ khác của NCCNN.

Trước đó, trong phiên chất vấn Bộ trưởng Công Thương Nguyễn Hồng Diên, Bộ trưởng Tài chính Hồ Đức Phớc vào ngày 16/3, Bộ trưởng Tài chính Hồ Đức Phớc thông tin, trong thời gian qua, ngành thuế đã thu gần 5.000 tỷ đồng từ kinh doanh trên môi trường mạng. Chẳng hạn các doanh nghiệp như Facebook là 1.694 tỷ đồng, Google là 1.618 tỷ đồng , Microsoft 576 tỷ đồng và thương mại xuyên biên giới 1.317 tỷ đồng...

Xem thêm

- Bất chấp Mỹ siết thuế, người tiêu dùng toàn cầu vẫn 'đổ xô' mua xe điện

- Hàng trăm nghìn tấn hàng từ Mỹ đổ bộ Việt Nam với giá cực rẻ: Thuế nhập khẩu 3%, đưa Việt Nam trở thành ông trùm khu vực ASEAN

- Nóng: iPhone, máy tính, đồ điện tử sẽ bị đánh thuế riêng trong vài tháng tới, Tổng thống Donald Trump dò xét lại toàn bộ chuỗi cung ứng bán dẫn

- Mỹ vừa chốt đơn hơn 7 tỷ USD một 'mỏ vàng' của Việt Nam: Thuế nhập khẩu được miễn 0%, nước ta là ông lớn thứ 5 thế giới

- Biên tập viên công nghệ: "Thời gian tới, tôi sẽ không mua iPhone hay điện thoại Samsung mới nữa"

- Không xuất sang Mỹ, 'siêu thực phẩm' của Việt Nam vẫn thu nghìn tỷ nhờ Trung Quốc: Thuế nhập khẩu 0%, bầu Đức trúng đậm khi giá tăng dựng đứng

- Chưa từng có: Apple vừa chuyển 600 tấn iPhone, tương đương 1,5 triệu thiết bị về Mỹ, mọi khâu thực hiện đều thần tốc không tưởng