Thay đổi mô hình kinh doanh, Thép Nam Kim (NKG) chấm dứt giải thể chi nhánh Bình Dương

Thép Nam Kim (NKG) vừa thông qua quyết định chấm dứt hoạt động chi nhanh tại Bình Dương, địa chỉ cụ thể tại Lô B2.2-B2.3, đường Đ3, KCN Đồng An 2. Lý do theo NKG là thay đổi chiến lược và mô hình kinh doanh của Công ty.

Theo đó, NKG sẽ tiến hành thanh toán các khoản nợ lương, trợ cấp thôi việc, BHXH, hợp đồng kinh tế, hợp đồng loa động... theo quy định. Sau khi thanh lý tài sản, thanh lý các khoản nợ và chi phí chấm dứt hoạt động, số tiền còn lại sẽ được nhập vào quỹ Công ty.

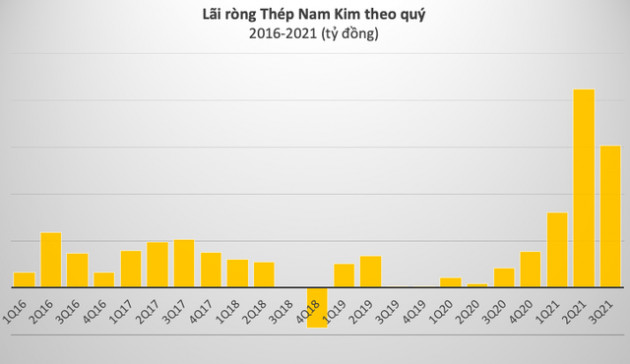

Về NKG, kết thúc quý 3/2021 doanh thu Công ty tăng 123% đạt 7.531 tỷ đồng, nhờ giá bán cũng như sản lượng đều tăng mạnh so với cùng kỳ năm ngoái. Bất chấp các biện pháp ngăn cách xã hội chặt chẽ hơn, sản lượng xuất khẩu tăng mạnh 128% so với quý 2/2021 và thúc đẩy tổng sản lượng tăng 32% so với cùng kỳ.

Trong đó, giá bán trung bình tăng khoảng 70% do giá thép ở Bắc Mỹ và Châu Âu tiếp tục tăng, trong khi, giá bán ở Việt Nam ổn định, góp phần hỗ trợ biên lợi nhuận gộp ở mức cao, đạt 17,2% so với 7,2% cùng kỳ năm ngoái.

NKG theo giới quan sát đang nắm bắt cơ hội xuất khẩu để duy trì sản lượng bán hàng ở mức kỷ lục. Sản lượng tiêu thụ đạt khoảng 276.000 tấn sản phẩm trong quý 3, tăng 32% so với cùng kỳ năm ngoái. Sản lượng xuất khẩu tăng mạnh 39% so với quý trước và 128% so với cùng kỳ năm trước, đạt 224.000 tấn trong quý 3. Tương ứng, mức đóng góp 81,5% vào tổng sản lượng bán ra do nhu cầu ở nước ngoài tăng mạnh và NKG chủ động đẩy mạnh xuất khẩu để bù đắp nhu cầu yếu ở thị trường nội địa.

Hiện, châu Âu và Bắc Mỹ là thị trường trọng tâm của NKG, chiếm khoảng 70% tổng sản lượng bán ra. Ngược lại, nhu cầu tại thị trường nội địa yếu do tác động tiêu cực của tình hình giãn cách xã hội ngày càng lớn trong tháng 7 và tháng 8.

VDSC kỳ vọng NKG có thể nắm bắt cơ hội tại thị trường nước ngoài để tối đa hóa lợi nhuận. Công ty cho thấy khả năng phân bổ sản lượng một cách linh hoạt khi gia tăng tỷ trọng của các thị trường có khả năng sinh lời tốt nhất, như châu Âu và Bắc Mỹ.

Trong quý 4, ước tính biên lợi nhuận gộp có thể giảm ở châu Âu, nhưng vẫn sẽ cao ở Bắc Mỹ. Tương ứng, doanh thu quý cuối năm của NKG có thể tăng 151% so với cùng kỳ khi cả sản lượng tiêu thụ và giá thép đều tăng mạnh so với cùng kỳ năm ngoái. Tổng sản lượng tiêu thụ được dự phóng tăng 55% lên 306.000 tấn. Trong khi đó, giá bán trung bình cũng tăng 60% lên khoảng 27,5 triệu đồng/tấn.

Sang năm 2022, VDSC dự báo sản lượng tiêu thụ của NKG trong mảng tôn mạ và ống thép tiếp tục tăng trưởng lần lượt 4% và 8,8% lên 1 triệu tấn và 159.000 tấn. Xuất khẩu có thể chiếm 66% tổng sản lượng tiêu thụ, giảm so với mức ước tính 68% vào năm 2021. Lợi nhuận của NKG có thể sụt giảm do giá thép ở châu Âu suy yếu và giá bán có thể điều chỉnh do giá quặng sắt giảm, tuy nhiên, chi phí vận chuyển thấp hơn có thể hỗ trợ LNST.

Xem thêm

- Hai "thái cực" trong bức tranh lợi nhuận doanh nghiệp thép 2024

- Hi hữu: Rao bán lô tài sản đã hỏng với giá gần 38 triệu đồng

- Người đàn ông ở Hà Nội mất gần 10 tỷ đồng khi tham gia mô hình kinh doanh Dropshipping

- Ngập thị trường, Trung Quốc liên tục đưa một mặt hàng giá rẻ về Việt Nam: nhập khẩu tăng hơn 100%, nước ta sắp áp dụng biện pháp chống bán phá giá

- 55 tuổi đi khởi nghiệp, cụ ông sắp nghỉ hưu tạo nên đế chế chip vĩ đại hơn 700 tỷ USD: ‘Chinh phạt’ từ Mỹ đến Nhật Bản, trở thành huyền thoại trong giới công nghệ

- Ông Phạm Nhật Vượng lập công ty phát triển trạm sạc toàn cầu, cam kết đổ 10.000 tỷ trong 2 năm tới

- Một chuỗi cà phê 5 cửa hàng của Việt Nam chuẩn bị tiến vào Singapore: "Luckin Coffee làm thế nào, chúng tôi làm ngược lại"

Tin mới

Tin cùng chuyên mục