Thêm 2 công ty bất động sản Trung Quốc lỡ hạn thanh toán trái phiếu, 'hiệu ứng' vỡ nợ dây chuyền đang xảy ra?

Các nhà xây dựng của Trung Quốc đang tìm các kéo dài thời gian gia hạn hoặc hoán đổi các khoản nợ để tránh tình trạng vỡ nợ, trong bối cảnh sắp đến hạn thanh toán trái phiếu.

Công ty Modern Land đang yêu cầu các trái chủ gia hạn thêm 3 tháng đối với số trái phiếu trị giá 250 triệu USD sẽ đến hạn vào ngày 25/10. Ngoài ra, họ cũng thông báo 2 giám đốc điều hành dự định cho công ty vay khoảng 125 triệu USD.

Trong khi đó, Xinyuan Real Estate Co. đề xuất chi trả 5% khoản tiền gốc đối với trái phiếu đến hạn ngày 15/10 và hoán đổi khoản nợ đó lấy trái phiếu đến hạn vào năm 2023. Fitch Ratings nhận định động thái này là cuộc hoán đổi nợ xấu và hạ cấp trái phiếu của công ty này xuống hạng C.

Modern Land và Xinyuan lần lượt có 1,35 tỷ USD và 760 triệu USD trái phiếu USD quá hạn thanh toán, theo số liệu do Bloomberg tổng hợp. Trong khi đó, con số này đối với Evergrande là 19,2 tỷ USD.

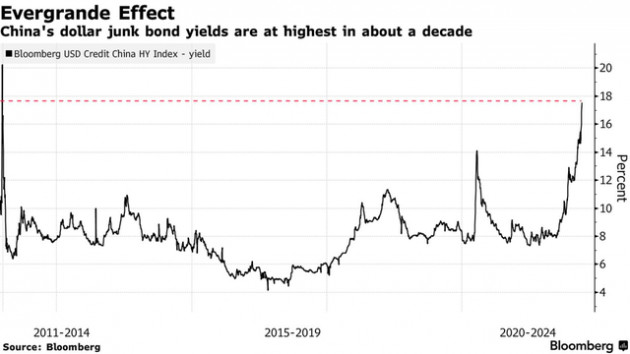

Động thái kiểm soát chặt chẽ của Bắc Kinh đối với lĩnh vực bất động sản và những bất ổn về tương lai của Evergrande đã khiến lãi suất trái phiếu rác tăng lên cao nhất trong khoảng 1 thập kỷ. Theo các chuyên gia giao dịch tín dụng, thị trường trái phiếu rác - vốn do các nhà phát triển "thống trị", đã chứng kiến giá trái phiếu giảm tới 10 cent vào ngày 11/10.

Lãi suất trái phiếu rác của Trung Quốc tăng lên mức cao nhất 1 thập kỷ.

Chi phí đi vay tăng cao đã đẩy rủi ro tái cấp vốn, khi các công ty cũng có thể gặp khó khăn trong việc tiếp cận thị trường trái phiếu nước ngoài. Tình trạng ngày có thể gây ra làn sóng vỡ nợ mới trong lĩnh vực bất động sản Trung Quốc. Dữ liệu do Bloomberg tổng hợp cho thấy, các khoản thanh toán lỡ hạn của các công ty bất động sản đã chiếm tới 36% trong số 175 tỷ NDT (27,2 tỷ USD) trong các vụ vỡ nợ trái phiếu doanh nghiệp trong nước vào năm nay.

Tuy nhiên, đối với những doanh nghiệp đi vay vẫn đủ khả năng chi trả, thị tình trạng bán tháo cũng là cơ hội để mua lại trái phiếu với mức giá thấp và giúp họ củng cố bảng cân đối kế toán. Chủ tịch Yuzhou Group Holdings Co. gần đây đã mua 5,6 triệu USD trái phiếu của công ty.

Trong khi đó, nhà đầu tư vẫn đang chờ đợi thông báo rõ ràng từ Evergrande về khả năng tái cơ cấu hoặc giải pháp cho cuộc khủng hoảng nợ có thể kéo dài trong nhiều tháng. Một số trái chủ của công ty lo ngại rằng nếu sụp đổ, Evergrande có thể bán tài sản mà họ đang nỗ lực "bám trụ" để đòi nợ. Theo Bloomberg, Evergrande có 148 triệu USD trái phiếu đã đến hạn vào ngày 11/10, sau khi không có dấu hiệu nào cho thấy nhà phát triển này sẽ thanh toán lãi suất đối với các trái phiếu đến hạn vào tháng 9.

Kenneth Ho - trưởng bộ phận chiến lược tín dụng châu Á của Goldman Sachs, dự đoán sẽ có nhiều vụ vỡ nợ của các nhà phát triển Trung Quốc xảy ra sau chiến dịch giảm đòn bẩy của Bắc Kinh. Ông cho biết, ngành này "cần một số thay đổi về chính sách để vực dậy niềm tin của nhà đầu tư."

Tham khảo Bloomberg

- Từ khóa:

- Trung quốc

- Bất động sản

- Vỡ nợ

- Evergrande

Xem thêm

- Suzuki âm thầm ra mắt mẫu xe tay ga 125cc đẹp hơn nhiều các đối thủ đến từ Honda hay Yamaha mà giá chỉ hơn 35 triệu đồng

- Mỹ vừa chi hơn 300 triệu USD mua một ‘mỏ vàng’ mới nổi của Việt Nam: Nước ta là mắt xích quan trọng của chuỗi cung ứng, các cường quốc công nghệ đua nhau mua hàng

- Thị trường ngày 18/4: Dầu bật tăng, vàng giảm, gạo thấp nhất 22 tháng

- Hàng nghìn tấn hàng từ Việt Nam đổ bộ Mỹ với giá đắt đỏ: 1/3 thế giới đua nhau săn lùng, nước ta sở hữu diện tích trồng hơn 900.000 ha

- Ở Việt Nam có mẫu xe to ngang CX-5 nhưng ăn xăng 1L/100km, mạnh hơn cả Land Cruiser Prado: Giá thế nào?

- Đối thủ cứng của Wuling Mini EV có bản nâng cấp tại Trung Quốc: Sạc 1 lần chạy 210km, giá tương đương 169 triệu

- Bất chấp Mỹ siết thuế, người tiêu dùng toàn cầu vẫn 'đổ xô' mua xe điện

Tin mới

Tin cùng chuyên mục