Thép Nam Kim (NKG): SMC cùng nhân sự chủ chốt thay nhau "bắt đáy", mục đích tăng quan hệ hợp tác hai bên

Trong thông báo mới phát đi, SMC dự kiến mua vào 6,3 triệu cổ phiếu NKG, thời gian thực hiện dự kiến 9/7-7/8/2019, thông qua sàn. Mục đích nhằm tăng mối quan hệ hợp tác giữa hai bên, sau giao dịch SMC dự kiến tăng tỷ lệ sở hữu tại NKG từ 1,54% lên 5%, chính thức trở thành cổ đông lớn.

Hiện giá cổ phiếu NKG đang ở vùng đáy hơn 3 năm, giao dịch quanh 6.260 đồng/cp, giảm 23% so với đầu năm. Nguyên nhân xuất phát từ tình hình kinh doanh giảm sút mạnh thời gian qua, quý đầu năm 2019 lỗ ròng Công ty hơn trăm tỷ đồng, dẫn đến lợi nhuận sau thuế chưa phân phối tích lũy kế của NKG nhanh chóng lùi về chỉ còn 211 tỷ đồng.

Tính theo mức thị giá hiện tại, ước tính SMC sẽ phải chi hơn 39 tỷ đồng cho thương vụ trên. NKG cũng vừa công bố danh sách thành viên HĐQT cũng như Ban kiểm soát mới nhiệm kỳ 2015-2020, trong đó bầu bổ sung hai thành viên HĐQT là bà Nguyễn Ngọc Ý Nhi và ông Võ Hoàng Vũ; đây là hai nhân sự chủ chốt của SMC. Song song, Ban kiểm soát cũng bầu cử bổ sung ông Lê Nhật Tân.

Trong động thái đáng chú ý mới đây, ông Võ Hoàng Vũ cũng vừa đăng ký mua vào 15 triệu cổ phiếu NKG theo phương thức thỏa thuận để đầu tư. Giao dịch dự kiến thực hiện từ 8/7 - 6/8/2019.

Trước đó vào năm 2017, SMC tham gia mua cổ phiếu NKG phát hành cho các nhà đầu tư trong đợt phát hành riêng lẻ 30 triệu cổ phần, tương đương tỷ lệ 30% vốn điều lệ theo nghị quyết ĐHĐCĐ NKG đã thông qua. Mục đích được SMC đưa ra là nhằm tăng cường quan hệ kinh doanh và quan hệ đối tác chiến lược trong thời gian tới giữa SMC và NKG.

Về NKG, tương tự các doanh nghiệp ngành thép khác, NKG bên cạnh việc đối mặt với những diễn biến khó lường của giá thép cũng như tình hình cung cầu không khả quan, Công ty hiện cũng mang rủi ro quản trị khi quy mô không lớn, sức khỏe tài chính không ổn định và giao dịch nhiều với các bên liên quan.

Chưa kể, vấp phải cạnh tranh gay gắt, thị phần NKG suy giảm trong thời gian gần đây, tính đến quý 3/2018 Công ty đã đánh mất vị trí thứ 2 về thị phần cho Tôn Đông Á. Dài hạn hơn, áp lực cạnh tranh dự báo ngày càng lớn trước kế hoạch tham gia cạnh tranh tại thị trường tôn mạ trong nước của Tập đoàn Hòa Phát (HPG).

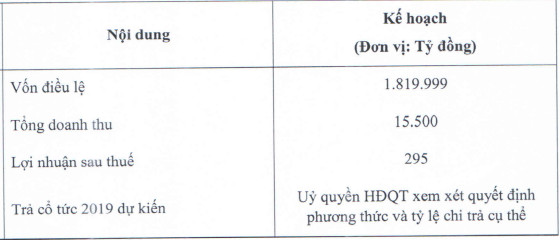

Đặt kế hoạch cho năm 2019, NKG chủ trương chuyển nhượng hàng loạt dự án và tái cấu trúc sản xuất, bán vốn góp tại dự án Nam Kim Corea, KCN Visip II – A, một số nhà máy sản xuất mạ, nhà máy Nam Kim 1 – công suất 500.000 tấn/năm. Thông qua các thương vụ chuyển nhượng, NKG dự thu về khoảng 850 tỷ đồng và sử dụng nhằm giảm dư nợ trung hạn. Công ty kỳ vọng doanh thu 2019 đạt 15.500 tỷ, tăng 5% và LNST 295 tỷ đồng, chủ yếu từ bán dự án.

Sau 2 quý thua lỗ (quý 4/2018 lỗ 173 tỷ và quý 1/2019 lỗ 102 tỷ đồng), Thép Nam Kim ước đạt 120 tỷ đồng trong quý 2/2019, lũy kế nửa đầu năm lãi ròng xấp xỉ 20 - 25 tỷ đồng. Trong bối cảnh giá thép cán nóng (HRC) trung bình quý này không cao hơn nhiều so với quý đầu năm (557 USD/tấn so với 548 USD/tấn), mức lợi nhuận trên có được nhờ 2 khoản chuyển nhượng nhà máy Nam Kim 1 và phần vốn góp trong liên doanh Nam Kim Corea. Ngoài ra, lãi ròng cải thiện một phần do tiết giảm mạnh chi phí lãi vay nhờ giảm nợ ngắn hạn, theo đó nhiều khả năng hoạt động kinh doanh cốt lõi trong của NKG chưa thực sự hồi phục.

Xem thêm

- Bức tranh lợi nhuận trái ngược ngành thép năm 2023 và hi vọng lớn trong năm 2024 đến từ đầu tư

- Louis Capital (TGG) đổi tên, đổi trụ sở chính, đổi định hướng phát triển công ty sang ngành dược phẩm

- Doanh nghiệp có thành viên HĐQT là cựu Phó Thủ Tướng Đức đang kinh doanh ra sao?

- Tháo điểm nghẽn visa vào tháng 5-2023

- PYN Elite Fund trở thành cổ đông lớn của Bảo hiểm Quân đội (MIG)

- Con gái Chủ tịch Novaland mua chưa đầy một nửa lượng cổ phiếu NVL đã đăng ký

- Thị trường trở nên khó đoán, giao dịch theo cổ đông lớn liệu có hiệu quả?

Tin mới

Tin cùng chuyên mục