Thị giá trên 75.000 đồng, Việt Phát Group (VPG) chào bán hơn 21 triệu cổ phiếu giá 18.000 đồng

CTCP CTCP Đầu tư thương mại Xuất nhập khẩu Việt Phát (Việt Phát Group – mã chứng khoán VPG) thông báo chào bán cổ phiếu tăng vốn điều lệ. Mục đích chào bán nhằm tăng tỷ lệ vốn chủ sở hữu trên tổng tài sản, giảm hệ số nợ/vốn chủ sở hữu, giảm bớt sự lệ thuộc vào nguồn vốn vay, giảm rủi ro tài chính nhờ nguồn vốn dài hạn, tự chủ hơn về tài chính... Đồng thời để trả tiền nhà cung cấp và thanh toán LC nhập khẩu than cốc, thanh toán nợ đến hạn vay ngân hàng, mở rộng hoạt động hợp tác kinh doanh, góp vốn đầu tư vào các doanh nghiệp tiềm năng.

Cụ thể, Việt Phát Group phát hành gần 21,56 triệu cổ phiếu chào bán cho cổ đông hiện hữu. Giá chào bán 18.000 đồng/cổ phiếu, dự kiến huy động hơn 388 tỷ đồng. Thời gian đăng ký mua từ 28/12/2021 đến 17/1/2022. Danh sách cổ đông được chốt vào ngày 21/12/2021 tới đây.

Kế hoạch tăng vốn điều lệ của Việt Phát Group đã được thông qua trước đó. Trong đó Việt Phát Group dự kiến phát hành tổng cộng 30 triệu cổ phiếu với gần 21,56 triệu cổ phiếu chào bán cho cổ đông hiện hữu và gần 8,5 triệu cổ phiếu phát hành riêng lẻ. Số cổ phiếu phát hành riêng lẻ cũng dự kiến bán với giá 18.000 đồng/cổ phiếu. Thời điểm đó giá cổ phiếu VPG đang giao dịch quanh vùng giá 58.000 đồng/cổ phiếu.

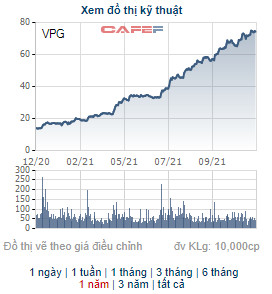

Hiện tại cổ phiếu VPG tiếp tục tăng, đang giao dịch quanh mức 75.500 đồng/cổ phiếu – hơn gấp 4 lần giá chào bán cho cổ đông hiện hữu. Giá này cũng gấp 4,5 lần thời điểm đầu năm 2021.

Kết quả kinh doanh, doanh thu 9 tháng đầu năm 2021 của Việt Phát Group đạt 3.076 tỷ đồng, tăng 110% so với cùng kỳ. Lợi nhuận trước thuế đạt hơn 450 tỷ đồng và lợi nhuận sau thuế gấp 13 lần cùng kỳ, lên 360 tỷ đồng. EPS đạt 7.903 đồng.

Xem thêm

- Giá vàng thế giới bất ngờ lao dốc mạnh

- CTG: 15 năm phát triển cùng thị trường chứng khoán Việt Nam

- Thanh khoản lên tới 1 tỉ USD/ngày, thị trường chứng khoán Việt Nam "ngang hàng" với Singapore

- Nhà đầu tư hoảng loạn sau phiên "đỏ lửa"

- Thị trường "rực lửa", VN-Index mất mốc 1.200 điểm

- Thị trường chứng khoán sẽ hoàn thiện về "chất", có "bước đi đầu" đến mục tiêu nâng hạng

- Dự thảo 4 Thông tư về thị trường chứng khoán: Thiết lập lộ trình công bố thông tin bằng tiếng Anh

Tin mới

Tin cùng chuyên mục