Thị trường chứng khoán đã thực sự tạo đáy?

Đó là câu hỏi SSI Research đặt ra trong báo cáo tiền tệ mới công bố, và cũng là thắc mắc của nhiều nhà đầu tư sau những cú giảm sốc vừa qua.

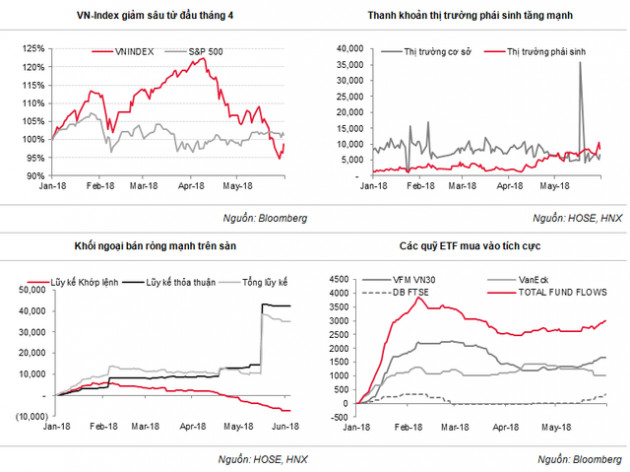

Trên thực tế, thị trường chứng khoán tháng 5 là sự tiếp nối chuỗi giảm điểm kéo dài từ tháng 4. Các chỉ số tiếp tục giảm sâu xóa hết nỗ lực tăng điểm từ đầu năm. VN-Index tạo đáy ở 931,75 điểm, giảm 11,3% trong tháng 5 và giảm 22,6% từ mức đỉnh ngày 9/4. Mặc dù hiện chỉ số phục hồi trong những phiên cuối tháng lên 971,25 điểm nhưng vẫn thấp hơn mức cuối năm 2017.

Không chỉ thất vọng về điểm số, giao dịch thị trường cũng rất trầm lắng trong tháng 5. Giá trị giao dịch trung bình chỉ đạt 7.160 tỷ đồng/phiên, nếu không tính giao dịch kỷ lục 30.716 tỷ đồng cổ phiếu VHM thì giá trị giao dịch cả thị trường chỉ đạt mức 5.764 tỷ đồng/phiên, thấp nhất trong 7 tháng.

Dòng tiền giảm do dịch chuyển sang phái sinh

Theo SSI, thanh khoản sụt giảm có thể được lý giải do một phần dòng tiền đã dịch chuyển từ thị trường cơ sở sang thị trường phái sinh trong giai đoạn biến động mạnh theo chiều hướng kém tích cực. Trong tháng 5, giá trị giao dịch của thị trường phái sinh đã tăng gấp 2,3 lần tháng 4, đạt mức bình quân 7.400 tỷ đồng/phiên, và vượt qua thị trường cơ sở. Phiên kỷ lục vào ngày 30/5 đã có 114.000 hợp đồng được giao dịch, tương đương với 10.446 tỷ đồng giá trị hợp đồng. Bối cảnh thị trường giá xuống đã tạo điều kiện cho các hợp đồng tương lai phát huy lợi thế giao dịch hai chiều và giao dịch T+0 vượt trội so với thị trường cơ sở.

Một lý do khác, khối ngoại liên tục bán ròng gia tăng sức ép lên thị trường. Trong tháng 5, giá trị bán ròng của khối này tính riêng khớp lệnh là 6.600 tỷ đồng, tăng mạnh so với mức 3.000 tỷ đồng trong tháng 4. Như vậy, khối ngoại đã bán ròng trong 4 tháng liên tiếp với giá trị lên tới 12.800 tỷ đồng. Nhờ một số giao dịch thỏa thuận lớn, đáng chú ý là giao dịch 28.500 tỷ đồng cổ phiếu VHM, nhà đầu tư nước ngoài duy trì mua ròng trên thị trường chứng khoán với giá trị 35.100 tỷ đồng lũy kế từ đầu năm.

Song, vẫn còn điểm sáng là các quỹ ETF đang có động thái mua vào khá tích cực trong thời gian gần đây. Trong tháng 5, 3 quỹ ETF đã liên tục tăng vốn và mua ròng 386 tỷ đồng cổ phiếu. Mặc dù quỹ VanEck bị rút vốn, hai quỹ VFM VN30 và DB FTSE Vietnam ETF được tăng vốn đáng kể giúp tổng dòng vốn ETF đảo chiều tăng khá từ tháng 5.

Nhóm cổ phiếu trụ cột đang giảm định giá

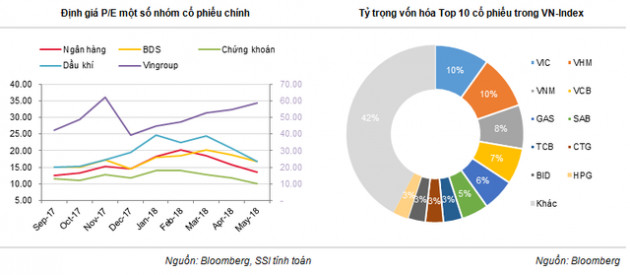

Đồng thuận với nhiều ý kiến của các chuyên gia, SSI cho rằng sau đợt giảm sâu, định giá của thị trường đã được đưa về mức hợp lý hơn. P/E VN-Index giảm từ 21.5x về mức 18x. Nếu không tính VHM mới niêm yết trong tháng, P/E thị trường chỉ còn 16.1x, ngang với mức trung bình của giai đoạn đầu 2017. Thị trường chứng khoán đã quay trở lại nền định giá cũ, tăng trưởng của thị giá phù hợp hơn với mức tăng trưởng lợi nhuận.

Quan sát kỹ hơn một số nhóm cổ phiếu trụ cột, định giá cũng có xu hướng giảm rõ rệt. P/E của nhóm ngân hàng giảm từ 20.2x vào cuối tháng 2 về 13.5x vào cuối tháng 5. Định giá P/B của nhóm này cũng được đưa về 2x sau khi tăng lên hơn 2.4x trong giai đoạn trước đó. P/E của nhóm bất động sản giảm về 16.7x vào cuối tháng 5, vẫn cao hơn so với mức 15x vào cuối tháng 9/2017 do kỳ vọng về thị trường bất động sản tăng cao. Tương tự, định giá nhóm dầu khí đã giảm về 16.7x từ mức PE 24.6x vào cuối tháng 1 khi thị trường kỳ vọng cao về sự phục hồi của giá dầu.

Đáng chú ý, nhóm chứng khoán đang giao dịch ở định giá khá thấp ở 10x, giảm đáng kể so với cuối tháng 9/2017 nhờ tăng trưởng lợi nhuận ấn tượng. Định giá các nhóm cổ phiếu dẫn dắt nhìn chung đã được đưa về mặt bằng hợp lý giúp kích thích lực mua tạo ra những phiên phục hồi đầu tháng 6.

Rủi ro cơ cấu danh mục và mức độ tập trung vốn hóa

Nhìn chung, thị trường chứng khoán Việt Nam đang trải qua giai đoạn phân phối lại tài sản khi khối lượng lớn cổ phiếu được niêm yết trong thời gian ngắn làm thay đổi cục diện thị trường. VHM và TCB được niêm yết với giá trị tương ứng 246 nghìn tỷ và 149 nghìn tỷ đồng là những thương vụ chào sàn điển hình trong thời gian gần đây.

Trong thời gian tới, nhiều cổ phiếu có kế hoạch chuyển sàn niêm yết như ACV, HVN, BSR, GVR, POW, PGV, hay các doanh nghiệp đang rục rịch lên sàn như VEAM, Thaco,... với tổng giá trị ước tính hơn 500 nghìn tỷ đồng. Những cổ phiếu này tác động không nhỏ làm thay đổi cơ cấu thị trường cũng như tỷ trọng danh mục các chỉ số.

Do đó, nhiều quỹ đầu tư phải cân đối lại danh mục bằng cách bán ra lượng đang nắm giữ để mua vào các cổ phiếu mới. Điều này cũng giúp lý giải một phần nguyên nhân khối ngoại liên tục bán ròng trên sàn trong thời gian qua. Hoạt động này đã gây áp lực lớn lên các cổ phiếu trên sàn cũng như chỉ số chung một cách có hệ thống.

SSI kỳ vọng, sự góp mặt của nhiều cổ phiếu lớn cũng làm gia tăng mức độ tập trung của thị trường vào nhóm cổ phiếu trụ cột. Sau khi TCB niêm yết, top 10 cổ phiếu lớn nhất sàn HOSE bao gồm VIC, VHM, VNM, VCB, GAS, SAB, TCB, CTG, BID và HPG chiếm tỷ trọng 57,8% giá trị vốn hóa toàn sàn; top 20 cổ phiếu chiếm tới 78% giá trị sàn HOSE. Mức độ tập trung này lớn hơn rất nhiều so với các các thị trường trong khu vực như Thailand, Indonesia, Philippines với tỷ trọng tương ứng 53%, 59% và 66% thuộc về top 20.

Xem thêm

- Giá vàng thế giới bất ngờ lao dốc mạnh

- Thu hút trên 23,5 tỷ USD vốn FDI, cơ hội lớn mở ra cho các doanh nghiệp trong lĩnh vực cơ khí và chế biến chế tạo Việt Nam

- Các chuỗi F&B Việt đua nhau xuất ngoại

- CTG: 15 năm phát triển cùng thị trường chứng khoán Việt Nam

- Thanh khoản lên tới 1 tỉ USD/ngày, thị trường chứng khoán Việt Nam "ngang hàng" với Singapore

- Nhà đầu tư hoảng loạn sau phiên "đỏ lửa"

- Thị trường "rực lửa", VN-Index mất mốc 1.200 điểm

Tin mới

Tin cùng chuyên mục