Thị trường hồi phục, nhiều doanh nghiệp khởi động kế hoạch tăng vốn

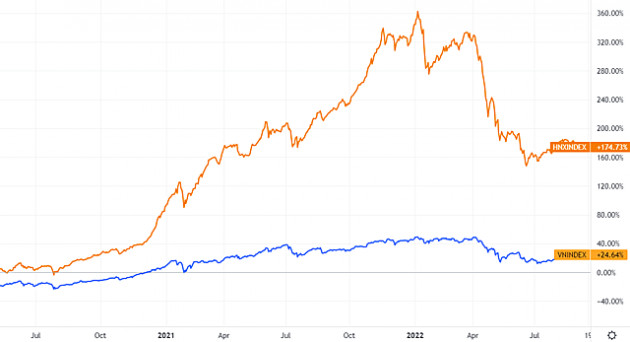

Sau quý II giảm mạnh, thị trường chứng khoán Việt Nam bắt đầu có dấu hiệu hồi phục trong quý III. Kết thúc phiên giao dịch ngày 5/9, VN-Index ở mức 1.277,4 điểm, tương ứng tăng 127,74 điểm (11,11%) so với vùng đáy của năm nay là 1.149,61, qua đó thu hẹp mức giảm còn 14,4% so với đầu năm. Tương tự, HNX-Index tăng 21,35 điểm (7,7%) lên 292,82 điểm điểm, UPCoM-Index cũng tăng 5,46 điểm (5,6%) lên 91,64 điểm.

Diễn biến VN-Index và HNX-Index.

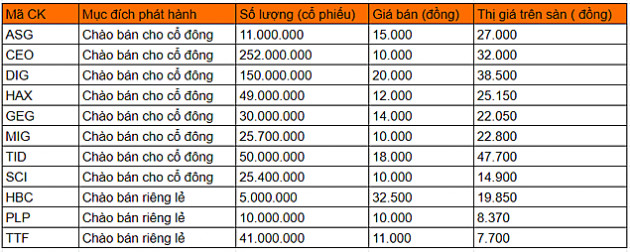

Trước khởi sáng nói trên sau nhiều tháng ảm đạm của thị trường, nhiều công ty đã khởi động lại kế hoạch tăng vốn trong năm nay. Trong tháng 8 đã có nhiều doanh nghiệp thông báo sẽ tăng vốn trong thời gian tới với nhiều hình thức như chào bán cho cổ đông hiện hữu, chào bán riêng lẻ.

Những doanh nghiệp chào bán cho cổ đông hiện hữu

Tổng công ty cổ phần đầu tư phát triển xây dựng (DIC Corp, HoSE: DIG ) dự kiến sẽ chào bán 150 triệu cổ phiếu cho cổ đông hiện hữu theo tỷ lệ 1.000:245,96 với giá 20.000 đồng/cp. Kết thúc phiên giao dịch ngày 7/9, cổ phiếu DIG có giá 38.500 đồng/cp, giảm 51,4% so với đầu năm và giảm 61% so với đỉnh lịch sử 98.100 đồng hồi đầu năm.

Thị giá cổ phiếu DIG.

Tổng số tiền thu được về dự kiến là 3.000 tỷ đồng công ty sử dụng đầu tư dự án khu đô thị du lịch Long Tân tại Đồng Nai. Thời gian thực hiện dự kiến thực hiện từ quý III đến quý IV. Sau khi hoàn thành việc phát hành, vốn điều lệ doanh nghiệp sẽ được nâng lên 7.598 tỷ đồng.

Trước đó, tại cuộc họp ĐHĐCĐ thường niên năm nay, DIC Corp đã được cổ đông thông qua kế hoạch chào bán thêm 100 triệu cổ phiếu ra công chúng với giá 30.000 đồng/cổ phiếu với tỷ lệ 1:0,164 dưới dạng quyền mua và chỉ được chuyển nhượng 1 lần. Như vậy, số lượng cổ phiếu công ty muốn phát hành tăng thêm 50 triệu đơn vị còn giá sẽ giảm từ 30.000 đồng xuống còn 20.000 đồng.

Tập đoàn C.E.O ( HNX: CEO ) công bố Nghị quyết HĐQT triển khai phương án phát hành 257,3 triệu cổ phiếu. Trong đó, hơn 5,1 triệu cổ phiếu phát hành cho cán bộ công nhân viên theo chương trình lựa chọn cho người lao động (ESOP) và 252,2 triệu cổ phiếu cho cổ đông hiện hữu. Vốn điều lệ dự kiến gấp đôi lên 5.146 tỷ đồng.

Giá chào bán ESOP lẫn cổ đông hiện hữu 10.000 đồng/cp, nguồn tiền thu được 2.573,4 tỷ đồng. Doanh nghiệp dùng 800 tỷ đồng đầu tư dự án khu biệt thự cao cấp Sonasea Residences, 1.000 tỷ đồng tăng vốn cho Công ty cổ phần đầu tư và phát triển du lịch Vân Đồn, 200 tỷ tăng vốn Công ty TNHH C.E.O Quốc tế, 200 tỷ Công ty cổ phần đầu tư và phát triển Nha Trang, 105 tỷ tăng vốn cho Công ty cổ phần đầu tư và phát triển Phú Quốc, 51 tỷ tăng vốn cho Công ty cổ phần xây dựng C.E.O và phần còn lại bổ sung vốn lưu động.

Kết thúc phiên giao dịch ngày 6/9, cổ phiếu CEO có giá 32.000 đồng/cp, giảm 55% so với đầu năm và giảm 65,4% so với mức giá lịch sử 92.500 đồng vào hồi đầu tháng 1. Mức giá 10.000 đồng/cp trong đợt chào bán cổ phiếu trên bằng 31,3% so với thị giá trên sàn.

Thị giá cổ phiếu CEO.

CTCP Dịch vụ Ô Tô Hàng Xanh ( HoSE: HAX ) vừa thông qua nghị quyết sửa đổi phương án triển khai thực hiện chào bán cổ phiếu cho cổ đông hiện hữu để tăng vốn điều lệ. Theo đó, công ty dự kiến phát hành thêm gần 49 triệu cổ phiếu với giá 12.000 đồng/cổ phiếu, tương đương tỷ lệ 100:86 (sở hữu 100 cổ phiếu, cổ đông sẽ có quyền mua 86 cổ phần mới). Như vậy, vốn điều lệ dự kiến sẽ tăng từ hơn 569 tỷ đồng lên hơn 1.059 tỷ đồng.

Trước đó, tại ĐHĐCĐ năm 2022, Haxaco thông qua nghị quyết phương án chào bán 49,5 triệu cổ phiếu cho cổ đông hiện hữu với tỷ lệ 1:1. Tuy nhiên, đến cuối tháng 5, HĐQT tạm hoãn việc chào bán cổ phiếu cho cổ đông hiện hữu. Lý do là diễn biến của thị trường không tốt ảnh hưởng đến lợi ích của công ty và lợi ích cổ đông.

Tại thời điểm hoãn chào bán, cổ phiếu HAX giảm từ vùng 40.000 đồng/cp cuối tháng 3 về 17.400 đồng vào giữa tháng 5 theo diễn biến chung của thị trường. Tính theo giá điều chỉnh, cổ phiếu HAX đóng cửa phiên 7/9 gần gấp đôi so với vùng đáy tháng 5, đạt 25.150 đồng/cp. Mức giá chào bán cổ phiếu Haxaco chuẩn bị thực hiện bằng 47,7% thị giá trên sàn.

Trước đó, công ty đã chốt quyền trả cổ tức cho cổ đông bằng cổ phiếu với tỷ lệ 15% vào cuối tháng 7 khiến lượng cổ phiếu đang lưu hành tăng lên. Do đó, khối lượng phát hành cho cổ đông thay đổi không đáng kể nhưng tỷ lệ giảm từ 100% về 86%.

Thị giá cổ phiếu HAX.

Nhiều doanh nghiệp chào bán riêng lẻ

Tập đoàn Xây dựng Hòa Bình sẽ phát hành 5 triệu cổ phiếu riêng lẻ, tương đương 2,035% số lượng cổ phiếu đang lưu hành cho một nhà đầu tư chứng khoán chuyên nghiệp nước ngoài là Sanei Arrchitecture Planning Co. Ltd với giá chào bán là 32.500 đồng/cp. Sau đợt chào bán, đơn vị này sẽ trở thành cổ đông và nắm giữ 1,99% vốn tập đoàn.

Kết thúc phiên giao dịch ngày 6/9, cổ phiếu HBC giao dịch quanh mức giá 19.850 đồng/cp, giảm 42,4% so với mức đỉnh 34.500 đồng/cp đầu năm. Mức giá mà Xây dựng Hòa Bình bán cổ phiếu phát hành thêm cho đối tác Nhật Bản gấp 1,6 lần thị giá trên sàn. Việc này sẽ giúp công ty có thểm một nguồn thặng dư vốn cổ phần.

Tập đoàn Kỹ nghệ Gỗ Trường Thành ( HoSE: TTF ) sẽ chào bán 41 triệu cổ phiếu riêng lẻ cho nhà đầu tư chuyên nghiệp. Số lượng cổ phiếu phát hành mới bằng 10% số đang lưu hành, bị hạn chế chuyển nhượng 1 năm. CTCP Marina 2 là nhà đầu tư duy nhất đăng ký mua hết số cổ phiếu trên.

Theo tìm hiểu, CTCP Marina 2 được thành lập vào tháng 10/2018, có trụ sở tại tầng 9, tòa nhà Sunshine Center, 14 Phạm Hùng, Nam Từ Liêm, Hà Nội. Ngành nghề chính của đơn vị này là lắp đặt và kinh doanh nội thất. Người là Chủ tịch và đại diện pháp luật của công ty là ông Nguyễn Đình Đức. Ông Đức là thành viên HĐQT kiêm Phó Tổng giám đốc của Tập đoàn truyền thông và giải trí ODE, một công ty trong hệ thống Sunshine Group.

Giá bán được gỗ Trường Thành đưa ra là 11.000 đồng/cp, cao hơn thị giá cổ phiếu TTF trên thị trường. Kết thúc phiên giao dịch ngày 6/9, cổ phiếu TTF có giá 7.700 đồng/cp, giảm gần 40% so với đầu năm. So với mức đỉnh lịch sử 17.200 vào hồi cuối tháng 3, thị giá mã này đã mất 56%.

Một số doanh nghiệp triển khai phương án chào bán riêng lẻ và chào bán cho cổ đông trong tháng 8 nhưng chưa chốt quyền.

Nhiều doanh nghiệp đưa ra mức giá chào bán thấp hơn thị giá trên sàn. Chia sẻ về vấn đề này tại chương trình Bí mật đồng tiền, ông Phạm Lưu Hưng, Kinh tế trưởng Chứng khoán SSI cho rằng nhà đầu tư cần nhìn vào việc các công ty đó phát hành cổ phiếu cho ai. Nếu như chào bán cho cổ đông hiện hữu với giá thấp hơn thị trường thì là một điều bình thường, mang đến sự công bằng giữa cổ đông và những nhà đầu tư khác. Nhà đầu tư nên nhìn vào giá phát hành, nếu như lớn hơn giá trị sổ sách thì vẫn tốt cho doanh nghiệp.

Còn đứng ở vai trò của doanh nghiệp trong câu chuyện này, nếu chào bán cổ phiếu với giá quá cao thì rất khó để huy động vốn. Vì vậy, các công ty sẽ thường xét đến việc làm thế nào để đưa ra được mức giá hợp lý cho cổ đông. Còn nếu công ty phát hành ra bên ngoài (phát hành riêng lẻ) thì sẽ sinh ra những nghi ngờ có thể làm pha loãng cổ phiếu. Tuy nhiên, nếu bán cho nhà đầu tư chiến lược thì đối tác có thể yêu cầu công ty để giá bán ra thấp hơn thị giá trên sàn.

Còn ông Tô Xuân Nam, chuyên gia Công ty quản lý quỹ SSIAM, chuyện doanh nghiệp phát hành cổ phiếu mới với giá thấp hơn giá trên sàn là một chuyện phổ biến, ngay cả ở thị trường nước ngoài. Khi chào bán thêm cổ phần thì bản chất công ty đang muốn tăng vốn để phục vụ sản xuất kinh doanh. Doanh nghiệp phải tìm hiểu khả năng tiếp cận của thị trường ở mức nào. Vì về phía các cổ đông, họ không muốn số cổ phiếu của mình bị pha loãng và phải bỏ tiền để mua thêm vào. Chính vì vậy, các doanh nghiệp cần phải cân đối được việc tăng vốn và khả năng mua vào của nhà đầu tư cũng như cổ đông.

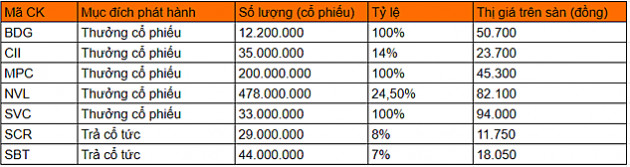

Phát hành cổ phiếu để trả cổ tức, thưởng cổ phiếu cho cổ đông

Tập đoàn thủy sản Minh Phú ( UPCoM: MPC ) sẽ triển khai phương án phát hành cổ phiếu để tăng vốn từ nguồn vốn chủ sở hữu. Theo đó, doanh nghiệp sẽ phát hành gần 200 triệu cổ phiếu, tỷ lệ 1:1 để thưởng cho cổ đông. Vốn điều lệ dự kiến gấp đôi lên gần 4.000 tỷ đồng. Nguồn thực hiện từ thặng dư vốn cổ phần theo BCTC riêng kiểm toán 2021. Thời điểm thực hiện trong năm nay sau khi có chấp thuận của UBCK.

Kết thúc phiên giao dịch ngày 6/9, cổ phiếu MPC có giá 45.300 đồng/cp, tăng 7,3% so với đầu năm.

Thị giá cổ phiếu MPC.

Tập đoàn Đầu tư Địa ốc No Va (Novaland, HoSE: NVL ) thông báo sẽ phát hành gần 478 triệu cổ phiếu theo tỷ lệ 24,5% (cổ đông sở hữu 1000 cổ phiếu được nhận 245 cổ phiếu mới). Nguồn vốn phát hành từ nguồn thặng dư vốn cổ phần năm 2021. Thời gian dự kiến phát hành trong năm 2022 và sau 45 ngày kể ngày được UBCKNN chấp thuận phát hành. Sau phát hành, vốn điều lệ dự kiến tăng từ 19.498 tỷ đồng lên 24.275 tỷ đồng.

Trên thị trường chứng khoán, giá cổ phiếu NVL đóng cửa ngày 7/9 ở mức 82.100 đồng, giảm gần 10% so với đầu năm.

Một số doanh nghiệp triển khai thưởng cổ phiếu hoặc trả cổ tức tỏng tháng 8 nhưng chưa chốt quyền.

Về bản chất, việc chia tách cổ phiếu khiến giá trị doanh nghiệp không thay đổi do chỉ chuyển dịch các khoản lợi nhuận sau thuế chưa phân phối, thặng dư vốn cổ phần hay từ các quỹ sang vốn điều lệ. Chẳng hạn, nếu nhà đầu tư sở hữu 1 cổ phiếu có thị giá 100.000 đồng. Nếu được trả cổ tức 100% bằng cổ phiếu, thì tại ngày chốt danh sách nhận cổ tức, nhà đầu tư sẽ nhận 2 cổ phiếu có thị giá 50.000 đồng/cp. Thậm chí, nếu bán cổ phiếu được nhận từ cổ tức, cổ phiếu thưởng, nhà đầu sẽ phải đóng thuế TNCN tỷ lệ 5% mệnh giá (hay 500 đồng/cp). Tuy nhiên, theo một chuyên gia trong lĩnh vực chứng khoán, cổ phiếu có thị giá cao khi chia tách giúp thị giá giảm đáng kể, tạo sự hấp dẫn với nhà đầu tư cá nhân. Lịch sử giao dịch cũng cho thấy, nhiểu cổ phiếu sau khi chia tách đã có đà tăng giá mạnh.

- Từ khóa:

- Chứng khoán

- Cổ phiếu

- Phát hành

- Chào bán

- Tăng vốn

Xem thêm

- Cổ phiếu ORS chịu áp lực bán mạnh, thanh khoản tăng đột biến

- Giá vàng liên tục phá đỉnh nhưng khi các động lực chính vẫn giữ nguyên, chuyên gia gọi tên lựa chọn tốt hơn trong tương lai

- Bán gần 100.000 xe trong năm 2024, VinFast của tỷ phú Phạm Nhật Vượng đứng đâu trên "bản đồ" các ông lớn ô tô điện thế giới?

- Diễn biến cực "nóng" thị trường tài chính sau khi ông Donald Trump nhậm chức

- Gen Z ra đường quên ví vẫn thanh toán ‘full dịch vụ’ và cách MoMo trở thành người tiên phong trong lĩnh vực tài chính số

- Nhà đầu tư đổ gần 49.000 tỷ đồng vào kênh trái phiếu trong tháng 8/2024

- Làm nhân viên đế chế 3.000 tỷ USD Nvidia thế nào? Việc ngập đầu 7 ngày/tuần đến 2h sáng, ngày họp 10 cuộc vẫn không ai kêu ca vì một lý do

Tin mới

Tin cùng chuyên mục