Think tank Mỹ: Rủi ro lạm phát đối với Việt Nam có thể cao hơn Mỹ, Trung Quốc và "thế lưỡng nan" của ngân hàng trung ương

Tác động lạm phát chi phí đẩy đến Việt Nam, Singapore sẽ mạnh hơn đến Mỹ, Trung Quốc?

OMFIF - Diễn đàn các định chế tài chính và tiền tệ, một think tank Mỹ trong các vấn đề liên quan đến ngân hàng trung ương, chính sách kinh tế và đầu tư công cho hay: "Các cú sốc đối với thị trường năng lượng từ cuộc xâm lược Ukraine sẽ ảnh hưởng nặng nề nhất đến châu Âu, các quốc gia phụ thuộc trực tiếp vào khí đốt và dầu của Nga. Nhưng giá năng lượng toàn cầu cao liên tục sẽ ảnh hưởng bất lợi đến Mỹ và Anh, hạn chế tăng trưởng và đẩy cao rủi ro lạm phát".

Trong bối cảnh khó lường liên quan đến cuộc xung đột Nga - Ukraine, nguồn cung khó tăng nhanh trong khi nhu cầu vẫn tăng liên tục, và lượng dự trữ xăng dầu chiến lược không quá dồi dào.

Quỹ Tiền tệ Quốc tế (IMF) đánh giá, các biện pháp trừng phạt có tác động nghiêm trọng, còn JP Morgan Chase & Co. (Mỹ) dự báo tăng trưởng toàn cầu năm 2022 có thể giảm khoảng 1 điểm % (tức GDP toàn cầu dự báo chỉ tăng 3-3,5% từ mức 4-4,5% dự báo đầu năm) và lạm phát toàn cầu tăng thêm 1 điểm % (lên mức 4,3-4,7%).

OMFIF cho rằng, tính dễ bị tổn thương trực tiếp không nằm ở Mỹ (nền kinh tế không phụ thuộc quá sâu vào thương mại) và Trung Quốc (nơi sự phụ thuộc đang giảm dần), mà là các nền kinh tế mở, nhỏ hơn" - OMFIF viết và nhận định. các quốc gia dễ bị tổn thương có thể là Đông Nam Á, nơi kim ngạch thương mại cao hơn 100% GDP, như Malaysia và Thái Lan. Con số này của Việt Nam là 200% và của Singapore là 300%. Úc và New Zealand có kim ngạch thương mại tương đương lần lượt là 46% và 56% GDP, trong khi UAE là 160%. Ở châu Âu, tỷ lệ này ở Đức là 88%, ở Anh là 64% và ở Hà Lan là 150%.

Theo kết quả tính toán sơ bộ của TS. Cấn Văn Lực và Nhóm tác giả Viện Đào tạo và Nghiên cứu BIDV, trong bối cảnh thâm hụt thương mại xăng dầu dự báo sẽ lên mức 9 tỷ USD, CPI bình quân cả năm có thể tăng thêm 0,8-1 điểm %, lên mức 3,8-4,2%, GDP năm 2022 sẽ giảm khoảng 1,1-1,3 điểm %.

Khi đó, theo nhóm nghiên cứu, kinh tế Việt Nam sẽ tăng trưởng 5,7-5,9% (thấp hơn so với mức dự báo 6,5-7% hồi đầu năm hay cuối tháng 2) và thậm chí có thể thấp hơn nữa, ở mức 4,5-5% nếu kịch bản xấu hơn xảy ra. Điều này đặt ra thách thức lớn cho mục tiêu tăng trưởng 6-6,5% và kiểm soát lạm phát khoảng 4% năm nay.

Lạm phát "xấu" và thế lưỡng nan của ngân hàng trung ương

Ngay cả trước khi xung đột Nga - Ukraine xảy ra, trước khi Anh khủng hoảng lao động vì Brexit, thì nguy cơ lạm phát đã là không thể tránh khỏi. Khi các nền kinh tế mở cửa trở lại, giá cả hàng hóa và dịch vụ tăng cao, lạm phát sẽ xuất hiện. Nhu cầu của người dân như một chiếc lò xo bị nén, nó bật trở lại nhanh tới mức vượt xa tốc độ điều chỉnh nguồn cung của chuỗi cung ứng.

Thế nhưng, lạm phát cầu kéo không phải là điều thực sự đáng ngại. Điều đáng ngại là thứ chúng ta đang có nguy cơ phải đối mặt: lạm phát chi phí đẩy.

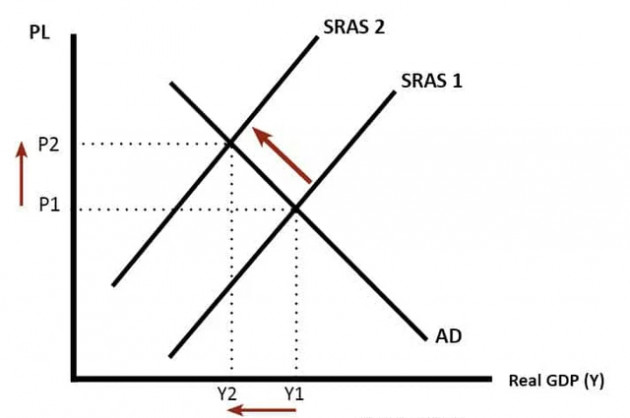

Lạm phát chi phí đẩy là loại lạm phát xảy ra do chi phí sản xuất tăng, chẳng hạn như giá năng lượng tăng, chi phí vận tải tăng, lạm phát nhập khẩu và giá lương thực tăng. Lạm phát này gây ra sự dịch chuyển sang trái của đường tổng cung trong ngắn hạn.

Chi phí đẩy lạm phát, khiến giá cả tăng và GDP thực tế giảm. Loại lạm phát sai lầm này dẫn đến giảm mức sống, vì giá cả tăng, nhưng thu nhập thì giảm.

Loại lạm phát này khiến các ngân hàng trung ương lâm vào tình thế tiến thoái lưỡng nan, như trong năm 2011, khi khi giá dầu và lương thực tăng cao. Nếu họ tăng lãi suất, họ sẽ bị chỉ trích kìm hãm đà phục hồi kinh tế hậu khủng hoảng. Đối với các chính phủ có tỷ lệ nợ cao, thì lạm phát lại càng dễ xảy ra hơn. Nhưng đổi lại, nếu họ không tăng lãi suất, người gửi tiết kiệm phàn nàn rằng lãi tiền gửi không còn bao nhiêu sau khi trừ đi lạm phát.

Nhiều ý kiến chuyên gia đồng thuận rằng, trong bối cảnh hiện tại, tăng lãi suất không phải là giải pháp đúng đắn, vì vấn đề về nguồn cung - thứ gây ra lạm phát - sẽ không được giải quyết nhờ tăng lãi suất. Mặt khác, hướng đi đúng đắn sẽ là giải quyết các vấn đề về chuỗi cung ứng, hỗ trợ giảm bớt gánh nặng chi phí đầu vào cho doanh nghiệp và đảm bảo ổn định giá cả sản xuất.

Xem thêm

- Doanh nghiệp 'đào vàng' lớn nhất Việt Nam đạt gần 1 tấn mỗi năm nhưng chưa là gì so với 5 'ông lớn' này

- Vàng nhẫn lên 95 triệu đồng/lượng, chênh lệch giá vàng thế giới với Việt Nam ra sao?

- Vàng đang phá vỡ mọi quy luật truyền thống, liệu có 'một thế lực bí ẩn mua vào, đủ lớn để bóp méo thị trường'?

- Nhu cầu vàng hạ nhiệt do các NHTW giảm mua, 'người anh em họ' này lại lên ngôi nhờ năng lượng mặt trời

- Vàng liên tục “đỉnh nóc, kịch trần, bay phấp phới”, chuyên gia chỉ ra nguyên nhân không thể chối cãi

- Giá tăng - giảm không cần biết, một nhóm 'khách VIP' vẫn liên tục mua vàng không ngừng nghỉ

- Giá vàng liên tục phá đỉnh nhưng khi các động lực chính vẫn giữ nguyên, chuyên gia gọi tên lựa chọn tốt hơn trong tương lai

Tin mới

Tin cùng chuyên mục