Tiền trên thị trường rất nhiều, nhưng không phải "cứ mua là thắng": F0 đã học được gì sau "lễ tốt nghiệp" giảm 75 điểm trong tháng 1?

Từ cơn say sóng của F0..

Những ngày cuối cùng của năm 2020, Lan, một nhân viên ngân hàng đang đi gom những đồng tiết kiệm cuối cùng để chuyển vào tài khoản chứng khoán. Đây không phải là lần đầu Lan chơi chứng khoán – dùng từ chơi chứ không phải đầu tư – vì thực tế là Lan còn chưa kịp hiểu mã cổ phiếu đó là của công ty nào, chỉ cần nghe trên room mọi người hô hào là mua. Và cứ mua là thắng. Một tháng trời mua cổ phiếu bằng cả năm gửi tiết kiệm. Cơn say sóng khiến Lan và các đồng nghiệp ở ngân hàng của cô, gom hết các khoản tiền tích trữ, có người thậm chí đi vay để mua cổ phiếu.

"Có điều gì đó đang không ổn các ông ạ", một anh đồng nghiệp trong ngành của chúng tôi chia sẻ. Khi anh đi uống trà đá bên đường công ty, giờ ai cũng nói chuyện cổ phiếu.

"Bây giờ mua con gì?", đó là câu hỏi trên tất cả các group chat từ Facebook Messenger, Skype, Zalo, Viber, đến các cuộc gặp mặt hội họp ngoài đường.

Chỉ cách đó hơn nửa năm, các nhà đầu tư trên thị trường còn "xanh mặt" khi Vn-Index lao dốc từ 996 điểm xuống 650 điểm, nhiều nhà đầu tư mất 50% danh mục. Nhưng ở thời điểm cuối năm 2020, không còn ai nhớ đến nỗi đau đó nữa khi nhiều cổ phiếu tăng bằng lần chỉ trong một thời gian ngắn. Giai đoạn tháng 10 – tháng 12/2020, nhóm cổ phiếu chứng khoán, cổ phiếu ngân hàng thay nhau dẫn dắt thị trường kéo Vn-Index chạm ngưỡng 1.200 điểm. Và tiền thì ùn ùn đổ về các tài khoản chứng khoán.

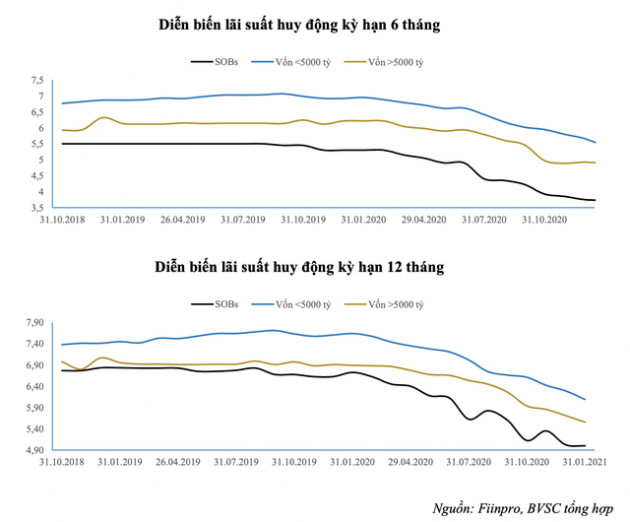

Năm 2020, khái niệm F0 xuất hiện để chỉ các nhà đầu tư mới. F0 không hẳn là những người-không-biết-gì về thị trường chứng khoán. Thực tế F0 là một dòng tiền mới nhàn rỗi từ khắp nơi đổ về, khi chưa tìm được địa chỉ đầu tư phù hợp trong bối cảnh lãi suất rơi xuống dưới 6%/năm. Hãy thử tưởng tượng với 500 triệu đồng gửi tiết kiệm 1 năm tiền lãi chỉ khoảng 30 triệu đồng, trong khi trên sàn chứng khoán năm 2020, nếu may mắn, 500 triệu đồng đầu tư có thể mang về khoản tiền lãi hàng trăm triệu đồng, thậm chí là hơn.

Tuy nhiên trong bối cảnh 90% thị trường chứng khoán Việt Nam bị chi phối bởi các nhà đầu tư cá nhân, không thể tránh khỏi tình trạng tâm lý bầy đàn, và mua chỉ vì "được người khác phím". Thuật ngữ "phím hàng" xuất hiện khi một đám đông được kể chung một câu chuyện về tiềm năng một cổ phiếu nào đó, có thể là tin trả cổ tức, lợi nhuận tăng đột biến, hoặc chỉ đơn giản là "nghe nói cổ phiếu đấy sắp được đánh lên đấy".

…đến Cú đánh úp bất ngờ

Không có một loại tài sản nào tăng mãi mãi, tất cả đều phải xoay quanh giá trị thực. Cổ phiếu có tăng, có giảm mới tạo nên thanh khoản của thị trường. Nhưng đợt điều chỉnh trong tháng 1 vừa qua của TTCK Việt Nam đang bộc lộ quá nhiều rủi ro cho nhà đầu tư cá nhân.

Vn-Index đã có một tháng mở màn năm 2021 biến động chưa từng có trong lịch sử

Khi thị trường tăng "một mạch" từ 750 điểm lên 1.200 điểm mà không qua một đợt rung lắc tương đối nào, các cổ phiếu chỉ điều chỉnh trong phiên rồi lại tăng dựng đứng, thì chỉ cần những thông tin tác động, nhà đầu tư Fn sẵn sàng tháo chạy.

Phiên giao dịch giảm 74 điểm ngày 19/1/2021 đã tạo một dấu mốc trên TTCK Việt Nam và gây ra một "cú sốc" cho không ít nhà đầu tư F0. Liên tục trong tháng 1, các phiên tăng trần, giảm sàn với biên độ lớn, khi thông tin Covid-19 bùng phát ở Hải Dương và Quảng Ninh, có thời điểm, 30 cổ phiếu trong Vn30 đồng loạt nằm sàn và trắng bên mua. Các nhà đầu tư nộp tiền mua cổ phiếu ở tháng 12 gần như đã mất hết lãi, thậm chí ăn vào tiền thịt. Khi vừa cắt lỗ, thị trường lại giật lên, cổ phiếu ngày hôm trước giảm sàn, hôm sau tăng trần, gây tâm lý hoang mang cho nhà đầu tư.

Khi thị trường chứng khoán phái sinh ra đời, TTCK Việt Nam đã đến tuổi trưởng thành. Những nhà đầu tư kì cựu lăn lộn trên thị trường cả một thập kỷ giờ đây có thêm một kênh đầu tư mới: short và ăn tiền ở chiều xuống. Có những thời điểm, thị trường phái sinh đã thực sự trở thành cứu cánh cho thị trường cơ sở, khi nhà đầu tư short trên thị trường phái sinh để phòng vệ cho danh mục cơ sở, mà không cần bán cổ phiếu.

Tuy nhiên, ở một góc khác, khi những cái đầu nóng trên thị trường cơ sở tranh đua mua cổ phiếu khiến chênh lệch giữa thị trường phái sinh và cơ sở lên tới vài chục điểm, thì tự doanh CTCK có thêm một kênh kiếm tiền mới: kiếm lời thông qua các giao dịch arbitrage. TTCK Việt Nam mỗi lần đến kì đáo hạn phái sinh lại rung rắc "bất thường", và đôi khi, khiến các nhà đầu tư trên thị trường cơ sở "chẳng biết đâu mà lần".

Hệ thống giao dịch của HOSE nghẽn lệnh khi chạm ngưỡng 15.000 tỷ trong phiên, cũng là một rủi ro mà nhà đầu tư gặp phải khi muốn mua không mua được, muốn bán không bán được.

Thị trường điều chỉnh là cơ hội để mua

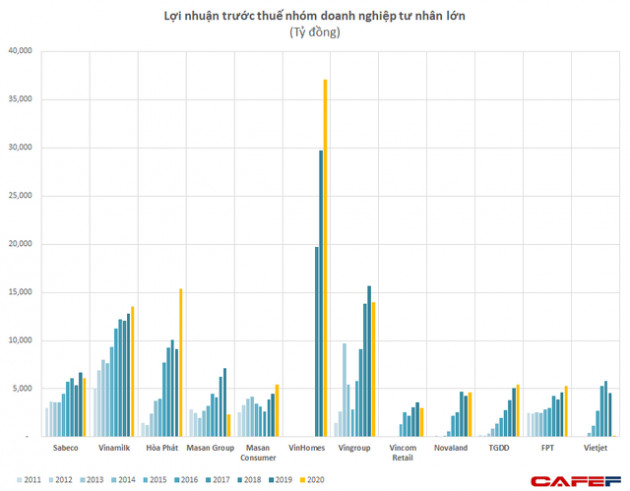

Thị trường chứng khoán Việt Nam vẫn còn rất nhiều dư địa tăng trong dài hạn. Các thông tin Covid ở thời điểm hiện tại chỉ là các tác động ngắn hạn, giống thời điểm tháng 3-4 năm 2020. Thực tế cho thấy nhiều doanh nghiệp lớn và trụ cột của TTCK trong VN30 đã có một năm tăng trưởng ngoạn mục, cho dù hầu hết nền kinh tế đều phải vật lộn với dịch bệnh. Nhiều chuyên gia đánh giá, TTCK Việt Nam ở thời điểm hiện tại, mức 1.200 điểm đã khác rất nhiều so với giai đoạn 2007 và 2018.

Trong một đánh giá mới nhất về TTCK Việt Nam dưới tác động của các thông tin về Covid, quỹ PYN Elite cho rằng, mức đỉnh của Vn-Index ở thời điểm năm 2018 dựa trên kết quả kinh doanh của năm 2017, nhưng nếu nhìn vào 12 tháng tới, lợi nhuận của các doanh nghiệp tăng 40% so với thời điểm 2017. Nếu Vn-Index giao dịch quanh mốc 1.200 điểm trong năm 2021 nghĩa là mức định giá sẽ giảm 40% so với mức đạt được ở thời điểm tháng 4/2018. Do đợt bán tháo gần đây, thị trường hiện giao dịch ở mức 1.050 điểm. Thứ hai, lãi suất trên thị trường giảm mạnh tạo cơ hội tăng giá cho cổ phiếu Việt Nam. Mức chênh lệch giữa lợi suất thu nhập từ cổ phiếu (E/P) so với lợi suất trái phiếu đã mở rộng lên 5%. Do đó PYN Elite tin rằng năm 2021 vẫn là một năm hoạt động tốt của TTCK.

JP Morgan cũng đưa ra đánh giá đợt điều chỉnh sâu của TTCK Việt Nam trong tháng 1 vừa qua là một cơ hội để mua. Vn-Index điều chỉnh giảm 6,7% vào ngày 28/1, mức giảm sâu nhất trong ngày trong lịch sử do sự bùng phát của Covid-19. Tuy nhiên JP Morgan lưu ý rằng, đợt sóng Covid thứ hai bùng phát tại Đà Nẵng khiến Vn-Index giảm 7% nhưng lại tăng 16% trong 3 tháng sau đó. Mặc dù rủi ro gia tăng trong thời gian tới nhưng JP Morgan cũng nhấn mạnh rằng, Chính phủ Việt Nam đã đảm bảo 30 triệu liều vaccine từ AstraZeneca và bắt đầu chiến dịch tiêm chủng từ quý 1/2021. Do đó, JP Morgan cho rằng, thị trường điều chỉnh là cơ hội để mua vào, và tổ chức này khuyến nghị cổ phiếu ngân hàng, bất động sản, hàng tiêu dùng và CNTT.

Lãi suất thấp vẫn đang ủng hộ TTCK

Nếu nhà đầu tư không chuyên, hãy rót tiền cho các quỹ đầu tư

Cơ hội luôn có, nhưng làm thế nào để tận dụng nó thì không phải ai cũng làm được. Sau đợt đánh "phủ đầu" trong tháng 1/2021, có lẽ nhiều nhà đầu tư F0 phải tính lại việc đầu tư chứng khoán.

Cuộc chơi không dành cho số đông. Và đầu tư chứng khoán đòi hỏi một sự tìm hiểu nghiêm túc về công ty hay doanh nghiệp, chứ không phải mua bán theo phong trào hay hô hào của đội lái.

Người viết đã đặt câu hỏi cho đại diện của UBCK, rằng chúng ta hiện tại có gần 3 triệu tài khoản chứng khoán trên tổng số 90 triệu dân, nhưng thực tế chỉ khoảng 1 triệu tài khoản active, giao dịch thường xuyên. Mục tiêu của UBCK đến năm 2025, quy mô nhà đầu tư trên thị trường sẽ đạt 5% dân số, tức là khoảng 5 triệu tài khoản chứng khoán, gấp đôi hiện tại. Làm thế nào để giữ dòng tiền F0 ở lại thị trường, đầu tư một cách bền vững, làm thế nào để chuyển dịch dòng vốn nhàn rỗi đang nằm tại ngân hàng, sang đầu tư vào TTCK, vào các doanh nghiệp một cách bền vững, để thị trường vốn làm đúng chức năng của nó là cung cấp vốn trung và dài hạn cho nền kinh tế khi các quỹ đầu tư ở thời điểm hiện tại chưa thu hút được sự quan tâm của người dân.

Ông Nguyễn Thế Minh, Phó Vụ trưởng Vụ Quản lý quỹ, Ủy ban Chứng khoán Nhà nước cho biết, hiện tại quy mô quản lý tài sản của các quỹ đạt 435.000 tỷ, tăng 35% so với 2019 và tăng 3,5 lần so với 2015. Năm 2020 có 57 quỹ đầu tư chứng khoán đang hoạt động trong đó có, 34 quỹ mở, 7 quỹ ETF, 2 quỹ đóng, 1 quỹ bất động sản và 13 quỹ thành viên. Tổng giá trị tài sản ròng (NAV) khoảng 57.000 tỷ, quy mô NAV tăng 76% so với cuối 2019. Các công ty quản lý quỹ đang đóng vai trò quản lý tài sản chuyên nghiệp với tốc độ tăng trưởng tài sản trên NAV đạt 15-18%, năm 2020 với sự phát triển của các loại hình ETF, tốc độ tăng trưởng tài sản của một số quỹ lên tới 55%.

Khuôn khổ pháp lý cho ngành quản lý quỹ đã được ban hành với nhiều loại hình quỹ theo thông lệ quốc tế và các giải pháp để sản phẩm quỹ đến với công chúng đầu tư, theo ông Minh, các công ty quản lý quỹ cần phổ biến, tuyên truyền sản phẩm đầu tư, mở rộng các đại lý phân phối để đưa các sản phẩm chứng chỉ quỹ tới gần nhà đầu tư hơn, tiếp tục nâng cao hiệu quả hoạt động của các hệ thống phụ trợ cho quỹ như ngân hàng giám sát…để nâng cao niềm tin của các NĐT với các sản phẩm của quỹ đầu tư. Ông Minh cũng cho biết đã có 2-3 công ty quản lý quỹ xin phép Bộ Tài chính triển khai hoạt động quỹ hưu trí, hi vọng thời gian tới sẽ có quỹ hưu trí đầu tiên ra đời.

Người viết cho rằng, những phiên điều chỉnh biên độ rộng của thị trường trong tháng 1, ở một góc độ nào đó mang tính chất tích cực. Để nguội đi những cơn say sóng, để đưa nhà đầu tư F0 về lại mặt đất, và phần nào sàng lọc các nhà đầu tư không chuyên. Nếu không chuyên, hãy tập trung làm việc, và gửi tiền cho các nhà quản lý quỹ để sinh lời, thay vì say sóng và mất cả vốn lẫn lãi. Chúng ta đang kì vọng sai về tỷ suất sinh lời từ đầu tư chứng khoán, ai cũng muốn lãi bằng lần, trong khi mỗi năm, doanh nghiệp chỉ tăng trưởng 15-20% lợi nhuận mà thôi.

Xem thêm

- Giá vàng mất mốc 3.100 USD/ounce

- Giá bạc hôm nay 27/3: tiếp đà tăng cùng giá vàng

- Giá vàng có 'sập' xuống 90 triệu đồng/lượng?

- Giá bạc hôm nay 24/3: duy trì ổn định khi FED không giảm lãi suất

- Giá vàng thế giới tăng kỷ lục

- Giá vàng thế giới phá đỉnh lịch sử 3.000 USD/ounce, chuyên gia ngay lập tức cảnh báo

- 3.000 USD/ounce từ 'đỉnh' có thể thành 'sàn', chuyên gia nhắm tới đỉnh mới cho giá vàng

Tin mới

Tin cùng chuyên mục