Toàn cảnh bức tranh TMĐT năm 2019: Tứ hùng tranh bá Shopee - Tiki - Lazada - Sendo; Viettel gia nhập cuộc đua, Vingroup từ bỏ sàn đấu

Cục Thương mại điện tử và Kinh tế số (Bộ Công Thương) từng đưa ra nhận định Việt Nam được đánh giá là một trong những quốc gia có mức tăng trưởng thương mại điện tử nhanh nhất thế giới, với tốc độ 25-30% mỗi năm, gấp 2,5 lần so với Nhật Bản. Các chuyên gia cũng khẳng định sự tăng trưởng mạnh mẽ của ngành thương mại điện tử sẽ trở thành một trợ lực đáng kể cho các chương trình, kế hoạch phát triển kinh tế số tại Việt Nam.

Tiềm năng tăng trưởng cũng dẫn tới hệ quả tất yếu là cạnh tranh khốc liệt. Năm 2019, ngành TMĐT được đánh giá là bức tranh có nhiều gam màu đa sắc với sự rút lui của Vuivui, Adayroi,... cho đến ý tưởng tham gia cuộc chơi của Vietjet Air.

"CHIẾC BÁNH" 24 TỶ USD NĂM 2025

Báo cáo chỉ số thương mại điện tử năm 2019 do Hiệp hội thương mại điện tử Việt Nam (Vecom) đánh cho biết, từ năm 2016 ngành TMĐT Việt Nam sẽ bước sang giai đoạn mới với tốc độ phát triển nhanh và ổn định. Về tốc độ tăng trưởng, Vecom ước tính TMĐT năm 2018 so với 2017 tăng trên 30%, số liệu năm 2019 hiện chưa được công bố.

Về quy mô, nếu như năm 2015 quy mô thị trường chỉ khoảng 4 tỷ USD thì đến năm 2018 con số đã cao gần gấp đôi, lên mức 7,8 tỷ USD. Thị trường này bao gồm bán lẻ trực tuyến, du lịch trực tuyến, tiếp thị trực tuyến, giải trí trực tuyến và mua bán lẻ trực tuyến các dịch vụ và sản phẩm số khác. Nếu tốc độ tăng trưởng của năm 2019 và 2020 tiếp tục ở mức 30% thì Vecom ước tính tới năm 2020 sẽ lên tới 13 tỷ USD.

Số liệu khác từ Báo cáo e-Conomy SEA 2018 của Google và Temasek, quy mô thị trường thương mại điện tử Việt Nam năm 2018 là 9 tỷ USD. Báo cáo cũng dự báo tốc độ tăng trưởng trung bình năm CAGR giai đoạn 2015-2018 là 25% và thị trường đạt quy mô 33 tỷ USD vào năm 2025. Nếu kịch bản này xảy ra, quy mô thị trường thương mại điện tử Việt Nam năm 2025 đứng thứ ba ở Đông Nam Á, sau Indonesia (100 tỷ USD) và Thái Lan (43 tỷ USD).

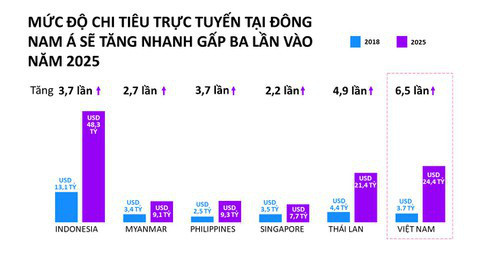

Mới đây, nghiên cứu có tên "Riding the Digital Wave: Southeast Asia’s Discovery Generation" ("Tận dụng làn sóng Kỹ thuật số: Thế hệ Khám phá của Đông Nam Á") của Facebook và Công ty tư vấn quản lý Bain & Company cho biết, số lượng người tiêu dùng trực tuyến Đông Nam Á đã tăng 2,8 lần, từ 90 triệu người vào năm 2015 đến 250 triệu người vào năm 2018. Tới năm 2025, ước tính khu vực Đông Nam Á sẽ có 310 triệu người tiêu dùng trực tuyến.

Tới thời điểm đó, mức chi tiêu trực tuyến sẽ tăng nhanh gấp ba lần mức tăng trưởng số lượng khách hàng trực tuyến, trong đó may mặc và chăm sóc cá nhân sẽ là hai ngành hàng dẫn đầu.

Mua sắm trực tuyến của Việt Nam được dự báo có mức độ tăng trưởng nhanh nhất và đứng thứ 2 về giá trị, với mức tăng 6,5 lần từ 3,7 tỷ USD năm 2018 lên tới 24,4 tỷ USD vào năm 2025, chỉ sau Indonesia tại khu vực Đông Nam Á.

THƯƠNG MẠI ĐIỆN TỬ THÚC ĐẨY CUỘC CHIẾN GIAO HÀNG

Dịch vụ hoàn tất đơn hàng, ví điện tử có mối quan hệ khăng khít với bán lẻ trực tuyến. Cùng với tốc độ tăng trưởng cao của thương mại điện tử, năm 2018 - 2019 đã chứng kiến sự phát triển mạnh mẽ của dịch vụ logistics, chuyển phát chặng cuối và hoàn tất đơn hàng. Ba yếu tố nổi bật của lĩnh vực này là đầu tư gia tăng mạnh mẽ, ứng dụng công nghệ tiên tiến và cạnh tranh khốc liệt.

Theo khảo sát của Hiệp hội Thương mại điện tử, trên phạm vi cả nước Tổng công ty Bưu điện Việt Nam (Vietnam Post) là doanh nghiệp cung cấp dịch vụ chuyển phát được 61% các đơn vị bán hàng trực tuyến thuê, tiếp đó là Công ty Bưu chính Viettel (Viettel Post) với tỷ lệ là 25%. Tỷ lệ tương ứng cho EMS, Giao hàng nhanh và Giao hàng tiết kiệm là 5%, 1% và 1%. Các đơn vị chuyển phát khác chỉ chiếm 13%.

Tình hình thay đổi đối với việc thuê ngoài dịch vụ chuyển phát ở hai trung tâm thương mại điện tử là Hà Nội và Tp. Hồ Chí Minh. Vietnam Post và Viettel Post vẫn là các doanh nghiệp chuyển phát được thuê nhiều nhất, nhưng tỷ lệ đã giảm đáng kể.

Ngoài ra, mức độ cạnh tranh giữa các doanh nghiệp chuyển phát rất cao, đặc biệt ở Tp. Hồ Chí Minh. Cụ thể, tại Hà Nội số đơn vị thuê Vietnam Post là 20%, ViettelPost là 52%, EMS là 4%, Giao hàng nhanh là 10%, Giao hàng tiết kiệm là 9%, các doanh nghiệp chuyển phát khác là 20%. Các tỷ lệ tương ứng ở Tp. Hồ Chí Minh là 15%, 28%, 10%, 5%, 7% và 43%.

Tốc độ tăng trưởng trung bình năm 2018 so với năm 2017 của các doanh nghiệp chuyển phát tham gia khảo sát của Vecom là 70%, tốc độ tăng trưởng của doanh nghiệp thấp nhất vẫn đạt 30% và có 3 doanh nghiệp đạt tốc độ tăng trưởng trên 100%.

SÀN ĐẤU TMĐT 2019: KẺ ĐẾN, NGƯỜI ĐI

TỨ HÙNG TRANH BÁ

Tiki

Ngay đầu năm 2018, Tiki được tập đoàn JD của Trung Quốc "bơm" tiền, bổ sung vào khoản đầu tư 44 triệu USD đã nhận trong năm 2017. Đến tháng 9/2018, công ty này nhận thêm 122 tỷ đồng từ VNG.

Theo Dealstreet Asia, vào tháng 3/2019, Tiki đã bắt đầu vòng gọi vốn mới trị giá 75 triệu USD từ quỹ đầu tư Northstar Group của Singapore. Chỉ sau đó 3 tháng, cũng theo Dealstreet Asia, Tiki nâng lên mức 100 triệu USD, dẫn dắt bởi nhóm các nhà đầu tư Hàn Quốc bao gồm Korea Investment Partners, STIC Investments và Sparklabs Ventures.

Shopee

Chỉ trong 6 tháng đầu năm ngoái, Shopee Việt Nam cũng được công ty mẹ là tập đoàn SEA (Singapore) tăng thêm hơn 1.200 tỷ đồng vốn điều lệ.

Lazada

Trước sự bành trướng của đối thủ Shopee, tháng 3/2018, tập đoàn Alibaba quyết định đổ thêm 2 tỷ USD vào Lazada để tăng khả năng cạnh tranh.

Sendo

Không thua kém các đối thủ, trong năm 2018, sàn TMĐT Sendo cũng kêu gọi được tổng cộng 51 triệu USD từ SBI Holdings (Nhật Bản) và một số công ty khác. Sang đến tháng 11/2019 Sendo xác nhận hoàn thành gọi vốn vòng series C lên tới 61 triệu USD. Hai nhà đầu tư tham gia vòng này là EV Growth (Indonesia) và Kasibornbank (Thái Lan). Các quỹ trước đó đã đầu tư vào Sendo.vn là Softbank Ventures Asia, SBI Group, Daiwa PI Partners.

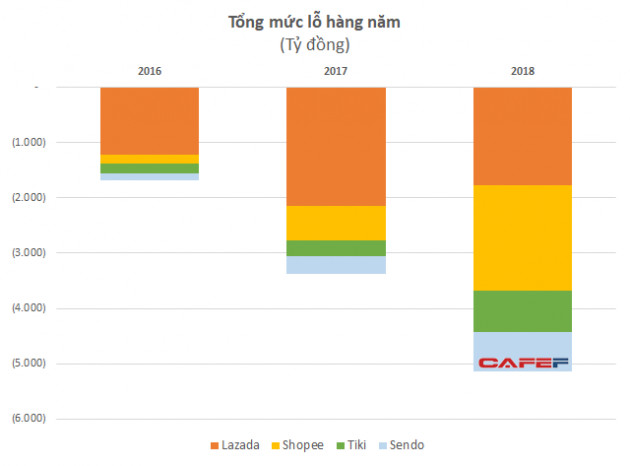

Liên tiếp được rót vốn, Big 4 ngành thương mại điện tử tiếp tục miệt mài cuộc đua đốt tiền. Số liệu cho thấy nếu như năm 2015-2016, mức lỗ xấp xỉ 1.000 tỷ đồng/năm của Lazada đã gây kinh ngạc trong ngành thì giờ đây cả Lazada và đối thủ nặng ký nhất là Shopee đều đã đẩy mặt bằng lỗ lên đến hơn 2.000 tỷ đồng/năm.

Nếu như năm 2016, mức lỗ của nhóm Shopee, Lazada, Tiki, Sendo chỉ có 1.700 tỷ đồng thì đến năm 2017 đã tăng gấp đôi lên 3.400 tỷ và năm 2018 tiếp tục tăng gấp rưỡi lên 5.100 tỷ đồng.

Theo báo cáo của iPrice Group, tính đến tháng 9.2018, Shopee dẫn đầu về lượng truy cập trung bình hằng tháng trên máy tính và di động (hơn 40 triệu), Tiki bất ngờ vượt qua Lazada đứng thứ 2 với hơn 30 triệu lượt truy cập. Một số nguồn tin không kiểm chứng cho rằng Shopee đang dẫn đầu thị trường với trung bình 250.000 đơn hàng/ngày, kế đến là Lazada với 120.000 đơn hàng/ngày và cuối cùng là Tiki với khoảng 40.000 đơn hàng/ngày.

Nếu như các năm khác các sản thương mại điện tử chủ yếu tập trung thu hút người mua bằng khuyến mãi, hỗ trợ người bán thì năm 2019, Shopee mở màn công bố sẽ bắt đầu thu phí bán hàng trực tuyến cho mỗi đơn hàng thành công, với mức thu từ 1-2% từ tháng 4. Tuy nhiên với Tiki lại miễn phí thanh toán cho các nhà bán hàng trong vòng 2 năm kể từ ngày 5.4. Chính sách giảm thanh toán sẽ áp dụng cho nhóm sàn giao dịch. Với người tiêu dùng, Shopee bắt đầu ngừng hỗ trợ miễn phí giao hàng với hình thức COD thay vào đó chuyển sang hỗ trợ khách hàng sử dụng ví Airpay.

NHỮNG KẺ HỤT HƠI

Vuivui.com

Ngay từ cuối tháng 12/2018, trang TMĐT Vui Vui.com của Thế giới Di Động nói lời chia tay sau 2 năm hoạt động. Ở thời điểm ra mắt, Vuivui được những nhà sáng lập kỳ vọng sẽ tăng trưởng mạnh trong vòng 4-5 năm, thậm chí vươn lên dẫn đầu ngành vào năm 2020.

Robins.vn

Đến tháng 3, Robins.vn đột ngột đóng cửa khiến nhiều người tiêu dùng bất ngờ. Robins.vn ra mắt tháng 5/2017 sau sự hợp nhất với Zalora. Sàn thương mại điện tử thuộc sở hữu của Central Group (Thái Lan) này chuyên bán lẻ các sản phầm từ quần áo, giày dép đến phụ kiện, làm đẹp.

adayroi.com

Ngày 17/12 mới đây, Vingroup tuyên bố rút hoàn toàn khoải lĩnh vực bán lẻ. Theo đó công ty cổ phần dịch vụ thương mại tổng hợp Vincommerce phát đi thông báo tới các nhà cung cấp về việc dừng bán hàng trên trang thương mại điện tử adayroi.com và adayroi với ứng dụng VinID. Cụ thể một số nguồn tin cho biết Vincommerce sẽ tạm dừng toàn bộ hoạt động bán hàng trên website adayroi.com từ 18h00 ngày 17/12/2019.

Lý do Vingroup thông báo rằng đây là bước tiếp theo trong lộ trình tái cơ cấu của tập đoàn, nhằm tập trung mọi nguồn lực cho lĩnh vực ưu tiên cốt lõi là Công nghiệp - Công nghệ. Như vậy, trang thương mại điện tử của tập đoàn này đã đóng cửa sau 4 năm rưỡi hoạt động.

GƯƠNG MẶT MỚI

Voso.vn

Ở chiều ngược lại, sự kiện khiến giới kinh doanh thương mại điện tử là tháng 7 Viettel bất ngờ gia nhập thị trường khi âm thầm tung ra ứng dụng gọi xe MyGo và nền tảng Voso.vn (Vỏ Sò). Hai đơn vị này đều do công ty Viettel Post vận hành. Đại diện từ Viettel Post cho hay, Voso.vn là kênh thương mại điện tử đích thực đầu tiên của Viettel khi tham gia vào thị trường này. Mục tiêu của Viettel là trở thành sàn thương mại điện tử lớn nhất Việt Nam nhưng lại không phải để cạnh tranh hay thay thế các tên tuổi lớn là Shopee, Lazada, Tiki hay Sendo.

Sàn TMĐT của Vietjet?

Cũng trong tháng 7, tờ Nikkei của Nhật đưa tin Vietjet muốn xây dựng sàn TMĐT không chỉ phục vụ vé máy bay mà bất cứ những gì khách hàng cần. Mọi đối tác, nhà cung ứng tham gia để bán hàng cho hàng trăm triệu người dùng Việt Nam và toàn cầu. bà Nguyễn Thị Thúy Bình, Phó Tổng Giám đốc Vietjet cho biết nền tảng bao này gồm lĩnh vực tài chính, bảo hiểm, ngân hàng cũng như khách sạn, hàng tiêu dùng… Đối tác có thể dùng công nghệ blockchain để chia sẻ giao dịch với nhau một cách thuận tiện.

ĐỀ XUẤT SIẾT CHẶT QUẢN LÝ MUA BÁN TRÊN MẠNG XÃ HỘI NHƯ SÀN TMĐT

Hồi tháng 3/2019, Cục Quản lý thị trường thành phố Hà Nội đề xuất cần đưa các hình thức kinh doanh qua mạng xã hội như Facebook, sử dụng ứng dụng cho các thiết bị công nghệ di động thông minh như Zalo, Viber… vào quản lý như đối với website thương mại điện tử, bắt buộc thông báo cho cơ quan quản lý nhà nước.

Thông tin từ cơ quan này trong năm 2018, Cục đã kiểm tra 120 vụ về hoạt động thương mại điện tử; xử phạt vi phạm hành chính 47 vụ với tổng tiền phạt 521.000.000 đồng.

Việc giao kết hợp đồng trực tuyến có thể thực hiện trên chính trang Facebook qua Message (messenger), comments, Form online hay link tới các ứng dụng đặt hàng trực tuyến của bên thứ ba. Hai bên cũng có thể giao kết hợp đồng ngoại tuyến bằng cách trao đổi qua điện thoại (voice) hoặc các kênh khác như Whatsapp, Viber, Zalo.

Hiện người bán cung cấp thông tin về địa chỉ, điện thoại, email hoặc website và thông tin về hàng hóa. Tuy nhiên, hầu như không có người bán nào cung cấp thông tin về Giấy chứng nhận đăng ký kinh doanh hay mã số thuế cá nhân.

Báo cáo của Facebook cũng chỉ ra 48% người tiêu dùng cho biết: họ biết đến các sản phẩm và dịch vụ mới thông qua mạng xã hội. Ba lý do chính thúc đẩy quyết định mua hàng bao gồm đánh giá tích cực từ các khách hàng, ưu đãi tốt hoặc các chương trình khuyến mại, bên cạnh mức độ hấp dẫn của sản phẩm. Tuy nhiên, khuyến mãi không phải là động lực mua hàng chính, bởi xấp xỉ 60% người tiêu dùng Việt Nam cho biết họ mua hàng khi họ muốn, không nhất thiết phải có khuyến mại, trong khi chỉ có 18% chú trọng yếu tố khuyến mại khi mua hàng.

Ông Khôi Lê, Giám đốc Bộ phận Kinh doanh toàn cầu, thị trường Việt Nam tại Facebook nhận xét: "Chỉ tính riêng ở Việt Nam, 50% số người được hỏi cho biết họ sẵn sàng tìm hiểu các nhãn hiệu mới, hoặc mua nhiều nhãn hiệu khác nhau, khi mua hàng online. Điều này có nghĩa là các doanh nghiệp ở mọi loại hình quy mô, bao gồm cả các đơn vị chuyên doanh một nhóm sản phẩm, cũng đều có cơ hội đáng kể để cạnh tranh ở cấp độ lớn hơn tại Đông Nam Á".

Mạng xã hội có vai trò nổi bật trong việc kết nối người tiêu dùng với nhau và với người bán. Kết quả khảo sát năm nay cho thấy mạng xã hội tiếp tục là kênh tiếp thị phổ biến nhất của các doanh nghiệp. Đồng thời, tỷ lệ doanh nghiệp đánh giá bán hàng qua mạng xã hội đạt hiệu quả cao là 45%, trong khi tỷ lệ này đối với bán hàng qua website là 32% và qua ứng dụng di động là 22%. Không chỉ có các cá nhân, hộ gia đình, doanh nghiệp vừa và nhỏ mà nhiều doanh nghiệp lớn đã tích cực sử dụng mạng xã hội để tiếp thị và chăm sóc khách hàng.

Xem thêm

- Mỹ tăng mạnh đưa mặt hàng ít quen thuộc này vào Việt Nam: nhập khẩu đột biến hơn 700%, đạt kỷ lục trong 5 năm qua

- Xuất khẩu: Cần tuyệt đối tuân thủ "luật chơi" trong thế giới bất ổn

- Bất ngờ giá bưởi Việt Nam bán trên kệ siêu thị Hàn Quốc

- Mỹ công bố thuế 46%, Cà Mau khuyến cáo người nuôi tôm không hốt hoảng

- Thứ trưởng Bộ Công thương: Chúng tôi đã chuẩn bị sẵn sàng các nội dung sẽ trao đổi với phía Mỹ

- Giá bán lẻ điện bình quân tối đa là 2.444,09 đồng/kWh

- Mối lo từ công nghệ lạc hậu, phụ thuộc

Tin mới

Tin cùng chuyên mục