Toàn cảnh cạnh tranh khốc liệt của 16 công ty trên thị trường tín dụng tiêu dùng

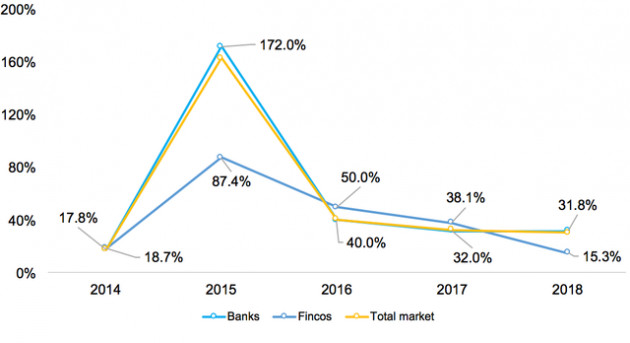

Theo báo cáo của FiinGroup, trong năm 2018, thị trường tài chính tiêu dùng tiếp tục tăng trưởng, đóng góp 19,7% vào tổng tín dụng cho nền kinh tế (cao hơn 3% so với năm 2017).

Dù vậy, so với giai đoạn 5 năm trước, tăng trưởng chung của năm 2018 đã hạ nhiệt. Tốc độ tăng trưởng trong năm 2018 chỉ đạt 30,4%, thấp hơn với mức 59% trung bình 5 năm trước.

Theo FiinGroup

Sự cạnh tranh ngày càng khốc liệt khi những "tay chơi" mới tham gia vào thị trường. Nếu như năm 2015, chỉ có số ít công ty tài chính hoạt động thì nay phân khúc tín dụng tiêu dùng chứng kiến 16 công ty được cấp phép kinh doanh.

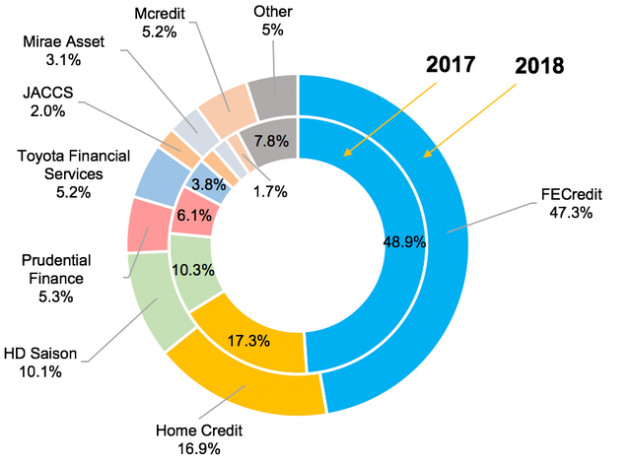

Mcredit được đánh giá là có "màn trình diễn" ấn tượng, theo FiinGroup cho biết. Công ty này đã vươn lên chiếm hơn 5% thị phần chỉ sau 2 năm ra mắt nhờ tập trung mạnh mẽ vào các khoản cho vay tiền mặt. Theo sau lần lượt là SHB Finance và Easy Credit.

FE Credit, mặc dù vẫn là "ông lớn" nhưng thị phần có giảm nhẹ từ 48,9% trong năm 2017 xuống còn 47,3% trong năm 2018. Sự cạnh tranh ngày càng mạnh, nhưng nhìn chung các dịch vụ sản phẩm không có sự khác biệt.

Theo FiinGroup

Có thể chia bức tranh tín dụng tiêu dùng làm 2 mảng. Trong khi một số ưu tiên lợi nhuận nhưng đi kèm nợ xấu cao, một số ưu tiên chất lượng tài sản và an toàn vốn hơn.

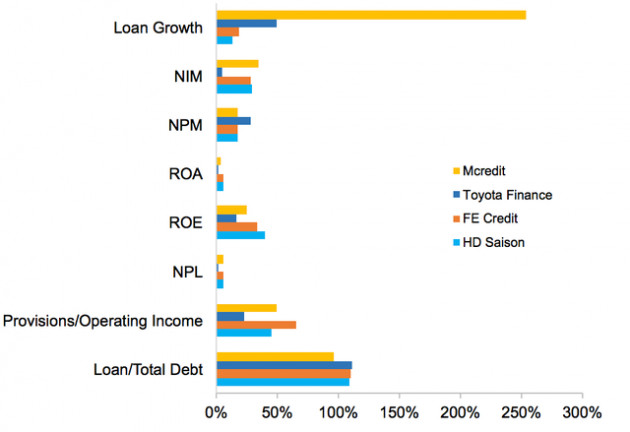

Nhóm các công ty ưu tiên tăng trưởng thị phần và lợi nhuận có thể kể đến FE Credit, Mcredit, HS Saison, Toyota Finance.

Toyota Finance chuyên cung cấp các khoản vay thế chấp, cho vay mua ô tô Toyota, điều này làm hạn chế tỷ lệ thu nhập lãi cận biên và lợi nhuận của công ty. Dù vậy, nhờ nhu cầu mạnh mẽ về xe hơi tại Việt Nam, công ty đã ghi nhận mức tăng trưởng mạnh về dư nợ cho vay.

Tăng trưởng dư nợ cho vay năm 2018 của FE Credit lên đến 19% với tỷ lệ nợ xấu ở mức 6%. Dự phòng nợ xấu ở mức cao, chiếm 65% tổng thu nhập hoạt động.

Theo FiinGroup

Mcredit thậm chí còn tăng trưởng mạnh mẽ hơn với mức tăng dư nợ cho vay lên đến 254% trong năm 2018. Dư địa tăng trưởng của Mcredit vẫn còn nhiều tuy nhiên việc tập trung quá nhiều vào cho vay tiền mặt được cảnh báo sẽ làm tăng rủi ro khi nợ xấu hiện thuộc nhóm cao nhất lên tới 6%.

Trái ngược với 3 cái tên nói trên, HD Saison có phần sụt giảm tăng trưởng khi chuyển hướng từ mở rộng phạm vi sang tập trung vào khách hàng trong hệ sinh thái của mình HDBank – Vietjet – HD Saison.

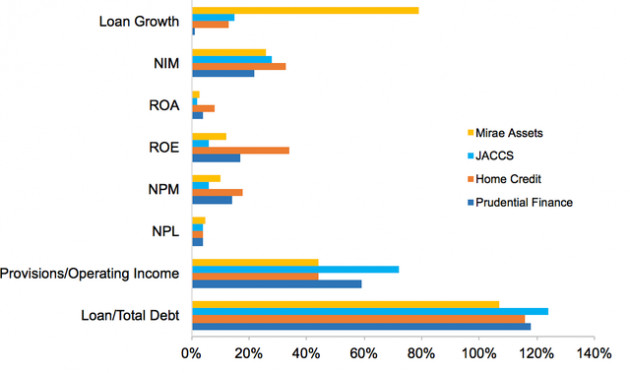

Nhóm thứ 2 là những công ty thận trọng, tốc độ tăng trưởng tương đối chậm nhưng nợ xấu thấp, chất lượng tài sản tốt và an toàn vốn mạnh hơn.

Home Credit tiếp tục duy trì được NIM, ROE, ROA ở mức cao trong khi tỷ lệ nợ xấu chỉ khoảng 4% nhờ nền tảng quản lý rủi ro và công nghệ mạnh mẽ. Trong tương lai gần, Home Credit có thể tăng trưởng mạnh mẽ hơn do mối quan hệ đối tác chiến lược với ví điện tử Momo.

Theo FiinGroup

Trong nhóm này, JACCS thậm chí có thể xem là khá "bảo thủ" khi tăng trưởng tín dụng khiêm tốn do số lượng hợp đồng mới và các khoản vay ô tô giảm. Ngoài ra, JACCS dù trở thành người tiên phong trong thị trường thẻ tín dụng nhưng không giữ được vị thế nổi bật khi cách tiếp cận quá thận trọng so với FE Credit hay Home Credit.

Sau khi được Sinhan mua lại, tăng trưởng của tài chính Prudential đã chậm xuống mức thấp nhất là 1% do không có khoản vay mới nào được ghi nhận. Điều này giúp công ty giảm chi phí, dẫn tới kết quả kinh doanh tốt hơn. Tuy nhiên, các chỉ số có thể hay đổi hoàn toàn khi Shinhan tích cực tham gia vào các hoạt động điều hành của công ty, tung ra các sản phẩm mới, hỗ trợ tài chính mạnh mẽ và thay đổi chiến lược kinh doanh.

Tuy vậy, trong nhóm này vẫn có ngoại lệ là Mirae Asset, công ty đã tăng trưởng tới 79% trong năm 2018 khi bắt đầu tập trung vào các khoản cho vay tiền mặt trong khi nợ xấu vẫn đạt mức trung bình là 5%. Tuy nhiên, đáng tiếc là lợi nhuận của công ty này vẫn còn khiêm tốn.

- Từ khóa:

- Công ty tài chính

- Tín dụng tiêu dùng

- Thị trường tài chính

- Vay thế chấp

- Vay mua ô tô

- Dư nợ cho vay

Xem thêm

- Giá bạc ngày 26/12: duy trì đà tăng nhẹ

- Sedan hạng B giảm giá đậm cao nhất tới 120 triệu đồng: Hyundai Accent, Honda City... cùng dò đáy, có mẫu chỉ còn 435 triệu đồng

- Nhộn nhịp hoạt động mua vàng qua máy bán tự động tại Hàn Quốc

- Thị trường ngày 11/5: Giá dầu lình xình, vàng tăng nhanh, cao su và quặng sắt giảm

- Giá cà phê, hồ tiêu tăng kỷ lục

- Vay VIB mua ô tô Huyndai lãi suất 1,5%/năm, duyệt vay siêu tốc trong 15 phút

- Các nước ồ ạt mua vàng giữa lúc giá tăng chóng mặt

Tin mới