Toàn cảnh phí dịch vụ mobile banking của các ngân hàng hiện nay

Hiện nay, công nghệ hóa tối đa các dịch vụ đang là xu thế của mọi ngành, lĩnh vực trong đó có ngành ngân hàng. Mobile Banking là sản phẩm được nhiều người lựa chọn bởi tính năng đa dạng, giao dịch đơn giản và tiết kiệm thời gian. Vì thế, hầu như tất cả các ngân hàng đều xây dựng cho mình một ứng dụng Mobile Banking riêng, đồng thời khuyến khích khách hàng sử dụng thật linh hoạt và thường xuyên Mobile Banking thay vì thực hiện giao dịch tại quầy.

Phí dịch vụ Mobile Banking sẽ khác nhau tùy từng ngân hàng nhưng sẽ chủ yếu gồm phí đăng kí dịch vụ, phí duy trì, phí chuyển khoản.

Phí đăng ký dịch vụ và duy trì dịch vụ dao động từ miễn phí đến hơn 100.000 đồng/năm

Khảo sát của chúng tôi tại các ngân hàng nội cho thấy, khi sử dụng dịch vụ, khách hàng hầu như được miễn phí đăng ký và sử dụng một số dịch vụ như truy vấn số dư, lịch sử giao dịch và phải trả một số loại phí trong đó phổ biến là phí duy trì và phí chuyển khoản.

Biểu phí đăng kí và duy trì dịch vụ Mobile Banking của một số ngân hàng

Ở nhóm thu phí, các ngân hàng thu từ 4.400đ/tháng – 11.000đ/tháng cho tất cả các gói dịch vụ hay mức chuyển khoản nào. Cụ thể, Vietcombank, ABBank, Agribank, Sacombank (11.000đ/tháng); Vietinbank, HDBank, SeABank, OceanBank (8.800đ – 9.900đ/tháng); TPBank, VietABank (5.500đ/tháng).

Một số ngân hàng thì quy định phí duy trì dịch vụ Mobile banking theo một số điều kiện như theo gói dịch vụ hay hạn mức chuyển khoản thực tế bình quân ngày. Như VPBank thu phí 4.400đ/tháng với gói Mobile Banking chuẩn), 11.000đ/tháng với gói cao cấp, 16.500đ/tháng với gói linh hoạt và 33.000đ/tháng nếu là gói VIP. NCB thì thu 6.600đ/tháng với gói cơ bản và 9.900đ/tháng với gói nâng cao. Hay DongABank thu phí 4.950đ/tháng nếu hạn mức chuyển khoản thực tế tối đa: 10 triệu đồng/ngày và là công nhân, sinh viên; 9.900đ/tháng nếu hạn mức 10 triệu đồng/ngày; 50.000đ/tháng nếu hạn mức 100 triệu đồng/ ngày và 100.000đ/tháng nếu hạn mức 500 triệu đồng/ngày.

Bên cạnh các ngân hàng thu phí thì cũng có nhiều nhà băng không thu phí duy trì dịch vụ, chẳng hạn như BIDV, Techcombank, LienVietPostBank, SHB...

Chuyển tiền: Nơi miễn phí, chỗ vẫn tận thu cả chuyển nội mạng

Đối với các giao dịch chuyển tiền trong cùng hệ thống ngân hàng, khảo sát cho thấy có nhiều ngân hàng hiện đang miễn phí hoàn toàn cho khách hàng. Có thể kể đến các ngân hàng như: VietinBank, Techcombank, VPBank, TPBank, HDBank, SHB,..

Ngược lại, NCB, OceanBank là 2 ngân hàng thực hiện thu phí ngay cả với những giao dịch chuyển tiền cùng hệ thống với mức phí lần lượt là 1.100 đồng và 2.200 đồng/giao dịch.

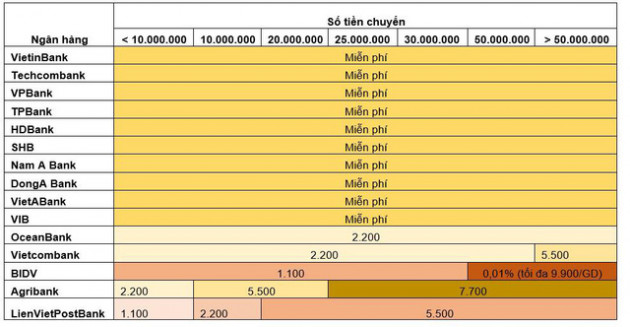

Bảng so sánh phí chuyển tiền cùng hệ thống qua Mobile Banking dựa trên số tiền chuyển

Bên cạnh đó, cũng có một số ngân hàng tính phí dựa trên số tiền chuyển của khách hàng. Chẳng hạn, khách hàng sẽ phải nộp phí 2.200 đồng với giao dịch dưới 50 triệu và 5.500 đồng với giao dịch trên 50 triệu khi chuyển tiền tại Vietcombank. Tương tự, với BIDV, mức phí sẽ là 1.100 đồng với giao dịch nhỏ hơn 30 triệu, và 0,01% với giao dịch lớn hơn 30 triệu (tối đa là 9.900/ giao dịch). Với các giao dịch chuyển tiền giữa các tài khoản của cùng một khách hàng, cả 2 ngân hàng này hiện đều đang miễn phí dịch vụ.

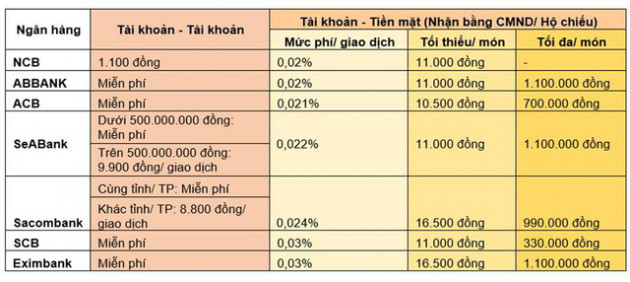

Với dịch vụ chuyển tiền đến người nhận bằng chứng minh nhân dân hoặc hộ chiếu, mức phí sẽ cao hơn, thường tính trên phần trăm số tiền gửi. Mức phí tối thiểu của dịch vụ này thường dao động từ 11.000-16.500 đồng/món. Tuy nhiên, mức phí tối đa có thể lên đến 1,1 triệu đồng.

Bảng so sánh phí chuyển tiền cùng hệ thống qua Mobile Banking trên cách thức nhận tiền

Chuyển liên ngân hàng: Ít ngân hàng miễn phí

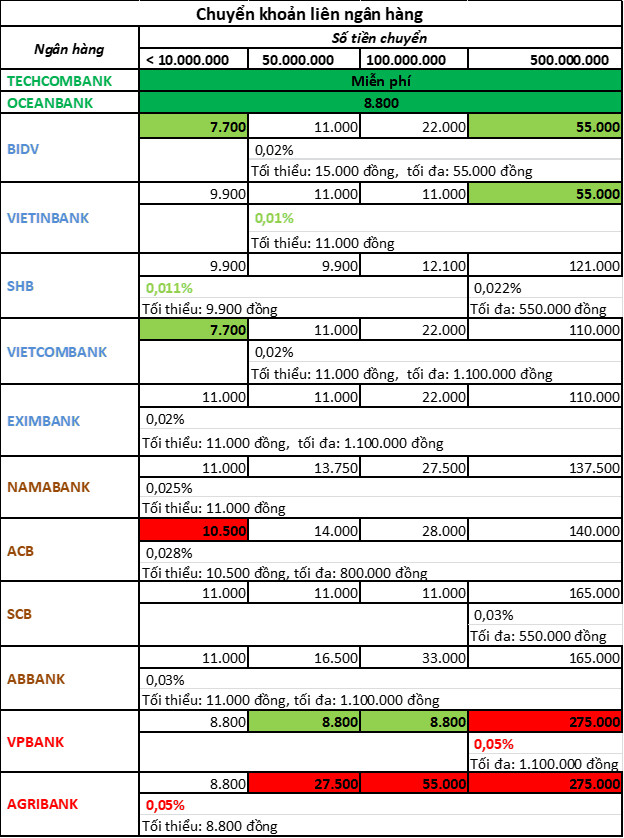

Đối với chuyển khoản liên ngân hàng, chỉ có Techcombank là đang miễn phí toàn bộ các giao dịch hay OceanBank áp dụng mức phí chung là 8.800 đồng/1 giao dịch, số còn lại có những chính sách tính phí riêng, thường dựa trên một số yếu tố như giá trị món tiền, chuyển tiền nội tỉnh hay khác tỉnh, thời gian nhận lệnh chuyển tiền,…

Hầu hết các ngân hàng hiện nay đang áp dụng mức phí từ 0,01% đến 0,04% tính trên giá trị món tiền, tối đa thường là 1,1 triệu đồng. Mức phí cao nhất được áp dụng là 0,05% đối với giao dịch qua tài khoản của hai ngân hàng là VPBank và Agribank.

Thống kê cho thấy nếu khách hàng chuyển tiền từ 10 triệu trở xuống, mức phí giữa các ngân hàng chênh lệch không nhiều, dao động trong khoảng từ 7.700 đồng đến 11.000 đồng/1 giao dịch.

Với mỗi giao dịch 50 đến 100 triệu đồng, VPBank thu phí thấp nhất với chỉ 8.800 đồng/1 giao dịch, trong khi ở Agribank lên đến 55.000 đồng cho một lần chuyển khoản 100 triệu.

Trong khi đó, với mỗi giao dịch từ 500 triệu trở lên, mức phí có sự khác biệt rõ rệt: ngoại trừ BIDV duy trì mức phí tối đa là 55.000 đồng/1 giao dịch, mức phí ở các ngân hàng còn lại đều lên đến hàng trăm nghìn đồng, cao nhất là VPBank và Agribank với 275.000 đồng cho mỗi giao dịch chuyển khoản 500 triệu.

Bảng so sánh phí chuyển khoản liên ngân hàng qua Mobile Banking trên giá trị món tiền

Vẫn tận thu khi chuyển tiền theo tỉnh, thành phố

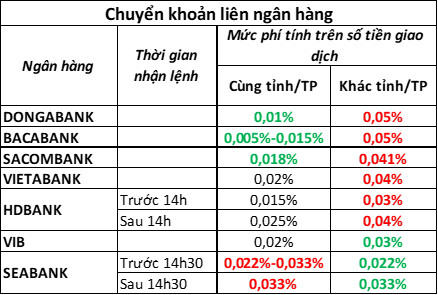

Hiện nay, một số ngân hàng còn kết hợp thu phí dựa trên việc chuyển tiền nội tỉnh hay khác tỉnh, thời gian nhận lệnh chuyển tiền… Khảo sát cho thấy, nếu DongABank, BacABank hay Sacombank thu phí chuyển tiền nội tỉnh khá thấp (chỉ từ 0,005% đến 0,018%) thì khi chuyển tiển khác tỉnh, mức phí của ba ngân hàng tăng mạnh lên tới 0,05%. Ngược lại, VietABank, HDBank, VIB hay SeABank không có quá nhiều sự chênh lệch giữa chuyển tiền nội tỉnh hay khác tỉnh, dao động ở mức 0,02%-0,03%.

Với những giao dịch liên ngân hàng số lượng lớn ở HDBank hay SeABank, cũng cần lưu ý thực hiện lệnh chuyển tiền trước 14h vì sau khoảng thời gian đó, chênh lệch mức phí có thể lên tới 0,01%.

Bảng so sánh phí chuyển khoản liên ngân hàng qua Mobile Banking

Có thể thấy tuỳ mục đích sử dụng dịch vụ Mobile Banking mà người dùng lựa chọn ngân hàng có mức phí phù hợp. Tuy nhiên, phí không phải là sự ưu tiên duy nhất, khách hàng cũng cần xét đến những ngân hàng có ứng dụng Mobile Banking bảo mật, nhanh và dễ sử dụng để đảm bảo các giao dịch được thực hiện hiệu quả nhất.

Xem thêm

- Giá vàng nhẫn chạm mốc lịch sử 100 triệu đồng/lượng, 1 lượng vàng có thể mua được gì?

- Ngày này đã tới: Bạn hàng lớn nhất chính thức tránh xa dầu Nga, tuyên bố sẽ chỉ mua hàng khi Mỹ nới lỏng lệnh trừng phạt

- 3.000 USD/ounce từ 'đỉnh' có thể thành 'sàn', chuyên gia nhắm tới đỉnh mới cho giá vàng

- Mỹ có động thái mới nhất với dầu Nga: Đánh thẳng huyết mạch giao dịch với các khách hàng, giá dầu dễ có biến động lớn

- Nợ có khả năng mất vốn tăng vọt, Ngân hàng Nhà nước nói gì?

- Buồn của thị trường ô tô lớn thứ 2 ĐNÁ: cuộc chiến giá xe điện khốc liệt nhưng doanh số toàn thị trường vẫn lao dốc, chưa bằng 1 nửa VinFast ở Việt Nam

- Nhu cầu vàng hạ nhiệt do các NHTW giảm mua, 'người anh em họ' này lại lên ngôi nhờ năng lượng mặt trời

Tin mới

Tin cùng chuyên mục