VCSC dự báo lợi nhuận ròng năm 2023 của hai "ông lớn" ngành phân bón giảm còn 1/3 cùng kỳ

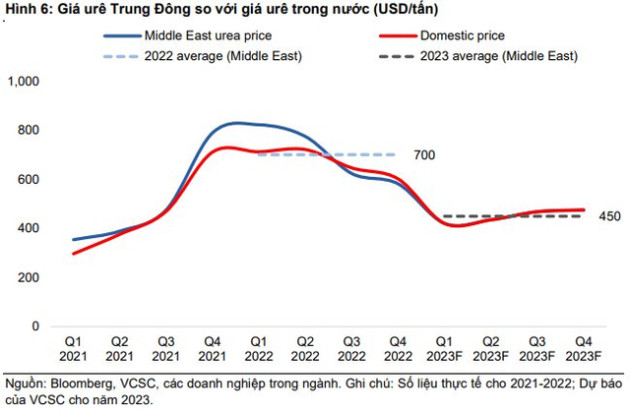

Trong báo cáo ngành phân bón mới cập nhật, Chứng khoán Bản Việt (VCSC) điều chỉnh giảm 17% dự báo giá urê Trung Đông trong năm 2023 từ 539 USD/tấn xuống còn 450 USD/tấn. Theo các doanh nghiệp trong ngành, giá urê hiện tại có thể đã chạm đáy, điều này sẽ kích thích nhu cầu urê cao hơn trong những tháng tới. Báo cáo cũng kỳ vọng xuất khẩu urê của Nga sẽ tăng vào năm 2023 nhờ hạn ngạch xuất khẩu phân đạm cao hơn, trong đó có urê. Những yếu tố này sẽ làm tăng nguồn cung urê, mặc dù ở mức thấp hơn so với trước xung đột Nga-Ukraine.

Với thị trường urê trong nước, VCSC loại bỏ giả định chênh lệch 7% giữa giá bán bình quân của DPM và DCM so với giá urê quốc tế trong giai đoạn 2023-2027 . Năm 2022, ASP của DPM và DCM thấp hơn khoảng 4%-8% so với giá urê Trung Đông trung bình, một phần do cả 2 công ty này đều hỗ trợ nông dân. Tuy nhiên, do giá urê đã giảm kể từ tháng 10/2022 xuống mức phù hợp vào giữa tháng 2/2023, báo cáo cho rằng cả 2 công ty sẽ không hỗ trợ nông dân trong giai đoạn 2023-2027. Trong kịch bản giá urê Trung Đông thấp hơn và mức tăng tỷ giá USD/VND thấp, VCSV giảm giá bán bình quân bằng VND của DPM và DCM xuống khoảng 13%-14% trong năm 2023.

Trên thực tế, mặc dù thời tiết thuận lợi cho các hoạt động nông nghiệp trong năm 2022, nhưng nhu cầu urê của Việt Nam ước tính giảm 20%-30% so với cùng kỳ do giá urê tăng cao cũng như xung đột Nga-Ukraine và các chính sách hạn chế xuất khẩu urê ảnh hưởng đến việc xuất khẩu urê sang Việt Nam. Trong năm 2023 này, các doanh nghiệp trong ngành phân bón kỳ vọng nhu cầu urê trong nước sẽ phục hồi do giá urê thấp hơn so với cùng kỳ năm ngoái và giá nông sản (chủ yếu là gạo) dự kiến sẽ tăng, qua đó hỗ trợ cho sự phục hồi giá urê.

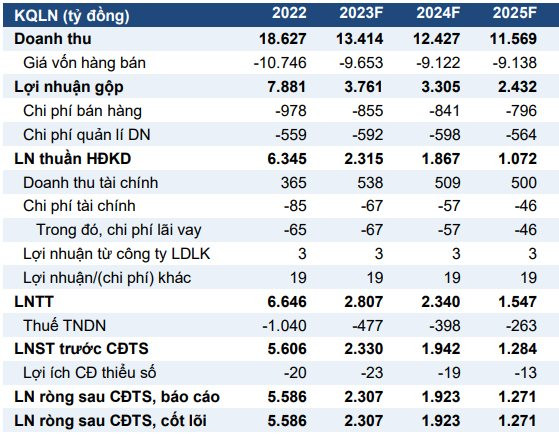

Tại Đạm Phú Mỹ (DPM), VCSC giảm dự báo LNST sau lợi ích CĐTS giai đoạn 2023-2027 thêm 10% tương ứng với giả định giá bán trung bình của urê thấp hơn trung bình 5% trong giai đoạn này. Riêng năm 2023, dự báo lợi nhuận ròng có thể giảm 59% so với cùng kỳ do giá bán giảm khoảng 31%. Sản lượng bán của DPM có thể vẫn đi ngang so với cùng kỳ mặc dù đợt bảo dưỡng kéo dài 1 tháng dự kiến vào quý 2/2023 do công ty dự trữ một số hàng tồn kho để bán.

Ngoài ra, nguồn cung khí đầu vào được đảm bảo. DPM cho biết nếu lượng khí từ mỏ khí giá rẻ Bạch Hổ và các mỏ khí giá cao ở bể Cửu Long không đáp ứng đủ nhu cầu trong giai đoạn 2023-2025, Tập đoàn Dầu khí Việt Nam (PVN) sẽ cho phép DPM dùng khí từ các mỏ khí ở bể Nam Côn Sơn. VCSC kỳ vọng giá dầu nhiên liệu thấp hơn trong năm 2023 sẽ bù đắp cho tỷ lệ khí cao hơn từ các mỏ khí giá cao ở bể Cửu Long.

DPM còn có năng lực tài chính vững mạnh với lượng tiền mặt ròng là 8.300 tỷ đồng và tỷ lệ nợ vay ròng/vốn chủ sở hữu là -59,6% vào cuối năm 2022, điều này sẽ giúp công ty có thể trả cổ tức tiền mặt ở mức cao từ 3.000-5.000 đồng/cổ phiếu trong giai đoạn 2023- 2027.

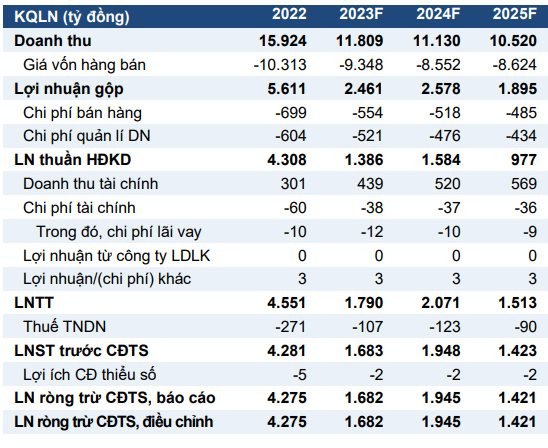

Tại Phân bón Dầu khí Cà Mau (DCM), VCSC cũng giảm dự báo LNST công ty mẹ trong giai đoạn 2023-2027 thêm 15% tương ứng với giả định giá bán trung bình của urê thấp hơn 6% trong giai đoạn này. Riêng năm 2023, lãi ròng có thể giảm 61% khi giá bán trung bình của urê giảm 30% ảnh hưởng giá khí đầu vào trung bình giảm 8% và sản lượng bán cao hơn.

VCSC kỳ vọng hiệu suất hoạt động dài hạn của nhà máy urê của DCM có thể đạt 106%, sản lượng bán urê hàng năm đạt 850.000 tấn trong giai đoạn 2023-2027. Động lực thúc đẩy tới từ nhu cầu trong nước tăng khi giá urê giảm và nhu cầu vững chắc đối với urê của DCM từ các thị trường nước ngoài như Campuchia và Ấn Độ.

Năng lực tài chính của Đạm Cà Mau được đánh giá tốt với lượng tiền mặt ròng đạt 8.900 tỷ đồng và tỷ lệ nợ vay ròng/vốn chủ sở hữu là -84,3% vào cuối năm 2022. Điều này sẽ hỗ trợ cho mức cổ tức tiền mặt 1.800-2.000 đồng/cổ phiếu/năm trong giai đoạn 2023-2027, tương ứng lợi suất 7%-8%/năm.

- Từ khóa:

- đạm phú mỹ

- đạm cà mau

- Phân bón

Xem thêm

- Đường ống khí đốt qua Ukraine bị đóng sập, châu Âu vẫn "nghiện nặng" một mặt hàng quan trọng khác từ Nga, sắp tăng thuế vì không thể trừng phạt

- Nữ doanh nhân xinh đẹp lập hàng loạt tập đoàn sản xuất phân bón giả như thế nào?

- Hàng trăm nghìn tấn hàng từ Nhật Bản đổ bộ Việt Nam với giá rẻ bất ngờ: Là cứu tinh của nông sản Việt, nước ta là ‘cá mập’ tiêu thụ 11 triệu tấn mỗi năm

- VN cung cấp 1 mặt hàng thiết yếu của ngành nông nghiệp, Campuchia là khách "sộp", chiếm gần 35% đơn hàng

- Hàng chục nghìn tấn hàng từ Malaysia ồ ạt đổ bộ Việt Nam với giá siêu rẻ: nhập khẩu tăng hơn 130%, là cứu tinh cho nông sản Việt

- Hàng trăm nghìn tấn báu vật từ Việt Nam liên tục đổ bộ Hàn Quốc: xuất khẩu tăng hơn 200%, Trung Quốc hạn chế khiến cả thế giới khan hàng

- Không phải dầu thô, Nga ưu ái đẩy mạnh xuất khẩu thứ quan trọng không kém sang quốc gia BRICS, thuế nhập khẩu dự kiến giảm mạnh

Tin mới

Tin cùng chuyên mục