VDSC: Đơn hàng xuất khẩu phục hồi sẽ dẫn dắt tăng trưởng lưu lượng hàng hóa thông qua các cảng biển

Tại báo cáo phân tích mới đây về ngành cảng biển, Chứng khoán Rồng Việt (VDSC) cho biết 6 tháng đầu năm 2021 giá trị luỹ kế của hàng hoá vận chuyển qua đường biển đạt 157 tỷ USD (+30%YoY) - tăng trưởng vượt trội hơn so với đường hàng không.

Điều này chủ yếu được thúc đẩy bởi sự tăng trưởng mạnh mẽ của các mặt hàng xuất khẩu là máy móc, sản phẩm gỗ, giày dép. Trong khi đó, dệt may, hàng may mặc và thủy sản có tăng trưởng ở mức thấp hơn. Tốc độ tăng trưởng của nhóm này được kỳ vọng sẽ tiến triển tốt hơn trong nửa cuối năm 2021 khi nền kinh tế của các đối tác thương mại chính phục hồi.

Ngoài ra, giải ngân FDI là điểm sáng trong nửa đầu năm khi duy trì tăng trưởng 6,8%; song những thách thức vẫn còn trong ngắn hạn khi làn sóng COVID-19 thứ 4 làm gián đoạn hoạt động kinh tế. VDSC đánh giá, hoạt động giao thương mạnh mẽ với việc gia tăng hàng hóa qua cảng sẽ dẫn dắt đà tăng trưởng; đồng thời kỳ vọng về chiến dịch tiêm chủng toàn cầu sẽ củng cố triển vọng thương mại thế giới.

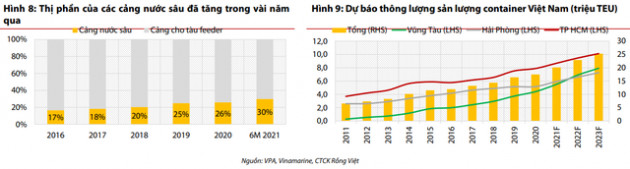

Do vậy, VDSC duy trì triển vọng lạc quan đối với ngành cảng biển. Cụ thể, VDSC dự báo tăng trưởng kinh tế cao của các nền kinh tế phát triển sẽ hỗ trợ cho các đơn hàng xuất khẩu của Việt Nam, từ đó dẫn dắt tăng trưởng lưu lượng hàng hóa thông qua các cảng biển trong tương lai. Bên cạnh đó, vai trò của cảng nước sâu trong hệ thống cảng biển Việt Nam ngày càng quan trọng, và trên thực tế, thị phần của các cảng nước sâu và số tuyến vận tải đường dài duy trì tăng tại Việt Nam.

Bất chấp rủi ro ngắn hạn về gián đoạn sản lượng sản xuất, VDSC tin rằng tổng sản lượng hàng hóa thông qua các cảng biển Việt Nam vẫn sẽ đạt mức tăng trưởng hai con số 15% trong năm 2021 và 14% trong năm 2022. Kịch bản này dựa trên kỳ vọng rằng tỷ lệ tiêm vaccine trong nước có thể tăng đáng kể trong những tháng tới, từ đó thúc đẩy triển vọng dịch chuyển chuỗi cung ứng sang Việt Nam.

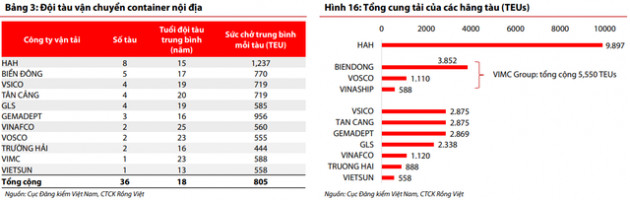

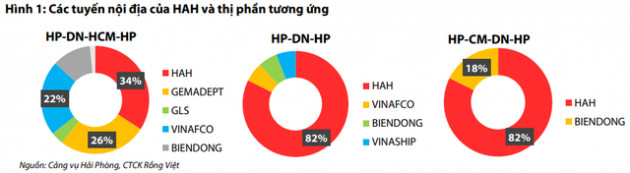

Về mảng vận tải container nội địa, VDSC cho rằng sản lượng container của các hãng tàu Việt Nam liên tục tăng nhanh trong những năm gần đây, riêng trong nửa đầu 2021 đạt 4,4 triệu TEU, tăng 26% so với cùng kỳ. Theo đó, tăng trưởng sản lượng container vận tải được hỗ trợ bởi sự kỳ vọng các hoạt động sản xuất công nghiệp dần phục hồi. Về số chuyến tàu trong các tuyến dịch vụ chính trong nước 6 tháng đầu năm 2021, HAH, GLS, Tân Cảng và Gemadept (GMD) chiếm thị phần lớn nhất.

Tuy vậy, hiện đội tàu container Việt Nam có quy mô và tỷ trọng đóng góp vào tổng cơ cấu đội tàu của cả nước là khá nhỏ với tuổi đời già hơn nhiều so với trung bình thế giới. Các hãng tàu còn cạnh tranh về số tuyến và tần suất vận chuyển, bên cạnh các yếu tố giá cước và cung tải.

Xuất phát từ gián đoạn chuỗi cung ứng toàn cầu, ngành vận tải biển nội địa ở Việt Nam chịu tác động từ vấn đề khan hiếm container khiến giá thuê container tăng cao, dẫn đến giá cước tăng cao. Song, việc tăng giá cước này đã giúp biên lợi nhuận gộp của các hãng tàu năm 2021 phục hồi khi chi phí nhiên liệu ổn định hơn và các hãng tàu cũng đã tăng giá cước.

VDSC cũng đưa ra một số khuyến nghị về mã cổ phiếu Gemadept (GMD) và Hải An (HAH) thuộc ngành cảng biển.

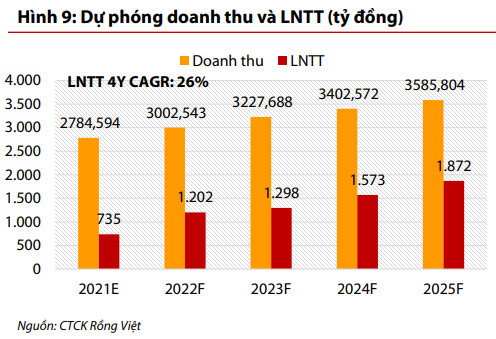

Theo đó, về GMD, VDSC dự phóng LNTT sẽ tăng trưởng với tốc độ CAGR là 26% trong giai đoạn 2021-2015. Đặc biệt, khi vị thế của Việt Nam trong chuỗi cung ứng và thương mại toàn cầu được củng cố, GMD sẽ được hưởng lợi với mạng lưới cảng biển rộng khắp, cộng thêm việc thoái vốn thành công GML và các mảng kinh doanh ngoài ngành sẽ là chất xúc tác tiềm năng trong ngắn hạn và dài hạn.

Với HAH, báo cáo cho rằng sản lượng vận chuyển sẽ tăng trưởng mạnh mẽ, giá cước vận chuyển cao hơn cùng với tỷ suất lợi nhuận gộp cải thiện sẽ dẫn đến LNST 6 tháng cuối năm 2021 tăng trưởng 285 tỷ đồng (+293% YoY) trước khi tăng 22% vào năm 2022. Việc sở hữu đội tàu container có tải trọng lớn nhất, cùng với tuyến vận tải nội địa rộng khắp và mô hình kinh doanh tích hợp cảng và kho bãi sẽ giúp HAH đảm dẫn đầu năng lực vận tải, duy trì sản lượng vận tải cao, từ đó đảm bảo lợi nhuận.

Tuy nhiên báo cáo cũng chỉ ra một số rủi ro liên quan với biến động giá dầu và giá cước vận tải so với dự kiến; đồng thời là những sai khác về thời gian cho thuê tàu so với giả định.

Xem thêm

- Bị Mỹ đưa dầu thô vào tầm ngắm, xuất khẩu của một quốc gia OPEC lao dốc chỉ trong 1 tháng, khách hàng Trung Quốc, Ấn Độ dần tránh xa

- Tổng thống Donald Trump áp thuế đối ứng, người Mỹ sắp phải trả thêm tiền cho một thức uống quen thuộc - Là sản phẩm Việt Nam được ưu đãi thuế nhập khẩu 0%

- Lý do Thái Lan vội thúc Trung Quốc việc kiểm tra sầu riêng

- Thị trường ngày 4/4: Giá dầu lao dốc hơn 6%, vàng, kim loại cơ bản, quặng sắt …..đồng loạt giảm

- Thị phần 'khổng lồ' của Mỹ trong tổng kim ngạch xuất khẩu của Việt Nam: Gấp đôi so với Trung Quốc, châu Âu, nước ta có 15 ‘kho báu’ tỷ đô xuất khẩu

- Thuế đối ứng thấp hơn gần 1 nửa so với Việt Nam, một quốc gia châu Á vừa tăng mạnh ‘chốt đơn’ dầu thô từ Mỹ trong tháng 3, đặt mục tiêu giảm thặng dư thương mại

- Mỹ công bố thuế đối ứng 46% với Việt Nam - những mặt hàng nhập khẩu từ Mỹ vào Việt Nam đang chịu mức thuế bao nhiêu?

Tin mới

Tin cùng chuyên mục