VDSC khuyên hạn chế mua đuổi nhóm "đầu cơ theo giá hàng hoá", nên trú ẩn vào cổ phiếu ngân hàng nếu muốn đầu tư dài hạn

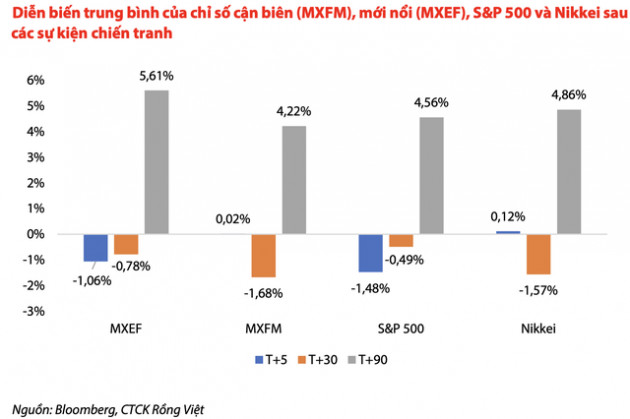

Cuộc chiến giữa Nga – Ukraine bất ngờ khởi phát trong những tuần cuối tháng 2 đã đưa thị trường đảo chiều sang trạng thái tiêu cực. Báo cáo chiến lược thị trường mới công bố của Chứng khoán Rồng Việt (VDSC) cho rằng cuộc chiến Nga – Ukraine sẽ không gây ảnh hưởng tiêu cực trực tiếp lên nền kinh tế Việt Nam, do giá trị thương mại giao thương với hai quốc gia trên là không đáng kể.

Dù vậy, trong ngắn hạn, VDSC đánh giá tâm lý phòng thủ trước những bất ổn kinh tế có thể phát sinh, tạo nên những phiên biến động mạnh. Khi thị trường còn tiềm tàng bất ổn, việc duy trì tỷ lệ sức mua nhất định sẽ giúp nhà đầu tư có vị thế tốt hơn trong những nhịp sụt giảm giá cổ phiếu.

Mặt khác, quyết định lãi suất của FED dự kiến sẽ công bố giữa tháng 3 đang là yếu tố đang được quan tâm. VDSC cho rằng việc FED sẽ tăng lãi suất trong cuộc họp tháng 3 đã là yếu tố được dự đoán từ trước, tuy nhiên nếu mức tăng thấp hơn, vào khoảng 0,25 điểm phần trăm thì có thể tác động tích cực trong ngắn hạn về mặt hỗ trợ tâm lý chung trên thị trường.

Do đó, VDSC kỳ vọng chỉ số VN-Index sẽ dao động trong khoảng 1.450 - 1.540 điểm trong tháng 3. Những yếu tố xung đột địa chính trị có thể làm thị trường rung lắc tuy nhiên mức độ tác động sẽ không mang tính quá tiêu cực đến tâm lý chung khi yếu tố căng thẳng không còn mang tính chất quá bất ngờ như ban đầu.

Xét về mức định giá hiện tại, khu vực thị trường cận biên vẫn có mức định giá hiện tại tương đối hấp dẫn khi PE đạt 12,53 lần với dự phóng EPS 2022 và 2023 lần lượt đạt 11,33% và 20,67%.

Dòng tiền sẽ chảy vào nhóm ngành nào?

Trong giai đoạn hiện tại, thị trường có phần bớt sự hưng phấn hơn khi giá trị giao dịch qua khớp lệnh (24.000 tỷ/phiên), giảm 14% so với giai đoạn cao trào vào tháng 11 và tháng 12 năm 2021 khi chỉ số đang giao dịch quanh mức 1.500 điểm, tương ứng mức PE 17 lần. Do đó, VDSC cho rằng dòng tiền chảy vào thị trường sẽ mang tính chọn lọc hơn so với giai đoạn trước và hướng đến các cổ phiếu có câu chuyện tăng trưởng cao và còn dư địa hưởng lợi từ xu hướng tăng giá hàng hóa trong năm 2022.

Cụ thể, VDSC đánh giá các cổ phiếu thuộc nhóm thủy sản, cảng biển sẽ diễn biến tích cực theo xu hướng thuận lợi của giá cả hàng hóa. Tương tự, cổ phiếu nhóm công nghệ cũng được kì vọng tốt với động lực từ chuyển đổi số giúp hỗ trợ cho câu chuyện lợi nhuận trong năm nay. Ngoài ra, dòng tiền dài hạn có thể trú ẩn vào cổ phiếu ngân hàng khi nhìn xa hơn vào câu chuyện tăng trưởng nửa sau 2022 và ảnh hưởng căng thẳng địa chính trị dần qua đi.

Trong khi đó, VDSC đánh giá các nhóm cổ phiếu lớn như dầu khí và thép sẽ chỉ hỗ trợ nhẹ cho chỉ số khi dư địa không còn nhiều do giá đã phản ánh tác động của việc căng thẳng chính trị leo thang.

Hạn chế mua đuổi và tăng vị thế sức mua để tích lũy cổ phiếu có triển vọng kinh doanh khả quan, đi cùng sự phục hồi của nền kinh tế

Với chiến lược đầu tư cổ phiếu trong tháng 3, VDSC đánh giá hoạt động “đầu cơ theo giá hàng hóa” đã đưa giá cổ phiếu của các doanh nghiệp liên quan tăng nhanh và mạnh. Tuy nhiên trái với diễn biến giá cổ phiếu, báo cáo không cho rằng kết quả kinh doanh của doanh nghiệp có thể tăng nhanh theo diễn biến giá hàng hóa

Cụ thể với việc giá dầu tăng mạnh, VDSC nhận thấy hoạt động kinh doanh của một số doanh nghiệp dầu khí trung và hạ nguồn vẫn sẽ được hưởng lợi theo đà tăng của giá bán. Trong khi đó, diễn biến giá cổ phiếu của các doanh nghiệp thượng nguồn sẽ vẫn chủ yếu theo tâm lý “đầu cơ” theo giá dầu do đó không ổn định nếu giá dầu tăng nhanh rồi giảm nhanh trong một thời gian ngắn.

Cho hoạt động đầu tư ngắn hạn theo diễn biến giá thép cán nóng (HRC), VDSC cho rằng NKG và HSG là các lựa chọn hấp dẫn trong trường hợp châu Âu và các quốc gia khác áp đặt các lệnh trừng phạt lên ngành thép Nga, song cần lưu ý thị giá hiện đã trong vùng giá mục tiêu. Mặt khác, nhà đầu tư có thể tích lũy HPG cho mục đích nắm giữ trung - dài hạn, không chỉ do tác động tích cực của đợt tăng giá HRC mà còn đến từ nhu cầu nội địa phục hồi trong năm 2022.

Đáng chú ý, nhóm cổ phiếu ngân hàng chịu áp lực điều chỉnh khá mạnh sau các biện áp trừng phạt đối với hệ thống ngân hàng Nga. Dù vậy, xét về yếu tố cơ bản, VDSC cho rằng tác động sẽ không đáng kể, dó đó duy trì dự báo mức tăng trưởng lợi nhuận năm 2022 và 2023 lần lượt là 34% và 19% so với cùng kỳ. Tâm lý phòng vệ rủi ro có thể khiến giá cổ phiếu ngân hàng chịu áp lực sụt giảm tạm thời về vùng hấp dẫn cho mục đích đầu tư trung – dài hạn.

VDSC kỳ vọng tâm lý nhà đầu tư sẽ ổn định và thị trường có thể phục hồi trở lại vào thời gian cuối tháng, khi các thông tin về kết quả kinh doanh quý 1 sẽ khả quan ở nhiều ngành nghề dần được hé lộ. Các số liệu kinh tế vẫn đang cho thấy sự phục hồi ổn định của lĩnh sản xuất – công nghiệp, thể hiện qua chỉ số PMI duy trì trên mức 50 điểm đồng thời tăng trưởng chỉ số sản xuất công nghiệp đã phục hồi về mức tương đương mức tăng trước đại dịch.

VDSC lựa chọn ra nhóm cổ phiếu ưa thích của VDSC trong tháng 3 bao gồm HND, DRC, STK, PNJ, VCB, TCB, và MBB. Đồng thời, nhà đầu tư có thể xem xét hiện thực hóa lợi nhuận ở những cổ phiếu đã có mức tăng giá tốt gồm GMD, PET, GAS và VHC.

Xem thêm

- Page có tick xanh giả mạo Phú Quý lừa người mua bạc thỏi tại VN

- VinFast của tỷ phú Phạm Nhật Vượng mở bán VF 6 tại Philippines, 'chơi siêu lớn' miễn phí sạc pin 2 năm

- Giá vàng nhẫn chạm mốc lịch sử 100 triệu đồng/lượng, 1 lượng vàng có thể mua được gì?

- Ngày này đã tới: Bạn hàng lớn nhất chính thức tránh xa dầu Nga, tuyên bố sẽ chỉ mua hàng khi Mỹ nới lỏng lệnh trừng phạt

- 3.000 USD/ounce từ 'đỉnh' có thể thành 'sàn', chuyên gia nhắm tới đỉnh mới cho giá vàng

- Mỹ có động thái mới nhất với dầu Nga: Đánh thẳng huyết mạch giao dịch với các khách hàng, giá dầu dễ có biến động lớn

- Nợ có khả năng mất vốn tăng vọt, Ngân hàng Nhà nước nói gì?

Tin mới

Tin cùng chuyên mục