VDSC: MB, TPBank tăng đầu tư vào trái phiếu của tổ chức kinh tế

Chứng khoán Rồng Việt (VDSC) vừa công bố báo cáo cập nhật ngành ngân hàng. Báo cáo dẫn dữ liệu thống kê các giao dịch phát hành trái phiếu từ FiinGroup cho thấy trong 8 tháng đầu năm, giá trị trái phiếu doanh nghiệp phát hành tổng cộng đạt 108.900 tỷ đồng. Trong đó, trái phiếu do ngân hàng phát hành chiếm 45%, bất động sản chiếm 24%, du lịch và giải trí chiếm 10,4%, xây dựng chiếm 7,5%, công ty chứng khoán chiếm 3,9%, còn lại 13% do các công ty thuộc các lĩnh vực khác phát hành. Tuy nhiên, nhiều công ty trong lĩnh vực du lịch có phát hành trái phiếu là để đầu tư bất động sản khu du lịch, nghỉ dưỡng.

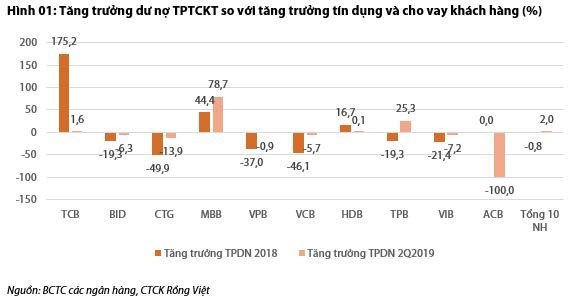

Nhìn vào dư nợ trái phiếu doanh nghiệp (không tính trái phiếu tổ chức tín dụng phát hành) tại 10 ngân hàng VDSC theo dõi, trong năm 2018, dư nợ trái phiếu các tổ chức kinh tế (TCKT) đạt 149.400 tỷ, giảm 0,8% so với cuối 2017, chiếm 4% tổng tín dụng của các ngân hàng. Tuy nhiên, dư nợ trái phiếu TCKT có sự tăng mạnh ở riêng Techcombank (175% so với cùng kỳ) - vốn là ngân hàng tiên phong trong lĩnh vực tư vấn phát hành trái phiếu, và sau đó đã dần lan tỏa sang một số ngân hàng khác.

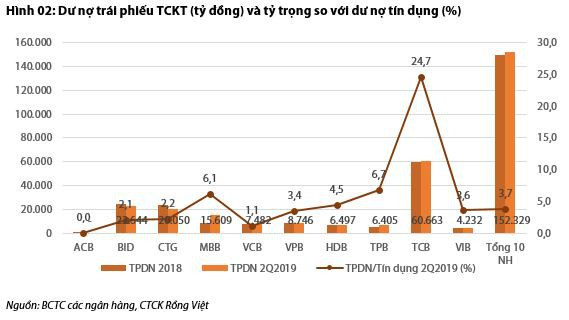

Trong 6 tháng đầu năm 2019, tổng dư nợ trái phiếu TCKT ở 10 ngân hàng VDSC theo dõi đạt 152.3000 tỷ, chỉ tăng 2% so với đầu năm, thấp hơn nhiều so với tốc độ tăng trưởng tín dụng bình quân của 10 ngân hàng này (8,1% so với cùng kỳ). Dư nợ trái phiếu các TCKT không có nhiều thay đổi ở hầu hết ngân hàng. Tuy nhiên, đặc biệt chỉ có hai ngân hàng có sự mở rộng đầu tư rõ nét vào trái phiếu TCKT là MB tăng 78,7% so với cùng kỳ và TPB tăng 25,3% - đây cũng là 2 trong số 3 ngân hàng có tăng trưởng dư nợ tín dụng mạnh nhất trong nửa đầu 2019 lần lượt 14% và 16%, chỉ sau VIB.

Đến tháng 6, hầu hết ngân hàng có tỷ trọng trái phiếu TCKT ở mức độ vừa phải phổ biến khoảng 2-4% dư nợ tín dụng. Hai ngân hàng có tỷ trọng thấp nhất là ACB (không có dư nợ trái phiếu TCKT) và Vietcombank (1,1% tín dụng). 3 ngân hàng có tỷ trọng đầu tư vào trái phiếu TCKT lớn nhất gồm có Techcombank (60.700 tỷ, chiếm 24,7% dư nợ tín dụng), MB (15.600 tỷ, chiếm 6,1% dư nợ tín dụng) và TPB (6.400 tỷ, chiếm 6,7% dư nợ tín dụng).

Trong danh mục trái phiếu TCKT của các ngân hàng này nhiều khả năng có trái phiếu liên quan đến lĩnh vực bất động sản. Ví dụ, trong nửa đầu năm, Techcombank đã mua hơn 2.000 tỷ trái phiếu của công ty TNHH Kinh doanh Bất động sản Tân Liên Phát Sài Gòn. MB và MBS cũng mua 200 tỷ đồng trái phiếu của Novaland vào tháng 5, và 550 tỷ đồng trái phiếu do bất động sản Phát Đạt phát hành trong tháng 6.

|

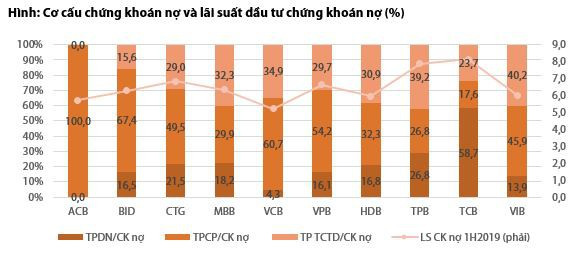

Với lãi suất phát hành phổ biến ở mức 9%/năm trở lên (thậm chí cao hơn nữa với các công ty trong lĩnh vực bất động sản), lợi suất trái phiếu doanh nghiệp thông thường tốt hơn so với trái phiếu tổ chức tín dụng phát hành (mức lãi suất khoảng 6-8%). Do đó, 2 ngân hàng dành tỷ trọng đầu tư chứng khoán nợ cho trái phiếu các TCKT cao nhất cũng có lợi suất đầu tư CK nợ cao hơn hẳn so với mặt bằng chung (Techocombank 8,1%/năm, TPBank 7,9%/năm). Trái lại, dễ nhận thấy các ngân hàng như ACB, Vietcombank có cơ cấu đầu tư chứng khoán nợ an toàn hơn so với các ngân hàng khác và cũng có lợi suất chứng khoán nợ thấp hơn (dưới 6%).

Ngoài ra, xu hướng bảo lãnh phát hành trái phiếu qua công ty chứng khoán sau đó phân phối lại cho nhà đầu tư cá nhân cũng đang trở nên phổ biến. Đối với Techcombank, phần lớn trái phiếu TCKT được đầu tư thông qua TCBS, sau đó TCBS sẽ chia nhỏ và bán lại cho khách hàng lẻ. Tương tự, MB cũng đang hướng tới phân phối các trái phiếu (sản phẩm G-bond). Sau khi ngân hàng bán lại, rủi ro sẽ được chuyển sang cho người mua thứ cấp. Với nghiệp vụ này, ngân hàng thu được phí tư vấn phát hành trái phiếu và phí phân phối trái phiếu (đối với phần bán lại cho khách hàng cá nhân).

|

| Nguồn: VDSC. |

Với tiềm lực tài chính tốt, các NHTM đang đóng vai trò là nhà đầu tư lớn nhất trên thị trường trái phiếu. Nhiều ngân hàng đang đầu tư mạnh vào trái phiếu các TCKT, nhất là các trái phiếu có lãi suất cao để đẩy mạnh tín dụng và đạt lợi suất đầu tư chứng khoán nợ cao nhằm mở rộng tỷ lệ thu nhập lãi thuần (NIM). Tuy nhiên, việc mở rộng quá nhanh thông qua mua trái phiếu các doanh nghiệp nhất là trong lĩnh vực bất động sản sẽ có tiềm ẩn nhiều rủi ro, mặc dù hiện tại chưa có ảnh hưởng trực tiếp đến tỷ lệ nợ xấu hay trích lập dự phòng của các ngân hàng.

Mặt khác, khi trái phiếu được bán lại cho khách hàng lẻ, đa số bộ phận nhà đầu tư cá nhân không có khả năng đánh giá rủi ro của sản phẩm này một cách toàn diện và chặt chẽ như ngân hàng. Đặc trưng của các doanh nghiệp bất động sản là loại hình kinh doanh có rủi ro cao, nhu cầu vốn lớn và đang tăng trưởng chậm lại. Do vậy, vào đầu tháng 8, NHNN có công văn đến các NHTM về việc kiểm soát rủi ro trong hoạt động đầu tư trái phiếu doanh nghiệp. Theo đó, các ngân hàng cần duy trì việc đầu tư trái phiếu hợp lý nhằm cân bằng giữa lợi suất và rủi ro, cũng như bảo đảm quyền lợi của nhà đầu tư.

- Từ khóa:

- Tổ chức kinh tế

- Dư nợ tín dụng

- Nhà đầu tư

- Thị trường trái phiếu

- Chứng khoán rồng việt

- Ngành ngân hàng

- Phát hành trái phiếu

- Trái phiếu doanh nghiệp

- Ngân hàng phát hành

Xem thêm

- "Bơm" vốn cho kinh tế tư nhân: Lãnh đạo Ngân hàng Nhà nước nói gì?

- Giá vàng thế giới phá đỉnh lịch sử 3.000 USD/ounce, chuyên gia ngay lập tức cảnh báo

- Giá bạc hôm nay 27/2: suy yếu cùng giá vàng do biến động về chính sách thuế quan của Mỹ

- Giá vàng thế giới tăng kịch trần

- Lý do khiến giá vàng thế giới tăng không ngừng

- GBA 2024 – Một năm chuyển mình tăng trưởng và đầu tư chiến lược trong quan hệ kinh tế Việt - Đức

- Thị trường ngày 30/11: Dầu giảm, vàng tăng, quặng sắt cao nhất 1 tháng

Tin mới

Tin cùng chuyên mục