VDSC ước lợi nhuận quý 2 của Hoà Phát giảm 50% so với cùng kỳ, kết quả kinh doanh nửa cuối năm 2022 kỳ vọng ở mức thấp

Trong một báo cáo mới cập nhật, Chứng khoán Rồng Việt (VDSC) đánh giá tăng trưởng sản lượng thép xây dựng của CTCP Tập đoàn Hoà Phát (mã chứng khoán: HPG) ghi nhận mức ấn tượng trong điều kiện giá bán duy trì cao trong quý 1/2022.

Cụ thể, doanh thu thuần và LNST trong quý 1 vừa qua ghi nhận lần lượt 44.058 tỷ đồng và 8.206 tỷ đồng, tương ứng tăng 41% và 17% so với cùng kỳ. Như vậy sau 3 tháng đầu năm, công ty đã hoàn thành 27,5% kế hoạch về doanh thu và gần 33% kế hoạch về lợi nhuận. Tổng sản lượng bán hàng thép xây dựng thành phẩm, phôi thép và thép cuộn cán nóng HRC đạt 2,17 triệu tấn, tăng 12%. Giá thép xây dựng và giá HRC liên tục được công ty điều chỉnh tăng trong tháng 2 và tháng 3 đã thúc đẩy các nhà phân phối tăng cường dự trữ hàng.

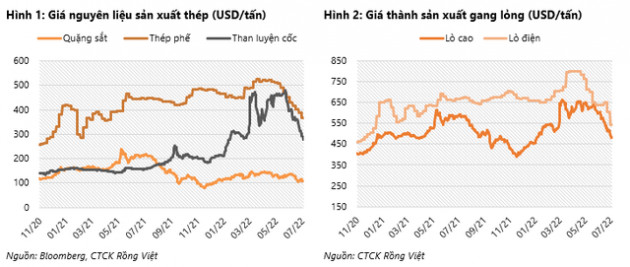

Giá nguyên liệu sản xuất thép biến động mạnh và duy trì cao trong vài quý tới khi các hoạt động kinh tế của Trung Quốc phục hồi ổn định hơn

Giá than đã trải qua nhiều đợt tăng giảm liên tục trước khi giảm mạnh từ đầu tháng 6 đến nay. Với áp lực về giá từ nguồn cung Nga và tính mùa vụ trong tiêu thụ thép của Trung Quốc và Ấn Độ trong mùa mưa, VDSC kỳ vọng giá than sẽ tiếp tục giảm trong quý 3 sau đó đi ngang trong quý 4, về mức 300 USD/tấn. Đồng thời, báo cáo cũng thận trọng dự báo giá than luyện cốc sẽ duy trì ở mức cao trên 280 USD/tấn vào năm 2026. Cần lưu ý rằng, than cốc là một trong những nguyên liệu đầu vào chiếm tỷ trọng cao nhất trong quá trình sản xuất thép.

VDSC kỳ vọng giá quặng sắt sẽ tiếp tục đi xuống trong quý 3 và tăng nhẹ trở lại trong quý 4 khi hoạt động xây dựng tại Trung Quốc phục hồi tốt hơn, có thể đạt 100 USD/tấn. Đối với triển vọng giai đoạn 2023-2026, kỳ vọng giá quặng sắt sẽ giảm 5%/năm với sự gia tăng nguồn cung từ Brazil và Trung Quốc tăng cường tự cung cấp quặng sắt thông qua đầu tư mạnh vào các mỏ ở nước ngoài.

HPG thường dự trữ đủ nguyên liệu cho sản xuất trong 2-3 tháng, biến động giá nguyên liệu sẽ có độ trễ đến giá thành sản xuất khoảng một quý. Từ đó, VDSC ước tính chi phí sản xuất phôi thép sẽ tăng lên 643 USD/tấn trong quý 2 trước khi giảm xuống còn 578 USD/tấn trong quý 3.

Trong khi đó, giá thép phế giảm nhanh hơn giá quặng sắt khiến giá thành sản xuất gang lỏng sử dụng lò điện (EAF) dần tiệm cận với giá thành sản xuất của lò cao (BOF). Điều này là một yếu tố bất lợi với HPG do hạn chế khả năng HPG tăng giá bán thép để bù đắp cho chi phí nguyên liệu gia tăng.

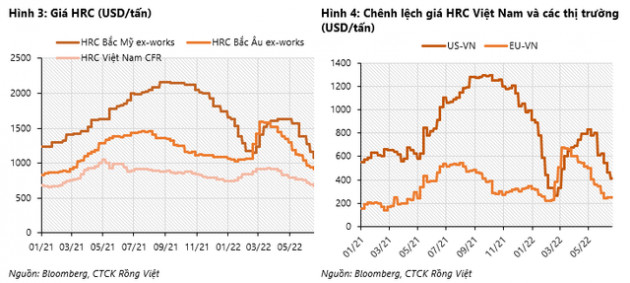

Nhu cầu thép phẳng toàn cầu ảm đạm và giá bán sẽ diễn biến tương tự ít nhất cho đến giữa năm 2023

Theo VDSC, chính sách Zero-Covid của Trung Quốc và lạm phát cao trên toàn cầu đang làm suy giảm nhu cầu đối với hàng hóa lâu bền. Điều này kết hợp với sự thiếu hụt chất bán dẫn toàn cầu khiến nhu cầu thép phẳng yếu đi. Nhu cầu thấp dẫn đến chênh lệch giá HRC giữa Việt Nam và các thị trường lớn đã thu hẹp nhanh từ tháng 5. Điểm tích cực là tốc độ giảm giá đã giảm dần trong vài tuần gần đây. Tuy nhiên, với chính sách tiền tệ của nhiều quốc gia dự kiến thắt chặt hơn trong thời gian tới, nhu cầu thép phẳng tại nhiều khu vực sẽ tiếp tục yếu ít nhất cho đến giữa năm 2023.

Do khách hàng HRC của HPG là các nhà sản xuất tôn mạ và ống thép trong nước, do đó các khó khăn ở phía hạ nguồn sẽ ảnh hưởng tiêu cực đến tiêu thụ HRC của HPG. Việc dỡ bỏ cách ly xã hội của Trung Quốc được xem là chất xúc tác quan trọng đối với nhu cầu và giá thép phẳng. Tuy nhiên, với chính sách mở cửa thận trọng và sự xuất hiện của các biến chủng virus Covid mới, VDSC cho rằng nhu cầu thép phẳng của Trung Quốc sẽ phục hồi chậm trong nửa sau năm 2022 trước khi tăng trưởng tốt hơn từ năm 2023. Đà phục hồi của giá bán cũng sẽ diễn biến tương tự.

Mảng thép xây dựng tiêu thụ chậm do nhu cầu yếu trong ngắn hạn nhưng triển vọng dài hạn vẫn tích cực

Tại mảng thép xây dựng, giá thép và các loại vật liệu xây dựng đã tăng nhanh từ giữa năm 2021 và duy trì cao cho đến nay đã làm tăng tổng mức đầu tư của các công trình. Việc này dẫn tới các cơ quan quản lý đang phải tính toán lại, xem xét tạm dừng, phân kỳ hoặc thu hẹp quy mô một số dự án để ưu tiên cho các dự án cấp thiết hơn. Đến hết tháng 6, giải ngân vốn đầu tư công mới đạt 27,75% kế hoạch. Ngoài ra, Bộ Kế hoạch và Đầu tư dự kiến thời gian giải ngân các dự án đầu tư công thuộc chương trình phục hồi và phát triển kinh tế - xã hội giai đoạn 2022-2023 sớm nhất rơi vào cuối năm 2022. Bên cạnh đó, các thay đổi chính sách về siết chặt phát hành trái phiếu doanh nghiệp và tín dụng bất động sản cùng với lãi suất đang chịu áp lực tăng theo đà tăng của lạm phát sẽ hạn chế dòng tiền vào các dự án bất động sản. Nhu cầu thép xây dựng trong nửa cuối năm, theo đó, có thể sẽ chưa có nhiều tín hiệu tích cực.

Thực tế, diễn biến bán hàng quý 2 cũng đã cho thấy nhu cầu yếu trong nước và gián tiếp kéo giá thép xây dựng tại Việt Nam liên tục đi xuống từ đầu tháng 5. Tuy nhiên, giá giảm vẫn không thể khuyến khích sản lượng. Nhu cầu chậm phục hồi kết hợp với giá than luyện cốc và giá quặng sắt giảm từ đầu tháng 6 đến nay có thể khiến giá bán trung bình nửa cuối năm đi ngang so với mức cuối tháng 6.

VDSC kỳ vọng một sự phục hồi nhu cầu thép xây dựng nội địa từ năm 2023, chủ yếu nhờ các khâu trong quy trình phê duyệt giải ngân đầu tư công dần hoàn tất và khung pháp lý mới về phát hành và quản lý trái phiếu doanh nghiệp được ban hành. Tuy nhiên, giá bán sẽ có ít động lực tăng trong năm 2023, trên cơ sở thị trường bất động sản Trung Quốc phục hồi chậm, do người dân vẫn còn ngần ngại với rủi ro tài chính của các công ty bất động sản và lạm phát cao do chính sách tiền tệ thắt chặt trên toàn cầu.

Lợi nhuận nửa sau năm 2022 của HPG kỳ vọng giảm sút do chi phí cao và nhu cầu tiêu thụ thấp

Nhìn chung, VDSC kỳ vọng doanh thu và LNST năm 2022 của Hoà Phát đạt 140.812 tỷ đồng và 25.884 tỷ đồng, tương ứng giảm 6% và 25% so với cùng kỳ. Lợi nhuận sụt giảm là kết quả của chi phí nguyên vật liệu cao và sản lượng tiêu thụ yếu trong nửa sau của năm 2022. Riêng trong quý 2, ước tính HPG đạt 38.120 tỷ đồng doanh thu (tăng 8,5%) và 4.979 tỷ đồng LNST ( giảm 49%).

Nhìn sang năm 2023, nhu cầu về thép xây dựng sẽ phục hồi tốt hơn so với thép phẳng nhờ giải ngân đầu tư công mạnh mẽ hơn. Nhu cầu đối với thép phẳng sẽ phụ thuộc vào mức tiêu thụ hàng hóa lâu bền trên toàn cầu, điều sẽ phải đối mặt với trở ngại lạm phát cao trong ít nhất 12 tháng tới.

Về giá cổ phiếu, VDSC đánh giá cổ phiếu HPG đang giao dịch ở mức P/E 4,5 lần, thấp hơn đáng kể so với mức P/E trung bình là 16 lần trong 5 năm qua. Việc giảm giá mạnh trong những tháng gần đây có thể là do thông tin về sản lượng và giá thép yếu trong quý 2. Do lợi nhuận nửa sau năm 2022 của HPG được kỳ vọng sẽ ở mức thấp so với mức cao của cùng kỳ năm 2021, dẫn tới sẽ không có nhiều động lực tăng cho giá cổ phiếu, ít nhất là cho đến cuối năm nay. VDSC nghiêng về kỳ vọng tích cực cho triển vọng tăng trưởng dài hạn, do nhà máy Dung Quất 2 sẽ hoạt động từ năm 2025 và tiêu thụ thép thế giới sẽ trở lại từ năm 2024.

Xem thêm

- Mỹ áp thuế chống bán phá giá thép mạ Việt Nam

- Hai "thái cực" trong bức tranh lợi nhuận doanh nghiệp thép 2024

- Việt Nam sở hữu 'kho báu' lớn nhất Đông Nam Á nhưng vẫn phải nhập khẩu, ông Trần Đình Long mong muốn nhanh chóng khai thác để chủ động nguồn nguyên liệu, tiết kiệm ngoại tệ

- Một mặt hàng tỷ đô của Việt Nam đang được Mỹ, Italy liên tục chốt đơn, thêm cơ hội phục hồi cho các doanh nghiệp sản xuất

- Nhập khẩu HRC tiếp tục tăng, thép Việt chờ 'giải cứu'

- Ngập thị trường, Trung Quốc liên tục đưa một mặt hàng giá rẻ về Việt Nam: nhập khẩu tăng hơn 100%, nước ta sắp áp dụng biện pháp chống bán phá giá

- Sản phẩm của Hòa Phát mà chưa công ty nào ở Việt Nam làm được có gì đặc biệt?

Tin mới

Tin cùng chuyên mục