VFS: Thanh khoản bớt "căng cứng", chứng khoán Việt Nam đã tạo đáy trung hạn quanh 873 điểm

Lạm phát Mỹ tháng 11 tiếp tục hạ nhiệt nhanh hơn dự kiến, đạt 7,1% thấp hơn so với dự báo 7,3% và là mức tăng thấp nhất kể từ đầu năm nay. Bên cạnh đó, lạm phát tại Trung Quốc và khu vực châu Âu cũng diễn biến tương tự lần lượt đạt 1,6% và 10%. Sự hạ nhiệt của lạm phát khiến nhiều tổ chức kỳ vọng Fed sẽ bớt "diều hâu" trong việc điều hành chính sách của mình

Tuy nhiên, trong báo cáo mới công bố, Chứng khoán Nhất Việt (VFS) lại cho rằng tín hiệu tích cực từ lạm phát không đủ mạnh để thị trường quá lạc quan về lộ trình tăng lãi suất của Fed.

Theo đó, FOMC hạ mục tiêu tăng trưởng kinh tế Mỹ 2023 xuống 0,5% so với mục tiêu 1,2% trước đó hồi tháng 9 và phát đi tín hiệu sẽ không hạ lãi suất cho đến năm 2024 cho thấy kiểm soát lạm phát vẫn đang là mục tiêu hàng đầu và FED cũng sẵn sàng đánh đổi với tăng trưởng kinh tế nếu cần.

Mảng bán lẻ và dịch vụ có tăng trưởng nhưng chưa trở lại được mức bình thường như trước dịch. Trong khi các nhóm ngành sản xuất và xuất khẩu thì lại có dấu hiệu chậm lại đà tăng trưởng, thu hẹp đầu tư và tăng trưởng âm cho thấy nền kinh tế đang phải đối mặt với nhiều khó khăn trong những tháng cuối năm 2022 và đầu năm 2023.

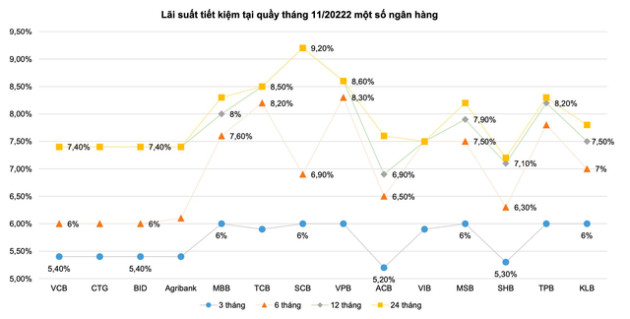

Đội ngũ phân tích cho rằng mặt bằng lãi suất tăng mạnh trong giai đoạn đầu năm 2022 gây áp lực tăng chi phí vốn chung của toàn nền kinh tế.

Trước các hàng loạt các sức ép từ tỷ giá, thanh khoản, lạm phát, lãi suất huy động bắt đầu xu hướng tăng mạnh kể từ đầu quý 2, từ vùng 5–6% lên 9- 10% đối với kỳ hạn 12 tháng và hiện tại vẫn chưa có dấu hiệu hạ nhiệt.

Lãi suất huy động kỳ hạn 12 tháng cộng thêm biên khoảng 3 - 5% sẽ thành lãi suất cho vay. Việc chi phí lãi vay tăng mạnh sẽ đẩy chi phí vốn tăng cao làm thu hẹp biên lợi nhuận của doanh nghiệp.

Áp lực đối với các doanh nghiệp sẽ càng lớn hơn khi nhu cầu đầu ra cũng sụt giảm ảnh hưởng đến quy mô sản xuất và giá thành đầu ra. Với sức ép từ cả hai phía đầu vào và đầu ra, VFS cho rằng sẽ tác động tiêu cực đến KQKD quý 4 thậm chí những quý đầu 2023 của doanh nghiệp.

Mặt khác, thanh khoản hệ thống căng cứng khiến doanh nghiệp thiếu vốn bổ sung cho hoạt động kinh doanh. Việc NHNN nới room tín dụng chưa đủ để giải quyết bài toán khai thông nguồn vốn cho nền kinh tế.

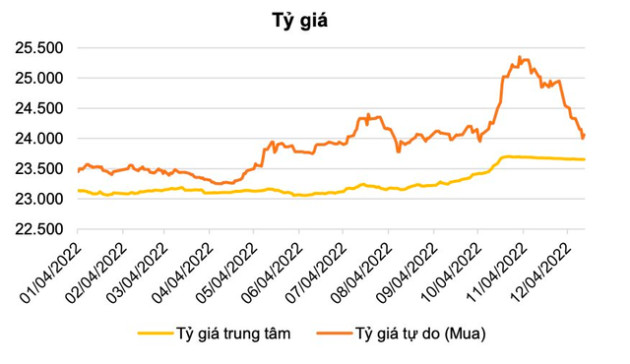

Bởi, NHNN đã thực hiện bán khoảng 22 tỷ USD nhằm ổn định tỷ giá, tương đương rút khoảng hơn 500 nghìn tỷ ra khỏi nền kinh tế. Đây là một con số rất lớn bởi hiện tại tổng mức tín dụng trong nền kinh tế chỉ có khoảng hơn 12 triệu tỷ đồng.

Chênh lệch huy động – tín dụng chuyển sang trạng thái âm kể từ tháng 7, tỷ lệ LDR (cho vay/tín dụng) của hệ thống ngân hàng hầu hết đã vượt 100%, các ngân hàng đều đang trong trạng thái “căng thanh khoản”, nhất là nguồn thanh khoản trung và dài hạn.

Đồng thời, áp lực đáo hạn những tháng cuối năm vẫn tạo sức ép cho nhiều doanh nghiệp. Lượng TPDN đáo hạn tháng 12 khoảng 48 nghìn tỷ đồng, cao hơn nhiều so với 13 nghìn tỷ của tháng 11 tạo nên áp lực vốn cho các doanh nghiệp vào những tháng cuối năm trong điều kiện việc huy động vốn từ kênh tín dụng vẫn gặp rất nhiều khó khăn.

Tuy dự báo vĩ mô còn đối diện khá nhiều thách thức, song VFS cho rằng việc tỷ giá hạ nhiệt, thanh khoản hệ thống cải thiện và lạm phát được kiểm soát tốt sẽ tạo nhiều dư địa hơn cho NHNN tập trung hỗ trợ nền kinh tế.

Nhận định về TTCK, nhóm phân tích kỳ vọng dòng tiền trên TTCK sẽ bớt căng thẳng hơn và dần hồi phục trở lại từ cuối 2022 nhờ các vấn đề về tỷ giá và lạm phát đang tạm ổn định, NHNN bắt đầu có những động thái bơm tiền hỗ trợ nền kinh tế.

Điểm nghẽn khó khăn nhất hiện vẫn nằm ở vấn đề thanh khoản trung dài hạn, lãi suất và đáo hạn trái phiếu và sẽ cần nhiều thời gian hơn để khắc phục. Tuy nhiên, có lẽ thời điểm khó khăn nhất của dòng tiền đã qua.

Theo VFS, chứng khoán Việt Nam khả năng cao đã tạo đáy trung hạn quanh vùng 873 điểm. VFS dự báo chỉ số chung VN-Index sẽ dao động trong biên độ từ 875 – 1.050 điểm tương ứng với mức biến động khoảng 20%.

- Từ khóa:

- Chứng khoán việt nam

- Tiền hỗ trợ

- Tăng lãi suất

Xem thêm

- Thị trường ngày 15/05: Dầu giảm, vàng tăng, đồng cao nhất 13 tháng

- Chỉ có 150 triệu vẫn mua được ô tô điện VinFast: Trả hơn 5,2 triệu đồng/tháng trong 8 năm như thế nào?

- Thứ trưởng Bộ Tài chính hé lộ tin vui cho nhà đầu tư ngoại ở thị trường chứng khoán Việt Nam

- Chuyên gia nhận định về đà tăng của Phố Wall sau khi Fed tăng lãi suất: 'Nếu chính sách tiền tệ được nới lỏng, thị trường sẽ gặp rủi ro lớn!'

- Giá vàng thế giới chạm 2.000 USD/ounce

- Fed ‘đi trên dây’ khi vừa kiểm soát lạm phát vừa giải quyết những bất ổn của ngành ngân hàng: NHTW Mỹ sẽ trụ được bao lâu?

- Ngân hàng trung ương Thuỵ Sĩ tăng lãi suất 0,5%, mặc tình trạng hỗn loạn của Credit Suisse

Tin mới

Tin cùng chuyên mục