Vì sao ''thừa tiền'' nhưng ngân hàng vẫn tăng lãi suất huy động?

Thời gian gần đây, thị trường tiền tệ Việt Nam xuất hiện diễn biến đáng chú ý khi lãi suất VND liên ngân hàng giảm sâu xuống mức thấp nhất kể từ tháng 4/2021, còn lãi suất huy động lại liên tục được điều chỉnh tăng.

Về lý thuyết, xu hướng trái chiều này là khá bất ngờ vì lãi suất huy động và lãi suất liên ngân hàng thường có tương quan thuận với nhau. Để tìm hiểu nguyên nhân dẫn đến hiện tượng trên, Nhịp sống Kinh tế đã có cuộc trao đổi với ông Trần Ngọc Báu, Founder & CEO của WiGroup - công ty chuyên cung cấp dữ liệu chuyên sâu cho các tổ chức và cá nhân chuyên nghiệp.

Ông Trần Ngọc Báu, Founder & CEO của WiGroup

Thị trường 1 và thị trường 2 thường được coi là bình thông nhau. Theo ông, đâu là nguyên nhân khiến lãi suất VND trên hai thị trường này diễn biến ngược nhau?

Ông Trần Ngọc Báu: Chúng ta có thể hình dung dễ hiểu thị trường 1 là nơi diễn ra các quan hệ vay mượn giữa các định chế tài chính (ở Việt Nam chủ yếu là các ngân hàng thương mại) với doanh nghiệp và dân cư. Thị trường 2 còn gọi là thị trường liên ngân hàng, nơi diễn ra các quan hệ vay mượn giữa các định chế tài chính với nhau và với ngân hàng trung ương. Như vậy khi một ngân hàng thương mại cần tiền thì có thể huy động nguồn tiền đầu vào ở cả 2 thị trường này.

Theo nguyên lý thì hai thị trường này phải có sự liên thông chặt chẽ với nhau, hay nói cách khác khi lãi suất chính sách và lãi suất liên ngân hàng giảm thì lãi suất huy động và cho vay cũng sẽ giảm theo, ngược lại cũng tương tự.

Thực tế theo số liệu cho thấy Việt Nam cũng không ngoại lệ, tuy nhiên mức độ tác động và thời gian liên thông giữa hai thị trường lại có sự chậm trễ nhất định, đặc biệt trong ngắn hạn và đây là lúc mà thị trường đang có nhiều dấu hỏi về vấn đề này. Thực trạng này theo tôi có ba nguyên nhân chính:

(1) Sự vênh về kỳ hạn do bản chất thị trường 1 thường có kỳ hạn chủ yếu là 1 tháng trở lên, trong khi thị trường liên ngân hàng lại tập trung chủ yếu ở kỳ hạn siêu ngắn qua đêm (đáp ứng nhu cầu thanh khoản dự trữ). Nghiệp vụ OMO cũng có thể cung ứng thanh khoản với kỳ hạn dài hơi hơn nhưng nghiệp vụ này thường chỉ hoạt động khi lãi suất liên ngân hàng nằm ngoài vùng mục tiêu mong muốn.

(2) Ngân hàng có thể huy động trên thị trường 2 để cho vay trên thị trường 1, tuy nhiên với một loạt những tỷ lệ an toàn vốn khắt khe được áp lên hệ thống ngân hàng thương mại như tỷ lệ vốn ngắn hạn cho vay trung dài hạn, tỷ lệ dự trữ thanh khoản, tỷ lệ khả năng chi trả trong 30 ngày,…. Đã tạo rào cản lớn đối với hành động này.

(3) Ngân hàng thương mại luôn phải có những kế hoạch thanh khoản trong tương lai. Việc thanh khoản ngắn hạn dư thừa có thể do một lượng tiền ngắn hạn đã đổ về hệ thống trong thời gian này. Lượng tiền này có kỳ hạn rất ngắn nên ngân hàng mặc dù dư thừa tiền phục vụ nhu cầu thanh khoản nhưng lại thiếu tiền với kỳ hạn dài hơi hơn để phục vụ nhu cầu tín dụng trên thị trường 1 khi mà tăng trưởng tín dụng và huy động đang nới dài khoảng cách.

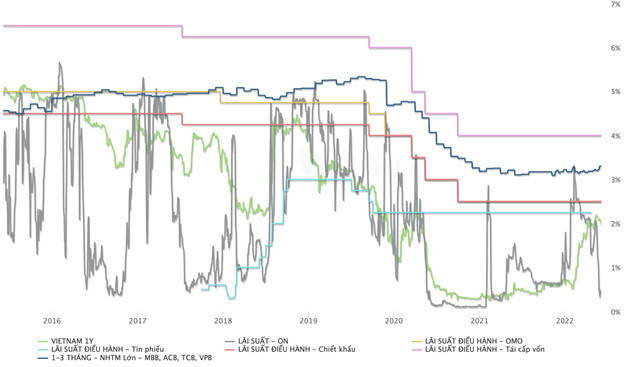

Hình bên dưới tôi có đưa dữ liệu cả thị trường 1 và thị trường 2 lên trên 1 biểu đồ và không khó để chúng ta nhận ra rằng thực tế về ngắn hạn 2 thị trường thường có những độ vênh nhất định nhưng xu hướng trung và dài hạn thì vẫn có sự liên thông chứ không hề tách biệt như nhiều quan điểm trên thị trường. Đối chiếu với bối cảnh thời điểm hiện tại và xu hướng thanh khoản trong thời gian tới thì theo tôi, việc lãi suất liên ngân hàng giảm mạnh trong thời gian này chỉ là ngắn hạn và khó có sự duy trì lâu.

Biểu đồ 1:Lãi suất thị trường 1,2 và lợi suất trái phiếu chính phủ kỳ hạn 1 năm (Nguồn dữ liệu: Wichart.vn)

Lãi suất VND liên ngân hàng giảm mạnh khiến chênh lệch lãi suất VND - USD những ngày cuối tháng 5 liên tục thu hẹp, thậm chí đã chuyển từ dương sang âm. Theo ông, tín hiệu này cho thấy điều gì và mang theo những hệ quả nào?

Ông Trần Ngọc Báu: Đây không phải là vấn đề quá bất thường trong thời điểm hiện tại khi mà tỷ giá đang căng thẳng và thanh khoản VND ngắn hạn của hệ thống ngân hàng dư thừa. Diễn biến hiện tại nó là kết quả chứ không phải nguyên nhân. Còn về hệ quả kéo theo để lại thì chúng ta cần phải xem điều này có duy trì lâu hay không, tuy nhiên tôi giữ quan điểm thị trường sẽ không duy trì trạng thái này lâu và để lại hậu quả tiêu cực đến thị trường.

Vì sao thanh khoản hệ thống vẫn dồi dào nhưng nhiều ngân hàng vẫn liên tục tăng lãi suất huy động?

Ông Trần Ngọc Báu: Như đã nói ở trên, theo tôi thanh khoản hệ thống chỉ dư thừa ở kỳ hạn siêu ngắn chủ yếu phục vụ đáp ứng tỷ lệ dự trữ trong khi nguồn tiền ở kỳ hạn dài hơi hơn thì thiếu hụt vì chênh lệch tăng trưởng tín dụng và huy động đang giãn rộng. Ngoài ra những quy định về an toàn của hệ thống ngân hàng trong nước đã tạo ra những rào cản làm trong ngắn hạn các ngân hàng chưa thể đẩy lượng tiền dư thừa ở kỳ hạn ngắn sang kỳ hạn dài hơi hơn nên vẫn phải tiếp tục tăng lãi suất huy động.

Một lý do nữa đến từ sự kỳ vọng lạm phát trong nước đang rõ ràng hơn khi áp lực lạm phát ngày càng rõ rệt đã đẩy lợi suất kỳ vọng của các kênh đầu tư lên cao hơn, lãi suất tiền gửi cũng không ngoại lệ và nếu như sự kỳ vọng lạm phát càng lớn và kèo dài càng lâu thì thường đường cong lợi suất cũng sẽ cong hơn.

Thời gian qua, bốn ngân hàng gốc quốc doanh gần như đứng ngoài cuộc đua tăng lãi suất nhưng vẫn huy động được một lượng lớn tiền gửi trong năm 2021 và những tháng đầu năm 2022. Yếu tố nào giúp nhóm ''Big4'' có được vị thế này?

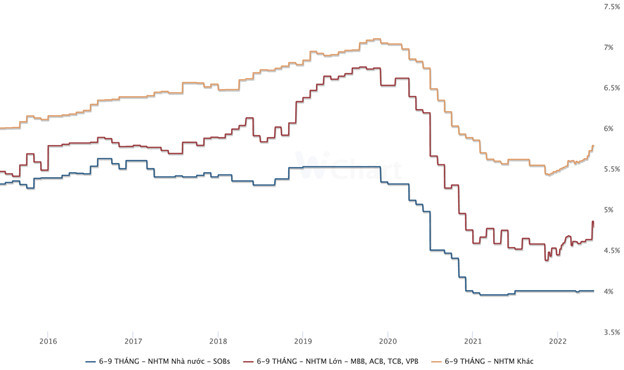

Ông Trần Ngọc Báu: Dựa trên số liệu chúng ta có thể thấy cuộc đua lãi suất huy động hiện tại chủ yếu đến từ các ngân hàng thương mại cổ phần tư nhân, đặc biệt ở các NHTM vừa và nhỏ, các ngân hàng thương mại nhà nước (SOBs) thì đang đứng ngoài cuộc đua. Theo tôi có ba nguyên nhân dẫn đến thực trạng này:

Đầu tiên phải kể đến sự dịch chuyển về tăng trưởng huy động, trong đó dẫn dắt là lượng tiền gửi không kỳ hạn (CASA) đã tạo lợi thế thanh khoản lớn cho khối SOBs. Cách đây 2-5 năm, các ngân hàng thương mại tư nhân lớn như VPBank, Techcombank,… dẫn dắt tỷ lệ CASA toàn ngành với những lợi thế công nghệ và chủ động miễn phí dịch vụ. Tuy nhiên từ đầu năm 2021 trở lại đây, dẫn dắt tăng trưởng CASA lại thuộc về khối ngân hàng thương mại nhà nước và gốc nhà nước như Vietcombank, BIDV, CTG, MBB,… khi khối này đang có những cải tiến mạnh mẽ về công nghệ và phí dịch vụ.

Thứ hai là Việt Nam vẫn đang duy trì chính sách nới lỏng để phục hồi kinh tế hậu Covid, chính vì thế Ngân hàng nhà nước (SBV) vẫn muốn kìm chân đà tăng của lãi suất huy động và cho vay. Nhóm ngân hàng SOBs là những đơn vị trung gian sẽ được sử dụng để thực hiện định hướng này. Vậy cho nên các ngân hàng khối nhà nước sẽ phải chấp nhận thu hẹp NIM, đổi lại có thể là những hỗ trợ khác cho các ngân hàng này, ví dụ hạn mức tín dụng tốt hơn mặt bằng chung.

Thứ ba là để tiếp cận với thị trường mở (OMO) khi có nhu cầu thanh khoản, các ngân hàng cần phải có giấy tờ có giá (ở Việt Nam chủ yếu là trái phiếu chính phủ). Trong trạng thái bình thường các ngân hàng vừa và nhỏ sẽ ít tích trữ giấy tờ có giá vì lợi suất của tài sản này khá thấp mà thay vào đó là cho vay với lợi suất cao hơn. Tuy nhiên khi có nhu cầu thanh khoản và cần tiếp cận với OMO thì các ngân hàng này lại không thể tiếp cận và phải chấp nhận đi vay lại các ngân hàng khác hoặc đẩy mạnh huy động trên thị trường 1. Trái lại với nhóm này, các ngân hàng lớn và đặc biệt ngân hàng khối nhà nước thường nắm giữ khá nhiều giấy tờ có giá.

Biểu đồ 2: Lãi suất huy động kỳ hạn 6-9 tháng 3 khối ngân hàng thương mại. (Nguồn dữ liệu: Wichart.vn)

Xem thêm

- Giá vàng mất mốc 3.100 USD/ounce

- Giá bạc hôm nay 27/3: tiếp đà tăng cùng giá vàng

- Giá vàng có 'sập' xuống 90 triệu đồng/lượng?

- Giá bạc hôm nay 24/3: duy trì ổn định khi FED không giảm lãi suất

- Giá vàng thế giới tăng kỷ lục

- Lãi suất ngân hàng cao nhất hôm nay 19/3: Điểm tên ngân hàng nhập cuộc

- Lãi suất ngân hàng cao nhất hôm nay 18/3: Ngân hàng bám đuổi, lãi suất đặc biệt lên sát 10%

Tin mới