Vị thế của 2 "ông lớn" FE Credit và Home Credit trên thị trường tài chính tiêu dùng thế nào?

Thị trường tín dụng tiêu dùng tại Việt Nam được các chuyên gia đánh giá còn nhiều tiềm năng để phát triển, dự đoán sẽ cán mốc 1 triệu tỷ đồng vào năm 2019. "Miếng bánh béo bở" này đang được 16 công ty tài chính cùng hàng chục ngân hàng cạnh tranh chia lại thị phần. Với việc ngày càng có nhiều cái tên tham gia, từ các ngân hàng lớn trong nước lẫn các "ông lớn" nước ngoài, đường đua trên thị trường này ngày càng khốc liệt. Dẫu vậy, trong nhiều năm qua, 2 cái tên FE Credit, Home Credit vẫn đang chiếm lĩnh với thị phần áp đảo.

Là 2 cái tên "quen mặt" nhất trên thị trường, với lượng khách hàng tương đương nhau (FE Credit có khoảng 10 triệu khách hàng, Home Credit khoảng 8,5 triệu), nhưng tương quan quy mô, hiệu quả kinh doanh của FE Credit và Home Credit có sự chênh lệch rõ rệt.

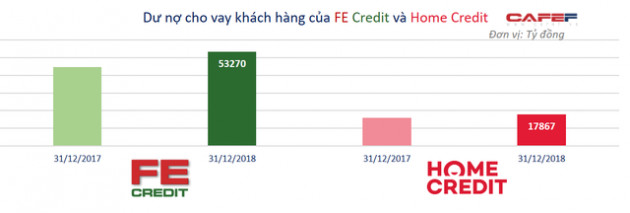

Quy mô dư nợ cho vay của Home Credit chỉ bằng 1/3 so với FE Credit

Cuối năm 2018, dư nợ cho vay của FE Credit đạt 52.119 tỷ đồng, tăng 19% so với cuối năm 2017. Trong khi đó, dù đứng thứ 2 về thị phần trên thị trường nhưng dư nợ cho vay của Home Credit mới chỉ đạt 17.452 tỷ đồng, bằng 1/3 so với FE Credit. FE Credit cho biết, thị phần cho vay của công ty này lên tới 55% cuối năm 2018. Trong khi đó, ước tính Home Credit có thị phần chưa đến 20%.

Tương tự như FE Credit, tốc độ tăng trưởng của Home Credit trong năm 2018 cũng chậm hơn hẳn so với những năm trước đó, chỉ tăng 12%.

Nguồn: BCTC FE Credit và Home Credit năm 2018

Tổng tài sản của FE Credit cuối năm 2018 đạt hơn 60.100 tỷ, gấp 3 lần Home Credit. Vốn điều lệ của FE Credit tăng mạnh (tăng 64%) đạt 7.328 tỷ đồng. Trong khi đó, vốn điều lệ của Home Credit có thể nói là rất khiêm tốn nếu so với FE Credit vì vẫn chỉ ở mức 550 tỷ. Tuy nhiên, Home Credit còn khoản lợi nhuận chưa phân phối khá lớn lên tới 3.209 tỷ.

Có thể thấy, quy mô của FE Credit đã tăng trưởng rất nhanh và tỏ ra ngày càng áp đảo so với những đơn vị còn lại trên thị trường tín dụng tiêu dùng. Trên thực tế, Home Credit – "ông lớn" tài chính đến từ Cộng hòa Czech bắt đầu hoạt động trong mảng cho vay tiêu dùng trả góp ở Việt Nam từ năm 2008. Trong khi đó, FE Credit tiền thân là khối tín dụng tiêu dùng của VPBank bắt đầu phát triển sản phẩm cho vay trả góp đầu tiên vào năm 2010, mãi đến năm 2014 mới chuyển hoạt động kinh doanh sang pháp nhân độc lập.

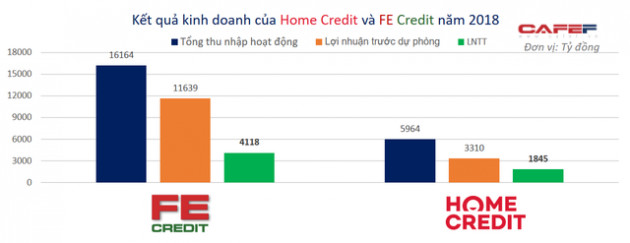

Trích lập dự phòng tăng vọt, lợi nhuận của Home Credit và FE Credit đều sụt giảm

Kết quả kinh doanh của 2 "ông lớn" tài chính tiêu dùng đều kém khả quan hơn những năm trước. Cụ thể, năm 2018, FE Credit lãi trước thuế 4.118 tỷ, giảm 82 tỷ so với năm 2017; còn Home Credit cũng bị giảm 219 tỷ, chỉ đạt 1.845 tỷ đồng. Nguyên nhân đều đến từ việc chi phí dự phòng tăng mạnh. FE Credit trích lập tới hơn 7.500 tỷ đồng dự phòng rủi ro, tăng 44% và chiếm đến 65% lợi nhuận thuần. Trong khi đó, Home Credit cũng trích lập 1.465 tỷ đồng, tăng 56% và "bào mòn" 44% lợi nhuận thuần.

BCTC của Home Credit và FE Credit năm 2018

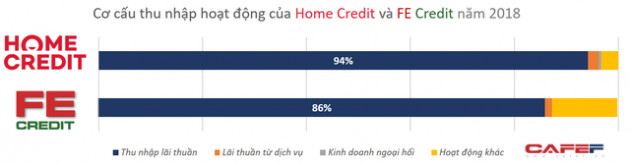

Trong cơ cấu nguồn thu, thu nhập lãi thuần tại Home Credit đóng góp tới 94% cho tổng thu nhập hoạt động, tại FE Credit tỷ lệ này là khoảng 86%. Nguồn thu của FE Credit ngoài đến từ thu nhập lãi còn có khoản đóng góp lớn từ hoạt động khác.

BCTC của FE Credit và Home Credit năm 2018

Quy mô cho vay của FE Credit lớn gấp 3 lần Home Credit nên thu nhập lãi, lợi nhuận vượt trội hơn là điều dễ hiểu. Tuy nhiên, như vậy để đánh giá FE Credit tốt hơn về hiệu quả kinh doanh thì chưa hẳn. Trên thực tế, các chỉ số về hiệu quả sinh lời của Home Credit đều có phần nhỉnh hơn.

Theo tính toán sơ bộ từ BCTC, trong khi NIM của FE Credit năm 2018 ở quanh mức 26,5% thì Home Credit đạt trên 30%. ROE của FE Credit khoảng hơn 32,5% thì Home Credit đạt hơn 34%.

Vị thế của 2 "ông lớn" tài chính tiêu dùng có bị lung lay?

Việc tăng trưởng chậm lại ở cả 2 "ông lớn" đến từ nhiều nguyên nhân. Trong đó một phần vì đã tăng trưởng rất nhanh giai đoạn trước, và đến khi quy mô đủ lớn sẽ phải kìm hãm lại để kiểm soát rủi ro. Hơn nữa, chính sách kiểm soát của cơ quan quản lý về tín dụng tiêu dùng khi giao "room" tăng trưởng đã tác động tới khả năng tăng trưởng.

Lợi nhuận giảm sút do trích lập dự phòng, nhưng nhìn xa hơn thì không ngoài khả năng do chất lượng tài sản xấu đi. Các sản phẩm cho vay của công ty tài chính chủ yếu là cho vay tín chấp, không có tài sản thế chấp. Khả năng hình thành nợ xấu từ các khoản cho vay là rất cao, đặc biệt khi hệ thống chấm điểm tín dụng cho cá nhân vẫn còn nhiều điểm yếu, các công ty này lại đẩy mạnh cho vay tiền mặt trong thời gian qua.

Có rất ít thông tin về chất lượng dư nợ cho vay tại Home Credit, trong khi tại FE Credit tỷ lệ nợ xấu có xu hướng tăng trong thời gian qua. Tính toán từ BCTC riêng lẻ và hợp nhất của VPBank cho thấy, tỷ lệ nợ xấu của FE cuối năm 2018 ở mức gần 6%, trong khi đầu năm mới chỉ 5%. Tổng nợ xấu của FE cuối năm 2018 ở mức 3.100 tỷ, tăng hơn 40% trong 1 năm, mức tăng này cao hơn nhiều so với tăng trưởng tổng tín dụng cho thấy tỷ lệ hình thành nợ xấu mới tại đây còn khá cao.

Trong khi đối mặt với những rủi ro trên, FE Credit và Home Credit đang phải đối mặt với tham vọng mãnh liệt của nhiều cái tên mới trên thị trường. Phải thừa nhận rằng, nhiều năm liền 2 công ty này "làm mưa làm gió" trên thị trường tài chính tiêu dùng cũng một phần vì chưa có nhiều tổ chức tên tuổi và uy tín thực sự tham gia mạnh mẽ. Thế nhưng hiện nay, khi ngày càng nhiều ngân hàng và tập đoàn nước ngoài nhảy vào, áp lực cạnh tranh lên 2 "ông lớn" FE Credit và Home Credit sẽ là không nhỏ.

HD Saison đang có dư nợ cho vay hơn 10.000 tỷ đồng, bằng gần 60% so với Home Credit, sở hữu hơn 5 triệu khách hàng, bằng một nửa so với FE Credit. Điểm mạnh của công ty này là hơn 13.800 điểm bán hàng trên toàn quốc, hưởng lợi từ hệ sinh thái của HD Bank – HD Saison – Vietjet Air.

MCredit của MBBank cũng liên tục đẩy mạnh hoạt động trong những năm gần đây, có lãi ngay từ năm đầu tiên và tăng trưởng bình quân hơn 200% hàng năm. Năm 2018, Mcredit cũng đã có LNTT đạt 320 tỷ đồng.

Trong khi đó, Lotte Card và Shinhan cũng đã chính thức tham gia vào thị trường khi mua lại các công ty tài chính Việt Nam. Đây cũng sẽ là những đối thủ đáng gờm trên thị trường tín dụng tiêu dùng, khiến "miếng bánh béo bở" ngày càng bị chia nhỏ.

- Từ khóa:

- Thị trường tài chính

- Tài chính tiêu dùng

- Tín dụng tiêu dùng

- Công ty tài chính

- Dư nợ cho vay

- Vốn điều lệ

- Vay tiêu dùng

- Vay trả góp

- Trích lập dự phòng

Xem thêm

- Giá bạc ngày 26/12: duy trì đà tăng nhẹ

- Cuộc chạy đua robot của các 'ông lớn' công nghệ ngày càng nóng, tỷ phú Phạm Nhật Vượng cũng vừa nhanh chóng tham gia

- Những "chiến thần livestream" đình đám nhất trên thị trường hiện nay

- Bỏ phố về quê nuôi con nhả ra thứ "quý như vàng", anh nông dân nhẹ nhàng kiếm 45 tỷ đồng/năm

- Sedan hạng B giảm giá đậm cao nhất tới 120 triệu đồng: Hyundai Accent, Honda City... cùng dò đáy, có mẫu chỉ còn 435 triệu đồng

- Lộ diện loạt cổ đông lớn ôm trên 10% cổ phần tại các ngân hàng

- "Tôi chưa bao giờ chứng kiến chuyện này": Một món đồ bán gấp 2 lần vì điều chưa từng có trong lịch sử

Tin mới

Tin cùng chuyên mục